Hipotecas

La banca se juega 20.000 millones más

Tras las cláusulas suelo se enfrenta a la amenaza de la devolución de los gastos de constitución de millones de hipotecas

Tras las cláusulas suelo se enfrenta a la amenaza de la devolución de los gastos de constitución de millones de hipotecas

La sentencia del Tribunal de Justicia de la Unión Europea (UE) que declara nulas todas las cláusulas suelo abusivas desde el primer segundo de vida de la hipoteca ha abierto la veda en las reclamaciones a la banca. El sistema financiero español deberá hacer frente en su conjunto a unos 4.000 millones de euros como consecuencia de la resolución del TJUE, según el Banco de España, pero no es éste el mayor riesgo que amenaza las cuentas de resultados de la banca.

Amparadas en la sentencia de diciembre de 2015 en la que el Tribunal Supremo declaraba «abusivas» las cláusulas de Banco Popular y BBVA que obligaban a los clientes a pagar la totalidad de los gastos de formalización de las hipotecas, varias organizaciones de consumidores han lanzado reclamaciones extrajudiciales colectivas que, de llegar finalmente a buen puerto, podrían llegar a costar a la banca otros tantos miles de millones.

Laguna legal

Aunque por ahora existe una laguna legal sobre este asunto, de momento las principales entidades bancarias han modificado estas cláusulas afrontando el 30% de los gastos. Según la organización Adicae, los gastos de formalización incluyen los notariales y de registro, unos 500 euros para una hipoteca media de 150.000 euros, y el Impuesto de Actos Jurídicos, entre 1.500 y 2.500 euros. La Organización de Consumidores y Usuarios (OCU) considera que la sentencia de la Justicia europea podría afectar a más de seis millones de hipotecas y que sólo en 2015 estas cláusulas supusieron a los consumidores 450 millones de euros.

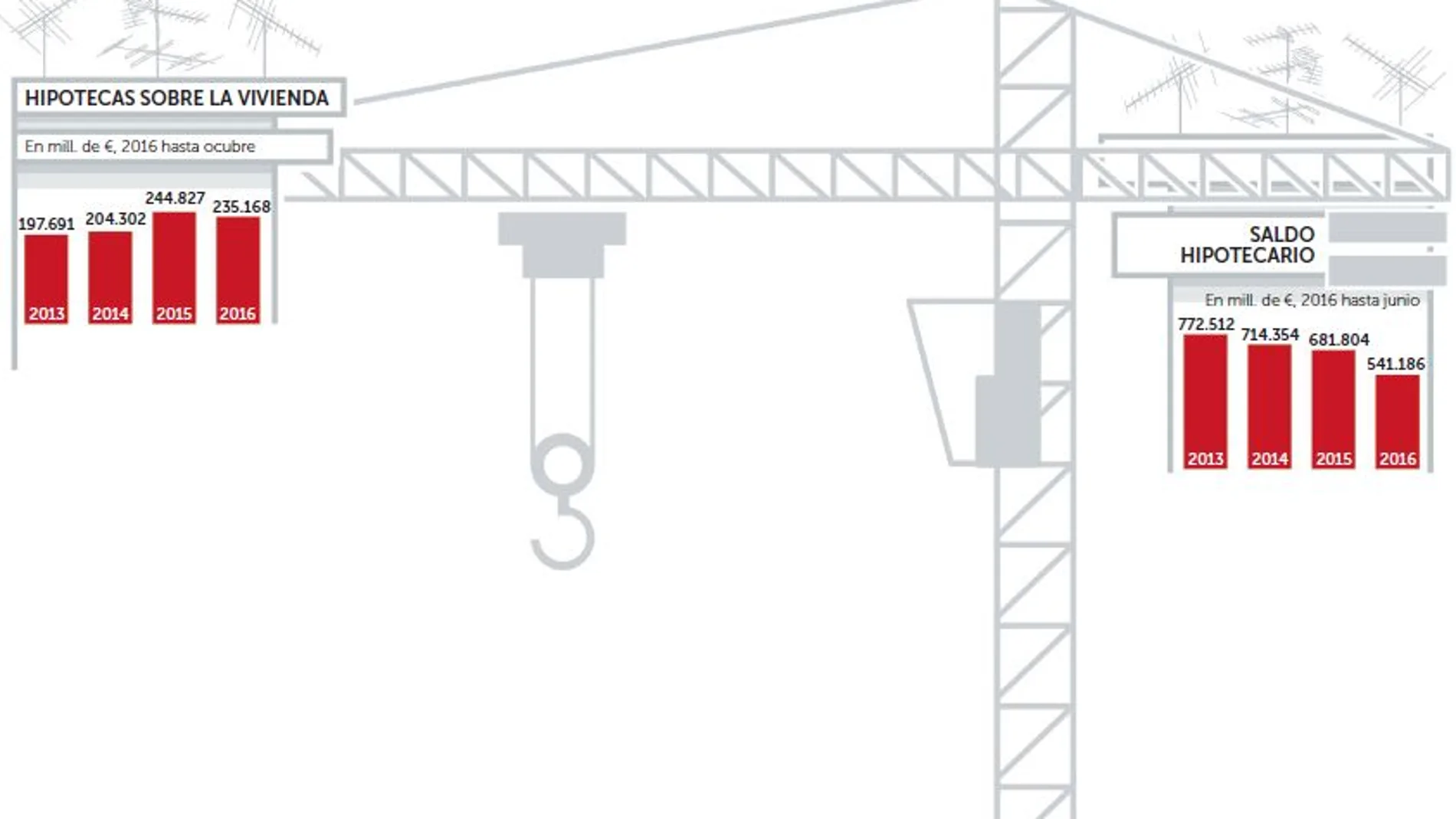

Sin embargo, los bancos deberían en teoría devolver al menos parte de los gastos de cualquier hipoteca que incluyera esas cláusulas, independientemente de si éstas se han amortizado o no, lo que sólo remontándonos al año 2003 implicaría a 9,8 millones de hipotecas. La OCU calcula 450 millones de euros en 2015, año en el que se constituyeron más de 245.000 préstamos para la compra de viviendas.

Pero en 2009 fueron más de 650.000 y en los años del «boom» inmobiliario –entre 2003 y 2007– se concedieron más de un millón de hipotecas anuales, lo que implica que la banca podría tener que encarar entre 7.366 millones de euros en caso de restituir el 50% de las comisiones de apertura cobradas –algo factible, habida cuenta de que ya han aceptado pagar el 30%– y más de 15.000 millones de euros si abonaran el 100%, fijando 2003 como tope. Pero la sentencia del Supremo tampoco establece límites temporales, por lo que en el escenario más adverso la cuenta para la banca podría ser incluso mayor. La factura final sumaría entre unas y otras devoluciones por cláusulas mal cobradas hasta 20.000 millones.

Sin embargo, no es probable que se llegue a esas cantidades y tampoco que las entidades deban restituir en efectivo esos cobros considerados abusivos por el Supremo y el TJUE. Por el momento, las entidades están llegando en algunos casos a acuerdos globales.

Es el caso de Cajasur, que ha aceptado la nulidad de varias cláusulas en una hipoteca reclamada por un cliente, entre ellas la cláusula suelo. La banca trata por todos los medios de minimizar el impacto de las devoluciones de todas estas cantidades en su cuenta de resultados y por eso la opción más viable es ofrecer a los clientes con hipotecas vivas la posibilidad de amortizar parte de la hipoteca como fórmula para recuperar lo pagado de más, en lugar de recibir el dinero. La rebaja de la cuota hipotecaria, en lugar del reintegro en efectivo de las cláusulas suelo, libraría a los afectados de tener que regularizar su situación con la Agencia Tributaria por los beneficios fiscales obtenidos en el pasado con las deducciones por la compra de vivienda habitual.

En cualquier caso, a la espera de conocer la próxima semana los términos del real decreto ley para canalizar y agilizar la resolución extrajudicial de estas reclamaciones, los afectados deberán reunirse en primera instancia con la entidad hipotecaria y solicitar un cálculo de las cantidades a reclamar. A tal efecto, los clientes deberían presentar toda la documentación en su poder, incluidas las facturas de los pagos de formalización de la hipoteca. Otra opción es acogerse a las demandas colectivas que están gestionando las organizaciones de consumidores sin mayores costes ni comisiones que darse de alta como socio (alrededor de 40 euros).

El Gobierno apura sus opciones

El Gobierno sigue tratando de lograr el máximo consenso para su protocolo extrajudicial para las cláusulas suelo abusivas. El pasado viernes volvió a posponer una semana su aprobación para buscar el apoyo de Ciudadanos y, sobre todo, del PSOE. El Ejecutivo confía en lograrlo una vez que ha cedido en aspectos como obligar a todos los bancos a sumarse a la iniciativa y librar el pago de costas, en caso de juicio, al afectado. Economía también se ha visto obligado a retrasar el proyecto porque, al afectar a la banca, debe revisarlo el BCE.

✕

Accede a tu cuenta para comentar