Banco Popular

Banco Popular: De la megalomanía de Ron a los errores de Saracho

La ruinosa compra de Banco Pastor, cuya «limpieza» costó 3.343 millones, y su exposición al ladrillo acabaron por liquidar la entidad

La ruinosa compra de Banco Pastor, cuya «limpieza» costó 3.343 millones, y su exposición al ladrillo acabaron por liquidar la entidad.

«Es un bancazo y conservaremos nuestra independencia». El día que Pedro Larena, ex consejero delegado de Popular con Saracho en la cúspide, presentaba sus primeros resultados –correspondientes al tercer trimestre de 2016, con una caída del beneficio del 66%– un veterano conocedor de los entresijos financieros españoles auguraba que serían los últimos resultados de una entidad con más de 90 años de historia. Mientras tanto, Larena sacaba pecho: «Podemos con esto. Ya hemos superado la crisis a pulmón, sin ayudas». Finalmente, la entidad cerraba el curso con unas pérdidas récord de casi 3.500 millones, cuando en plena crisis ganaba 1.000 millones y se encontraba entre los catorce grandes de Europa.

Entonces, Banco Popular se vanagloriaba de «sortear con éxito las crisis de 2008 gracias a la fortaleza de su capital y de su financiación –y al no estar materialmente afectado por los tres virus de la plaga financiera global: titulizaciones subprime, Lehman y Madoff».

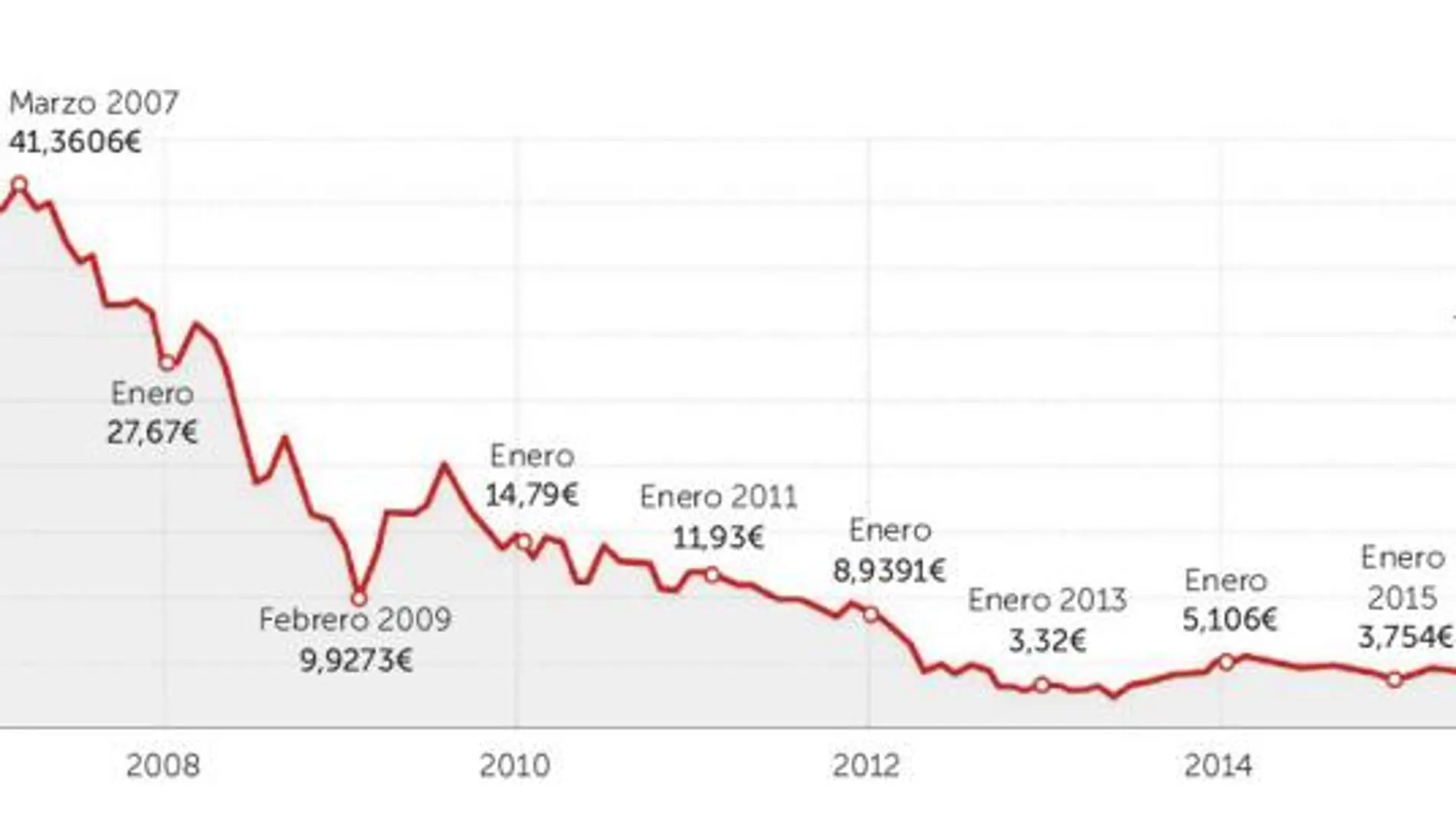

Sin embargo, la entidad que presidía Ángel Ron desde 2004 aunque con poderes limitados hasta que en 2006 fallece Luis Valls Taberner y su hermano Javier renuncia a sus cargos ejecutivos ya notaba un efecto igualmente pernicioso: su elevada exposición a los créditos vinculados al ladrillo. De hecho, en sólo un año su ratio de morosidad se disparó del 0,83% en 2007 al 2,80% de 2008 y de ahí al 5,27% de 2010 y al 8,32% de 2012. A su elevada exposición inmobiliaria se unió la política de fuerte expansión exterior iniciada en 2003, con la compra del portugués Banco Nacional de Crédito. En 2007, Ron compraba Total Bank, un pequeño banco del sur de Florida por 300 millones y en 2011, Banco Pastor, una operación ruinosa a la que corresponde el otro 50% de la caída de la casi centenaria entidad.

Ron ordenó la compra de Pastor para engordar su presencia en España con la justificación de que pagaba por la entidad menos de su valor contable, lo que generaba 418 millones a su favor. El banco asumió la limpieza de la entidad sin ayudas públicas y para ello lanzó una ampliación de capital de 2.500 millones. Pero ante el requerimiento en 2013 de la Comisión Nacional del Mercado de Valores (CNMV), Ron tuvo que admitir una limpieza en Pastor por importe de 3.343 millones de euros (2.683 en la cartera de crédito de la entidad absorbida y 853 millones en activos inmobiliarios. El resultado final no pudo ser más nefasto: pagó 1.246 millones por una entidad con un valor neto negativo de 497 millones.

Con una situación insostenible, Ron dejaba el banco «con la satisfacción del deber cumplido» y en febrero llegaba Emilio Saracho, con el apoyo de la familia del magnate mexicano Antonio del Valle, titular del 4,25 % del capital del banco, y con el objetivo de limpiar la entidad y deshacerse de todos los activos secundarios. Seis meses después, ha dejado al banco sin liquidez y en la quiebra.

Saracho abrió las puertas a una «fusión», pero ha sido incapaz de evitar los ataques de los inversores bajistas, que han llegado a tener el 12% de la entidad, y sus titubeos han servido para liquidar los casi 92 años de historia de Popular. Según el informe de retribuciones, cobrará 1,28 millones por su gestión y su consejero Larena, el del «bancazo», otro millón más.

✕

Accede a tu cuenta para comentar

El colapso de la legislatura

La «no» moción del PP: una mayoría alternativa con Junts

Comunidad Valenciana