Orlando

La rentabilidad de los «bonos catástrofe» alcanza el 15%

Huracanes, terremotos, tifones como el de esta semana en Filipinas, tsunamis... Ninguna parte del mundo se libra de sufrir desastres naturales y siempre implican unos daños millonarios. En el mercado financiero hay una solución para reducir estas pérdidas, los «bonos catástrofe».

Estos bonos, también llamados «cat bonds», surgieron por parte de las aseguradoras para hacer frente a riesgos de eventos catastróficos que tienen muy pocas posibilidades de ocurrir, como terremotos o huracanes. Es un todo o nada, en el que los inversores obtienen grandes beneficios. El pasado mes de abril, la empresa Bosphours 1 Re emitió un bono catástrofe de 296 millones de euros por si se producía un terremoto en el Bósforo; si en mayo de 2016 el evento no ha tenido lugar, los inversores recuperarán lo invertido más un 10% de media en concepto de intereses.

El «bono catástrofe» es un instrumento financiero poco conocido y muy atractivo para inversores por su alta rentabilidad. El director del área de reaseguramiento de propiedades y accidentes de AXA seguros, Stéphane Grimoux, califica estos productos como «una fórmula distinta al seguro tradicional y que se suelen utilizar en el ámbito de las reaseguradoras». Estos bonos se sitúan en el mercado financiero y cuentan con su propia calificación, que se sitúa entre BB o BB-.

Las ventajas para los inversores, según el analista de XTB Francisco Sánchez-Matamoros, se resumen en que «no dependen del mercado; si ocurre un crack en la Bolsa no afectaría a la rentabilidad de los «bonos catástrofe» y es una manera de diversificar su cartera de inversión». Entre las desventajas destaca el hecho de que si sucede el desastre natural y los daños son mayores que el bono emitido, el inversor pierde todo el capital y sus correspondientes intereses. Por otro lado, las compañías aseguradoras y reaseguradoras con estos bonos se protegen de los riesgos de ser el último recurso ante los desastres naturales.

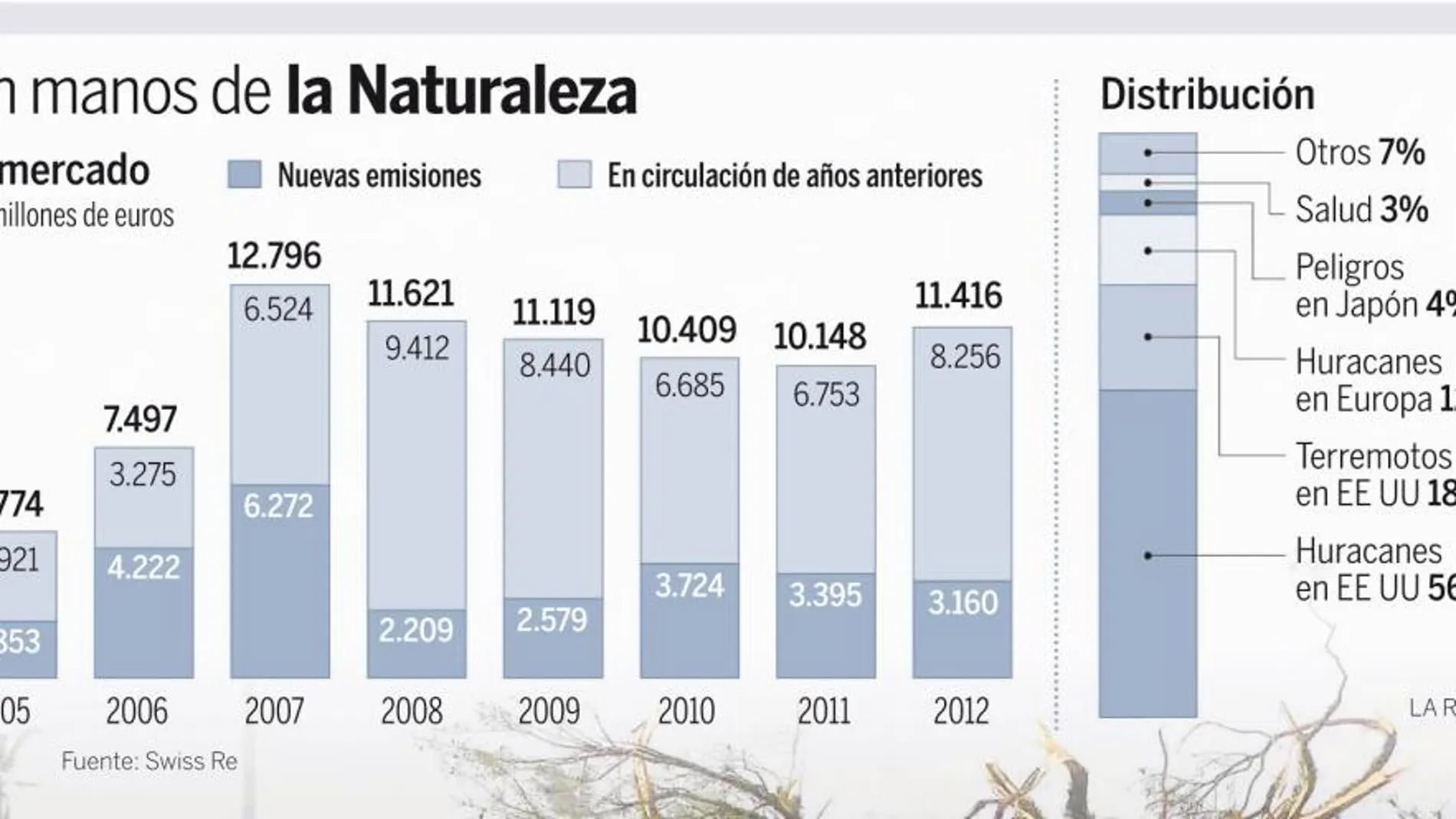

El primer emisor de «cat bonds» fue la aseguradora Hannover Re en 1994, pero no fue hasta dos años después, con la emisión por parte de la California Earthquake para protegerse de un terremoto en el estado, cuando se dio inicio a un mercado de «bonos catástrofe». Las últimas cifras sitúan este negocio en 14.000 millones de euros. Más de la mitad de los bonos emitidos están relacionados con los huracanes o tifones que puedan ocurrir en EE UU.

En estos bonos han invertido desde el Gobierno de Japón, México o España, que emiten «bonos catástrofe» para protegerse de los incendios, hasta las propias empresas. Walt Disney utilizó este bono para estar cubierta en caso de que las inclemencias naturales le impidiesen abrir su parque de ocio situado en Orlando.

La inversión en bonos catástrofes depende de los caprichos y la devastación de la naturaleza, pero es un azar que puede alcanzar una rentabilidad del 15%.

✕

Accede a tu cuenta para comentar