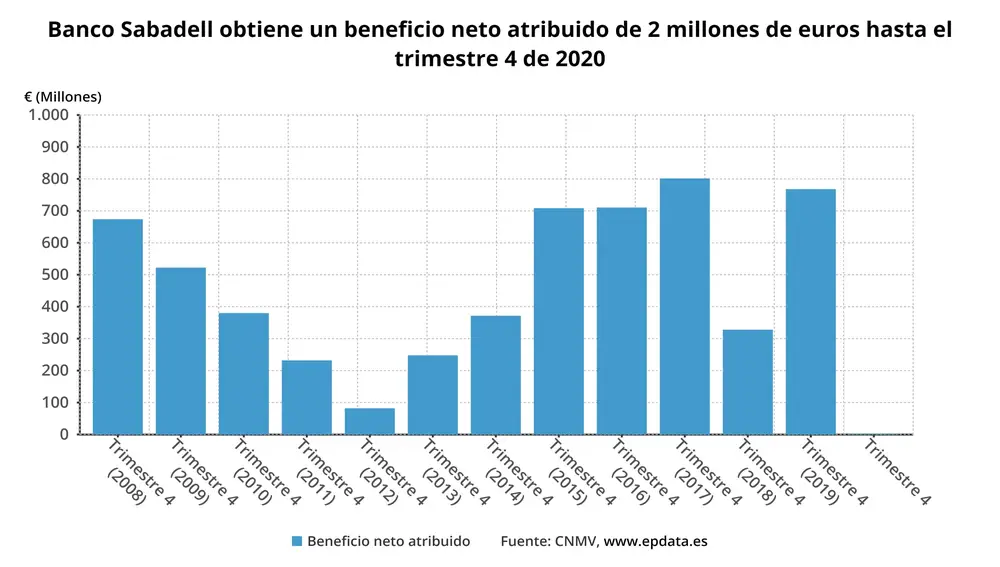

Resultados

La pandemia, las provisiones y los ajustes de plantilla reducen el beneficio del Sabadell más de un 99%

El beneficio neto atribuido fue de apenas dos millones de euros. Excluida su filial británica TSB su beneficio asciende a 222 millones

Banco Sabadell no tendrá un buen recuerdo del infausto 2020. La pandemia, el plan de reestructuración y el mal comportamiento de su filial británica han lastrado sus beneficios netos, que apenas sumaron dos millones de euros, lo que supone un descenso interanual del 99,7%, en comparación con los 768 millones obtenidos en 2019. La entidad ha destacado que si se excluye TSB -su polémica filial británica- su beneficio asciende a 222 millones de euros y el descenso se quedaría en el 72,7% interanual, con mejoras en todos los márgenes en el trimestre de la mano de la reactivación de la actividad comercial, según detalló el banco a la Comisión Nacional del Mercado de Valores (CNMV).

Pero el haber destinado 2.275 millones a provisiones frente a deterioros potenciales por el coronavirus, para sanear el balance y costear el plan de reestructuración, ha repercutido con demasiada fuerza en su balance, que ha apuntado diversos costes extraordinarios. Entre ellos, las cuentas recogen el ajuste de 1.817 personas por salidas voluntarias completado en su plantilla española en el último trimestre del año, que ha tenido un coste de 314 millones, financiado con cargo a las plusvalías cosechadas con la venta de la cartera ALCO. Con este plan de bajas incentivadas, la entidad que preside Josep Oliu, espera obtener uno ahorro por gastos operativos de 141 millones de euros este año. Asimismo, y tras la venta de ALCO, todavía mantiene 1.200 millones en plusvalías latentes.

Las cuentas también recogen el esfuerzo realizado en la reestructuración de TSB, en la que ha empleado 101 millones. Con esta actuación, Sabadell confía que sume beneficios ya este año, 12 meses antes de lo previsto y tras acelerar la ejecución de su plan de eficiencia, transformación y crecimiento, que pasa por la reducción de su plantilla en 685 empleados y el cierre de 93 oficinas, “adaptándose a la nueva realidad”, ha explicado la entidad. Además, enajenó tres carteras de activos -Explorer, Aurora y Higgs- que ascendían a 1.200 millones, completando así la liquidación de activos procedentes del EPA cuando se adjudicó la extinta CAM. Tras esta venta, la ratio de morosidad del grupo se ha reducido hasta el 3,6%, por debajo de la media del sector, mejorando así respecto al año y trimestre anteriores, situada en el 3,8%. A la vez que ha reducido su ratio de morosidad en el año en 23 puntos básicos, hasta el 3,6%.

En esta situación, la entidad, que “sienta las bases” para afrontar su nuevo plan estratégico que se presentará en mayo, registró un margen de intereses de 3.399 millones, lo que supone una reducción del 6,2% interanual por el efecto de menores tipos, menor aportación de la cartera ALCO y por el efecto de la titulación de préstamos al consumo realizada el año anterior. Las comisiones netas, a final de 2020, se situaron en 1.350 millones, un 6,1% inferior al año anterior por la reducción de la actividad derivada del confinamiento por la pandemia, mientras que en el trimestre crecieron un 7,0%, apoyadas en el crecimiento de las comisiones de servicio y de gestión de activos.

En cuanto a los ingresos del negocio bancario -margen de intereses más comisiones netas-, se alcanzaron los 4.749 millones, un 6,2% menos en términos interanuales, mientras que en el trimestre aumentaron un 3,1%. La inversión crediticia bruta viva de la entidad cerró el ejercicio con un saldo de 146.878 millones de euros (109.902 millones de euros Ex TSB), con un crecimiento interanual del 1,6% (1,7% Ex TSB).

El crecimiento orgánico de la inversión se situó en el 2,6% interanual (3,0% Ex TSB) y en el 1,0% en el trimestre, mientras que en España la inversión crediticia viva registró un crecimiento del 3,2% interanual, apoyado principalmente en la concesión de préstamos ICO a empresas, pymes y autónomos, así como en el crecimiento de las hipotecas a particulares, según la entidad. Los recursos de clientes en balance totalizaron 150.778 millones de euros (112.565 millones de euros Ex TSB), con un crecimiento del 3,1% interanual (1,5% sin considerar TSB), y del 1,8% en el trimestre (1,1% Ex TSB), impulsados por el crecimiento de las cuentas a la vista.

“Cerramos un año con un excelente desempeño comercial y el aumento de todos márgenes de negocio”, ha explicado el consejero delegado del banco Jaime Guardiola, indicando que con el esfuerzo en saneamiento y la ejecución del plan de eficiencia en España y Reino Unido “sentamos las bases de nuestro próximo plan estratégico que será presentado el próximo mes de mayo”.

✕

Accede a tu cuenta para comentar