Atenas

Mal menor: La UE acepta que Grecia no pague la mitad de su deuda

Europa asume ya lo inevitable: Grecia no podrá pagar su inmensa deuda, que llegará al 172% de su PIB el año que viene. Con una economía que este año caerá más de un 5% y un déficit que no consigue domar, y que este año alcanzará el 8,5% del PIB, los países del euro empiezan a prepararse para lo que parecía impensable, pasó a ser tabú, luego se convirtió en algo improbable y ahora se ha impuesto como la tozuda realidad: la primera quiebra de la moneda común.

Bruselas- Según explican desde el entorno del presidente de los presidentes de la UE, Herman Van Rompuy, sobre la mesa de la próxima cumbre de líderes del 17 y 18 de octubre se discutirá una quita sobre los bonos griegos de un 50% o un 60%. Justifican que con una economía que supone un 2% del PIB de la eurozona Grecia «no es un problema», y lo que se debe hacer es «borrón y cuenta nueva» como con los países africanos o latinoamericanos. Ahora, «los bancos son el verdadero problema», subrayan las mismas fuentes.

Primera víctima bancaria

Precisamente Grecia está en el origen de esta nueva crisis bancaria que azota a la eurozona, ya que la desconfianza que han extendido sus bonos entre la deuda de los países periféricos ha convertido en tóxicas gran parte de las cuentas de los bancos europeos, tenedores de estas obligaciones, y ya se ha cobrado su primera víctima con la caída esta semana del banco francobelga Dexia.

El comisario de Asuntos Económicos, Olli Rehn, reconoció el viernes que «se está produciendo una reacción en cadena en la industria financiera».

La Comisión tendrá lista seguramente para finales de esta próxima semana, su plan para coordinar la segunda ronda de ayudas a la banca europea, tras los más de 430.000 millones de euros que ya ha dedicado desde 2008, y en la que podrá jugar un papel importante el fondo de rescate europeo. Este plan, así como la ampliación de la capacidad de préstamos del fondo, ahora de 440.000 millones de euros, estarán también en la mesa de la cumbre europea junto con la reestructuración de Grecia, ya que son los tres frentes entrelazados de la tormenta perfecta que sacude a la moneda común.

Los europeos quieren tener todo cerrado para presentarse con la casa ordenada para la cumbre con China, a finales de este mes, y sobre todo ante el G-20 de noviembre, tras las numerosas críticas que ha recibido sobre su gestión de la crisis desde el FMI, los países emergentes o EE UU.

Los parlamentos nacionales están en fase de terminar por aprobar nuevos poderes del fondo europeo, la llamada Facilidad Europea para la Estabilidad Europea, con la que podrá inyectar capital a los bancos, comprar bonos soberanos en los mercados o dar préstamos preventivos a los estados miembros.

Más capital

Esta batería de medidas será el principal cortafuegos, junto con el apoyo que preste el Banco Central Europeo, para evitar el contagio de la quiebra griega a través del castigado sector financiero europeo.

Nadie se atreve a cuantificar la factura de la nueva recapitalización para la banca, a la espera de ver lo que suceda con el borrón de Grecia, aunque el FMI ya ha dicho que podría ser de hasta 200.000 millones de euros. Para ello, según explican las fuentes comunitarias, las alternativas son un manguerazo de capital para todas las instituciones, para no dejar marcadas a las víctimas, o un rescate más selectivo de la banca.

Los 17 socios del euro ya acordaron una quita del 21% sobre la deuda griega con el 90% de sus tenedores privados (principalmente banca) el pasado 21 de julio. Sin embargo, fue una quita de fogueo, ya que no sólo no se ha aplicado aún –y en la práctica, según algunos analistas, será incluso más reducida–, sino que será a todas luces insuficiente para devolver la economía griega a la senda de la sostenibilidad.

Segundo rescate

El primer rescate de 110.000 millones de euros para Atenas, aprobado el pasado mayo, sólo ha servido para comprar tiempo, que los bancos alemanes han usado para prepararse para lo inevitable, mientras que el segundo, en marcha, de 109.000 millones de euros mantendrá el flujo de dinero que necesitará Grecia para recuperar el crecimiento en un momento en el que los inversores internacionales se alejarán del país.

Alemania, apoyada en la sombra por Holanda, ha sido la más partidaria de la quiebra ordenada de Grecia, aupada por la posición de ventaja que ha tomado en los preparativos y que ha sido rechazada hasta ahora en público por el resto de dirigentes europeos. Pero el empuje de Berlín llevó a que el pasado lunes el presidente del Eurogrupo, Jean Claude Juncker, reconociera por primera vez que se podrían hacer «ajustes técnicos» a los acuerdos de julio, dejando la puerta abierta a un aumento de la quita.

Los más expuestos

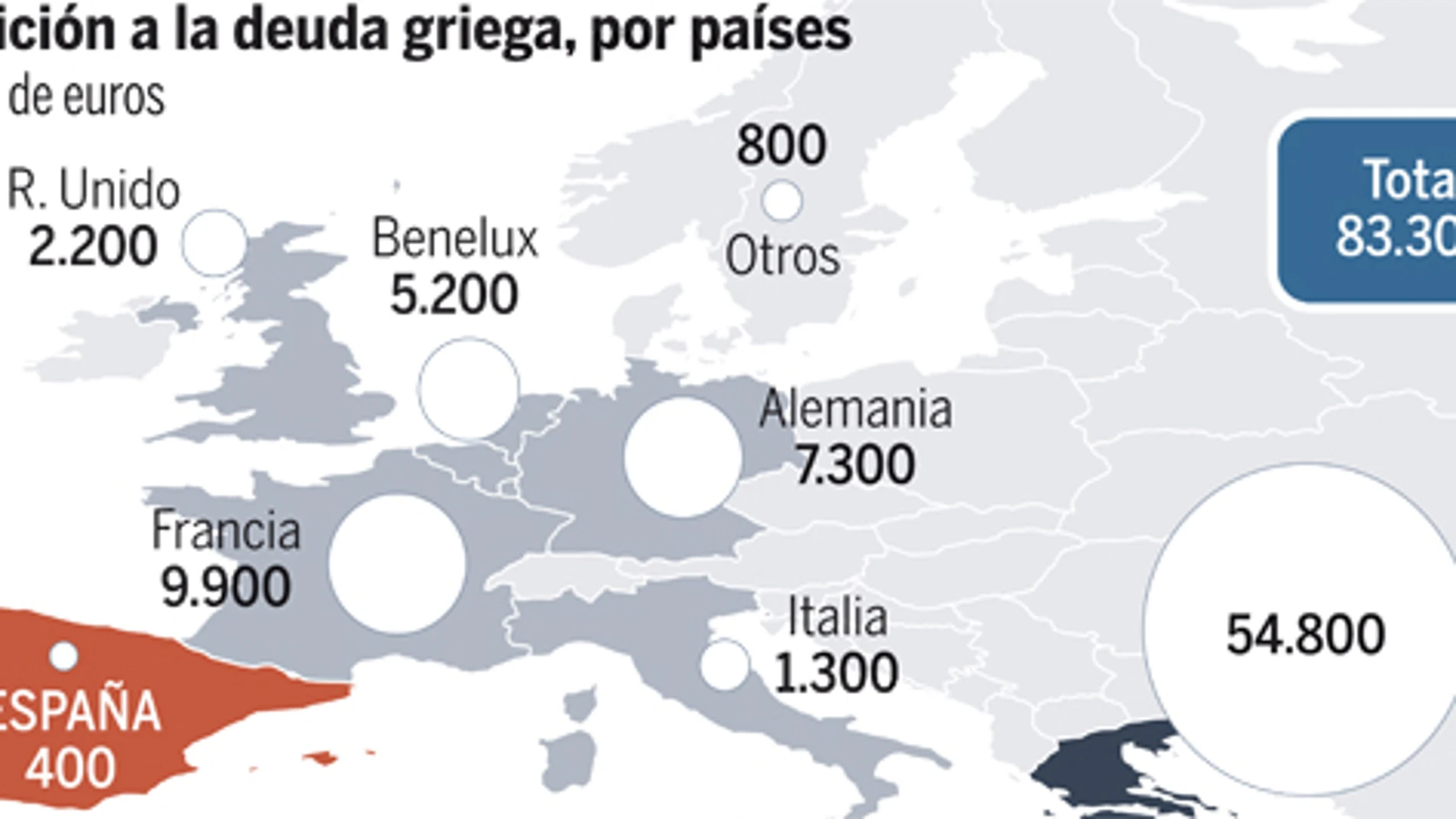

En el lado contrario se sitúa la propia Grecia, Francia, ya que sus bancos sería los más perjudicados, al ser los que más deuda griega tienen (54.800 y 9.9000 millones de euros, respectivamente), el BCE y también España. Pero ahora que el fuego ha llegado al corazón del euro con el caso de Dexia (3.500 millones en deuda griega), al poner en llamas el sector financiero francés, nadie quiere arriesgarse y seguir retrasando la solución que algunos analistas llevan tiempo defendiendo para terminar con el incendio en la eurozona: «borrón y cuenta nueva» con Grecia.

El representante griego del FMI: quita o dinero

MADRID-Son dos los tratamientos posibles para la enfermedad griega: o se amplía el segundo plan de rescate estipulado, o se inicia un proceso de reestructuración de su deuda que cubra las necesidades de financiación del país heleno, resentido por una recesión económica cuyos efectos han resultado ser «peores de lo previsto». Así lo expuso ayer el representante de Grecia ante el Fondo Monetario Internacional (FMI), Panagiotis Roumeliotis, que señaló, a estas alturas sin cortapisas, que Grecia necesitará más que hasta ahora. Y asumir esa cantidad pasa, inexorablemente, por un incremento del préstamo de 110.000 millones que se pactó en la cumbre europea del pasado 21 de julio o por una quita. Pero la «troika» (FMI, BCE y CE) no termina de dar el espaldarazo a la gestión del Gobierno griego. Ayer criticó que a Atenas le falta «determinación» para aplicar los recortes y advirtió de que «el programa no saldrá adelante si las autoridades no se deciden por unas reformas estructurales mucho más estrictas de lo que hemos visto hasta ahora». Grecia cree que basta con aprobar leyes, señaló, pero «la implementación» lleva

tiempo. Y urge.

Cómo afecta el impago parcial de la deuda griega

1- Qué es una quita

Una quita es un acuerdo entre el acreedor de una deuda y el deudor, por el cual el primero renuncia a una parte de la misma ante las dudas que suscita el cobro de la totalidad. En el caso de Grecia, los acreedores podrían renunciar a entre el 50 y el 60% de su inversión en deuda pública y conformarse con cobrar, en el mejor de los casos, entre el 40 y el 50% de su dinero.

2.- Para el acreedor

Para el tenedor de la deuda, un acuerdo de quita es asumir un quebranto económico y, por lo tanto, su calificación de solvencia puede verse afectada negativamente, lo que puede encarecer su financiación futura. En el caso de la banca europea, si se confirman los términos de la quita, las cuentas de resultados pueden verse afectadas en, al menos, 46.000 millones de euros, una cifra importante.

3.- Para el deudor

Para el emisor, alcanzar un acuerdo de quita puede ser un alivio inmediato para sus cuentas, toda vez que no tendrá que hacer frente ni a los servicios de la deuda (los intereses) ni al principal acordado. A largo plazo, las consecuencias son peores. Verá mermada su credibilidad y su rating caerá hasta niveles de bono basura, lo que dificultará su acceso a los mercados de capitales.

4.- Para la UE

Acabar con un problema casi interminable, en un país que apenas representa el 2% del Producto Interior Bruto de la Eurozona. Puede que no sea un buen precedente y así lo interpreten los mercados. Desde que la economía griega pidiera auxilio a sus socios de la eurozona hace ahora año y medio, los problemas en los países de la moneda única se han multiplicado hasta el punto de frenar el crédito a empresas y familias.

5.- ¿Contagio?

La crisis de la deuda griega ha contagiado poco a poco al resto de países que comparten la moneda única. Su caída alentó a los mercados para atacar a Irlanda y a Portugal. Ahora es Italia la que más padece el acoso de los especuladores. Su bono es más caro que el español, aunque ambos países pagan el azote de las agencias de calificación con rebajas de sus ratings.

✕

Accede a tu cuenta para comentar