Italia

La banca se desprende de la deuda española

En diez meses reduce su exposición en 77.549 millones / Los nuevos requisitos europeos merman su atractivo

La cuarentena impuesta por la Autoridad Bancaria Europea (EBA, por sus siglas en inglés) a la deuda de los países periféricos por las dudas que tiene sobre su sostenibilidad en el largo plazo ha restado atractivo a este instrumento que los bancos usan para cobertura de los tipos de interés. El hecho de que la cartera de deuda soberana pase a ser activos que ponderan en el riesgo de una entidad y, por tanto, obligan a aumentar el capital principal para poder mantener los niveles de solvencia en ratios del 9% terminará por pasar factura a las emisiones futuras.

La seguridad, el gancho con el que la deuda seducía en sus emisiones a los compradores, ya no es absoluta. Se pierde así el principal atractivo para los inversores, sobre todo para los bancos. Hace días, el consejero delegado de Banco Santander, Alfredo Sáenz, abría las puertas a la búsqueda de otros elementos de cobertura diferentes a la deuda para evitar la penalización que supone tener que aumentar el capital principal por el deterioro de sus carteras, en momentos de alta volatilidad como los que se están viviendo en los mercados de renta fija.

La deuda griega ha dejado de existir, después de que los acreedores se hayan tenido que conformar con una quita del 50% de su valor, lo que se traduce en que la banca alemana, por ejemplo, recogerá a su vencimiento la mitad de los 9.900 millones que tenía en bonos y obligaciones de aquel país. Algo parecido le ha pasado a la banca francesa, que tenía una cartera de 7.300 millones a 31 de diciembre de 2010.

La banca española se ha librado de este gran problema, pero no ha podido evitar que la cumbre europea del 26 de octubre acordara un ajuste a precio de mercado de la deuda soberana de España y otros países periféricos ante el temor de que la volatilidad se extendiera. La banca española atesoraba a finales del pasado año 222.100 millones en deuda española, alrededor de 6.900 millones en deuda italiana, 5.400 millones en deuda portuguesa y apenas 400 millones en deuda griega. En total, el sistema financiero español tenía carteras de deuda soberana de países europeos en apuros por importe de 234.900 millones.

En estos últimos diez meses han sucedido muchas cosas. El rescate de Portugal y el aumento de las tensiones han hecho prácticamente imposible la financiación de la economía española o italiana, por no decir la griega, portuguesa e irlandesa. Con este panorama y sobrevolando el fantasma del ajuste de las carteras de deuda soberana en las reuniones de la EBA, la banca española ha reducido su exposición a las Letras, bonos y obligaciones de manera notoria.

Menos ganas de comprar

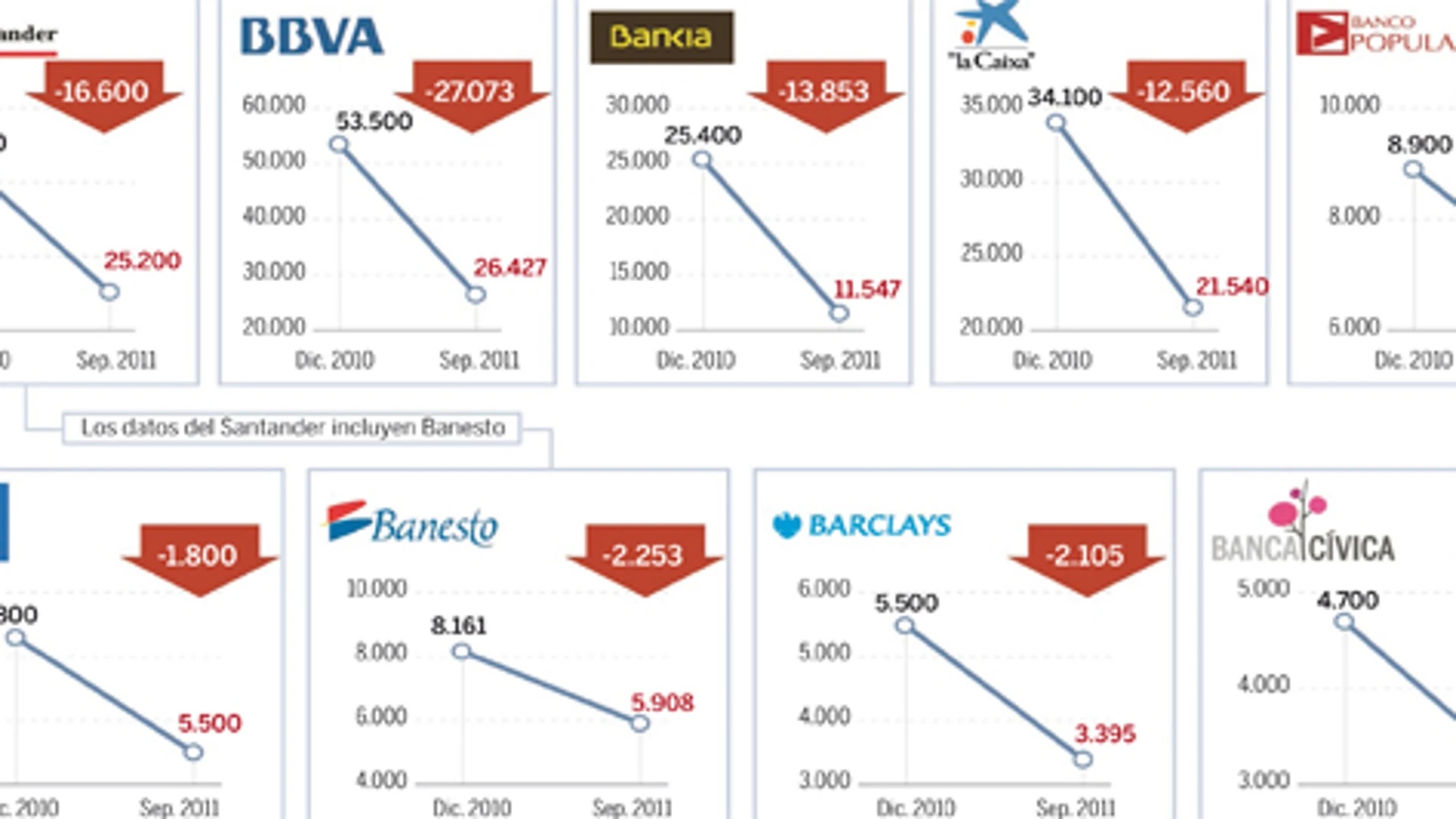

El Banco Popular ya lo advirtió en la presentación de los resultados correspondientes a los nueve primeros meses. Jacobo González Robatto, director general corporativo, afirmaba: «Con los nuevos requisitos de solvencia entran menos ganas de comprar deuda». Y eso que el ajuste de su cartera apenas le supuso a la entidad 500 millones de euros, un 8% del «precio» pagado por el conjunto de la banca española, 6.290 millones. De acuerdo con las cifras facilitadas por las principales entidades financieras españolas estos días en los que han presentado sus resultados trimestrales, la exposición a la deuda española se ha reducido entre diciembre de 2010 y septiembre de este año en 77.549 millones de euros. Sólo los cuatro grandes –Santander, BBVA, Bankia y La Caixa– han vendido poco más de 70.000 millones para aliviar sus carteras y estar menos expuestos a cambios normativos de la EBA, tan frecuentes desde los test de estrés del pasado año.

Ésta puede ser la tónica de los próximos meses si los conflictos en la eurozona y Grecia continúan y contagian a los mercados de renta fija. El problema y el punto de mira está ahora en Italia. Su prima de riesgo alcanzaba el viernes los 456 puntos básicos, cifra que no genera excesiva tranquilidad a las autoridades bancarias de ningún país y menos a la EBA. Sólo Jaime Guardiola, consejero delegado de Banco Sabadell, mantiene su plena confianza en la deuda a pesar del cambio de criterio de la EBA: «No hay razones para que cambie nuestra tendencia de compra de deuda española. No podemos olvidar que somos un banco con fuerte presencia en el mercado doméstico».

LA TENSIÓN DEL MERCADO

A lo largo de este año, el mercado secundario, donde se negocia la deuda pública, ha vivido momentos muy convulsos que, sin embargo, no coincidieron con el rescate de la economía portuguesa, la última, de momento, que ha necesitado el rescate de la Unión Europea y el Fondo Monetario Internacional. Los momentos de máxima tensión se vivieron en un frenético mes de agosto, en el que el bono español puso a nuestra economía a las puertas del rescate. El día 4, la prima de riesgo llegó a 398 puntos básicos, aunque el bono no marcó máximo ese día. Sí lo hizo el 18 de julio en el 6,316%.

✕

Accede a tu cuenta para comentar

Estío gubernamental