Declaración

Renta 2020: su consumo energético le puede hacer perder la deducción por vivienda habitual

El método de control usado por Hacienda para perseguir fraudes fiscales puede confundir la sostenibilidad y el ahorro con un escaso uso del inmueble. Así puede evitar una sanción injusta

Sacar el máximo partido a las deducciones autonómicas y estatales es la mejor forma de que la Agencia Tributaria le devuelva hasta el último céntimo posible de su declaración de la Renta. Pero sanear las cuentas con un ingreso extra procedente de la declaración puede dar lugar a conflictos con Hacienda en el caso de los propietarios que se apliquen la deducción por adquisición de la vivienda habitual. El Fisco está alerta. Busca fraudes e incumplimientos de los requisitos, en ocasiones con unos métodos que puedan hacer que paguen justos por pecadores. En concreto, su sistema de control del consumo energético puede dar lugar a la pérdida de esta deducción y a una sanción injusta, si según sus parámetros, se detecta que el contribuyente no reside de forma habitual en la vivienda.

¿Quién se puede aplicar esta deducción?

La deducción por inversión en vivienda habitual quedó suprimida el 1 de enero de 2013. No obstante, se permite seguir disfrutando de esta deducción en los mismos términos a los contribuyentes que compraron la vivienda y formalizaron el préstamo hipotecario antes del 31 de diciembre de 2012 y que además ya venían aplicando esta deducción con anterioridad, es decir, en la declaración de la Renta de 2012 o en las anteriores.

Los contribuyentes que cumplan todos estos requisitos y que, como el propio nombre de la deducción indica, residan de forma habitual en el domicilio especificado, pueden desgravarse hasta un 15% de lo que hayan pagado por su hipoteca durante el 2020: un 7,5% en el tramo estatal y un 7,5% más en el tramo autonómico (este porcentaje puede ser distinto en cada comunidad). El importe máximo sobre el que se puede aplicar la deducción por el conjunto de las inversiones en adquisición, rehabilitación, construcción o ampliación de vivienda habitual y cantidades depositadas en cuenta vivienda es de 9.040 euros. Por lo tanto, el contribuyente puede deducirse hasta 1.356 euros.

¿Cómo se puede perder este derecho?

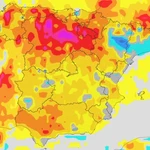

No obstante, Hacienda no lo pone tan fácil. La startup francesa Papernest que se hace cargo de las gestiones administrativas como facturas de gas, electricidad o internet que se derivan de realizar una mudanza, explica que uno de los métodos que se están empleando para determinar si, efectivamente, una persona reside de manera habitual en el domicilio que da derecho a esta deducción fiscal consiste en controlar la cantidad de consumo energético que se produce a lo largo de todo el año dentro del inmueble. Para la Agencia Tributaria, el consumo medio de energía en una vivienda debe rondar los 10.521 kWh anualmente (según los datos del informe que analiza el consumo energético residencial en España de la IDAE).

¿Cuánto cuesta la multa?

Estas cifras son superiores a las de un hogar que aplique mecanismos de consumo energético sostenible, lo que puede dar lugar a que Hacienda considere que no se trata del domicilio principal, suprima la deducción y aplique una multa del 50% de la deducción. Papernest no solo advierte sobre este fallo en el sistema de detección de fraudes fiscales, sino que denuncia su efecto disuasorio sobre la inversión en sistemas de bajo consumo y dispositivos inteligentes que ayudan a disminuir el consumo de energía en el hogar.

La multa se puede atenuar un 30% si se acepta su pago y un 25% por pronto pago, pero los propietarios que hayan perdido la deducción y hayan sido sancionados sin merecerlo podrán demostrar ante Hacienda que sí se trata de su domicilio familiar. Para ello, deberán aportar toda la documentación de la que se disponga en la que quede patente que a pesar de no cumplir con el consumo energético sí se trata del domicilio principal del contribuyente, señala Papernest.

¿Cómo demostrar que se trata de la vivienda habitual?

En la siguiente lista se encuentra toda la documentación que puede acreditar que efectivamente se trata de una vivienda habitual y podría ayudar a recuperar este derecho:

- Certificado de domicilio fiscal: proporcionado por Hacienda donde debe figurar el domicilio debidamente actualizado.

- Certificado de empadronamiento: en vigor es una prueba de residencia donde además figuran todas las personas convivientes en el domicilio habitual.

- Certificado de la Jefatura Provincial de Tráfico: donde aparezcan los datos del domicilio.

- Certificado emitido por la Comunidad de Propietarios.

- Notificaciones administrativas: recibidas en el domicilio.

- Certificado Laboral: donde conste la dirección del empleado.

- Nota del Registro de Propiedad: que especifique la ausencia de otras propiedades inmobiliarias.

- Facturas de servicios contratados en la vivienda de Internet y telefonía fija donde se muestre el consumo mensual.

- Correspondencia bancaria.

✕

Accede a tu cuenta para comentar