Banco Popular

Banco Popular: La independencia le ha costado 5.800 millones de valor bursátil en 5 años

La entidad camina con el paso cambiado a la espera de más dinero de los accionistas o de una fusión.

La entidad camina con el paso cambiado a la espera de más dinero de los accionistas o de una fusión.

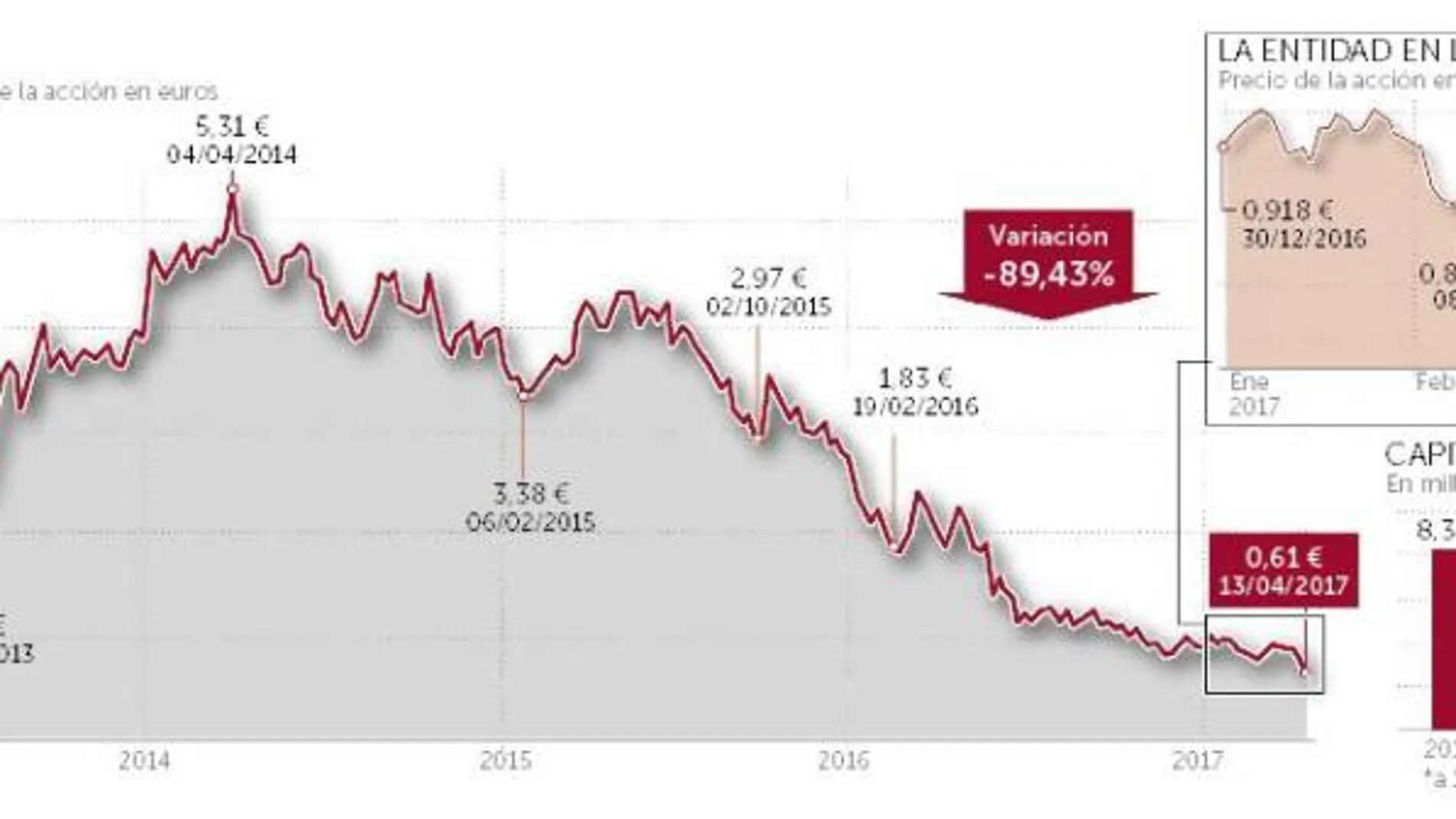

La semana que ayer concluyó fue una semana de pasión para Banco Popular. Aunque sólo hubo cuatro sesiones hábiles, los títulos de la entidad que preside Emilio Saracho desde el 20 de febrero pasado se dejaron un 24,75% de su valor, lo que es igual a 843 millones de euros. Los analistas creen que el precio de las acciones no ha tocado aún fondo, a pesar de a duras penas superan los 60 céntimos de euro, nivel que llegaron a perder a lo largo de la sesión del jueves. El mercado espera alguna manifestación de Saracho que aclare cuál será el horizonte de una entidad que lleva el paso cambiado, un rumbo completamente diferente al del sector.

La Semana Santa ha supuesto un calvario para el sector bancario. Las manifestaciones de Saracho en su primera junta general como presidente de Banco Popular, lejos de despejar dudas, han creado una sensación muy confusa sobre el futuro del banco. Para todos los analistas y bancos de inversión, la entidad no tiene más que dos caminos: una nueva ampliación de capital de hasta 3.000 millones de euros o su venta a uno de los tres grandes del sector: Caixabank, Santander o BBVA, sin descartar a Banco Sabadell, el banco más activo durante los años de crisis, y con el que más se ha relacionado al Popular en los últimos meses.

Entre 2.000 y 3.000 millones

Las dudas sobre el futuro de Popular contaminaron a todos los valores bancarios durante la semana pasada. Bankinter fue el que mejor parado salió, a pesar de que sus acciones cedieron un 1,54%. Bankia y Caixabank fueron las más perjudicadas por el contagio, con pérdidas que alcanzaron el 6,46% y el 6,34%, respectivamente. Sabadell perdió el 5,48%; Santander, el 4,99% y BBVA, el 3,72%.

Estos descensos han sido sólo un paso atrás en el comportamiento del sector, excepción hecha del Popular. Banco Sabadell acumula una ganancia en lo que va de año del 22,11%, en línea con Caixabank (+20,86%). Santander y BBVA han subido un 11,8% y un 10,22%, respectivamente, y Bankinter y Bankia, más del 7%.

Popular se ha dejado un 24,75% en la semana y acumula pérdidas del 33,44% en lo que va de año. El drama para el equipo directivo de Popular es que el problema viene de muy atrás. En 2008, cuando la crisis financiero no había estallado en Northern Rock (una mediana entidad británica que tuvo que ser nacionalizada en febrero de ese año) y la quiebra de Lehman Brothers estaba aún lejana (septiembre), los títulos de Banco Popular cotizaban en el entorno de los 20 euros. En 2012, cuando el Ministerio de Economía española publicó los decretos conocidos como Guindos I y Guindos II, destinados al saneamiento del sector, los títulos se podían adquirir en el mercado por 5,77 euros. Es cierto que en 2013 el banco realizó un «contrasplit» a razón de una acción nueva por cada cinco antiguas.

Los principales bancos de inversión y las agencias de calificación de solvencia dan por descontada una nueva ampliación de capital de entre 2.000 y 3.000 millones de euros para restablecer los requisitos de capital exigidos por el Banco Central Europeo. Incluso ya barajan una fecha, después del verano, cuando Saracho cumpla los seis primeros meses al frente del banco y conozca la verdadera situación patrimonial de la entidad. Sacudida por un hecho relevante difundido a principios de mes en el que se ponía de manifiesto la necesidad de realizar nuevos ajustes contables por importe de 600 millones que, sin embargo, no cambiarían los resultados de 2016: pérdidas de 3.485 millones de euros.

¿Otra ampliación?

¿Están lo accionistas preparados para una nueva ampliación de capital? Parece que no. De hecho los rumores en el mercado apuntan a que estaría destinada únicamente a inversores institucionales. Y es que desde el año 2008, Banco Popular ha recurrido en 47 ocasiones a los accionistas (muchas de ellas con el mero objeto de pagar el dividiendo en papel y no en efectivo, a demanda de los titulares) para obtener cerca de 10.000 millones de euros. Esto se ha dejado sentir en la rentabilidad de la inversión si es que la hubo. En nueve años, la entidad ha emitido el doble de acciones de las que ahora están en el mercado. Y todo, como dijo el anterior presidente Ángel Ron, para salvaguardar la independencia del banco. Pero el precio ha sido muy alto. En 2013, la capitalización bursátil del banco, su valor de mercado, alcanzaba los 8.316 millones de euros. A cierre del jueves, Popular se podía comprar por apenas 2.564 millones, 3,2 veces menos.

✕

Accede a tu cuenta para comentar