Banco Popular

La nueva oleada de fusiones cerrará 8000 oficinas bancarias

Bancos y cajas se preparan para el mayor proceso de reconversión del sector financiero en veinte años

Madrid– El sector financiero español inicia desde mañana el enésimo proceso de reestructuración con apenas una veintena de actores: seis bancos y 15 cajas de ahorros, la mayoría de las cuales ha tenido que traspasar su negocio financiero a una sociedad que cotice o abrir su capital a accionistas privados. La reforma que el Ministerio de Economía y Competitividad publicó ayer en el BOE tiene que ser la definitiva, según reclaman a voces los máximos responsables de los bancos, que han pagado parte de la reconversión de sus «hermanas» financieras o han padecido en su cotización y condiciones de financiación la pesada carga del fiasco inmobiliario.

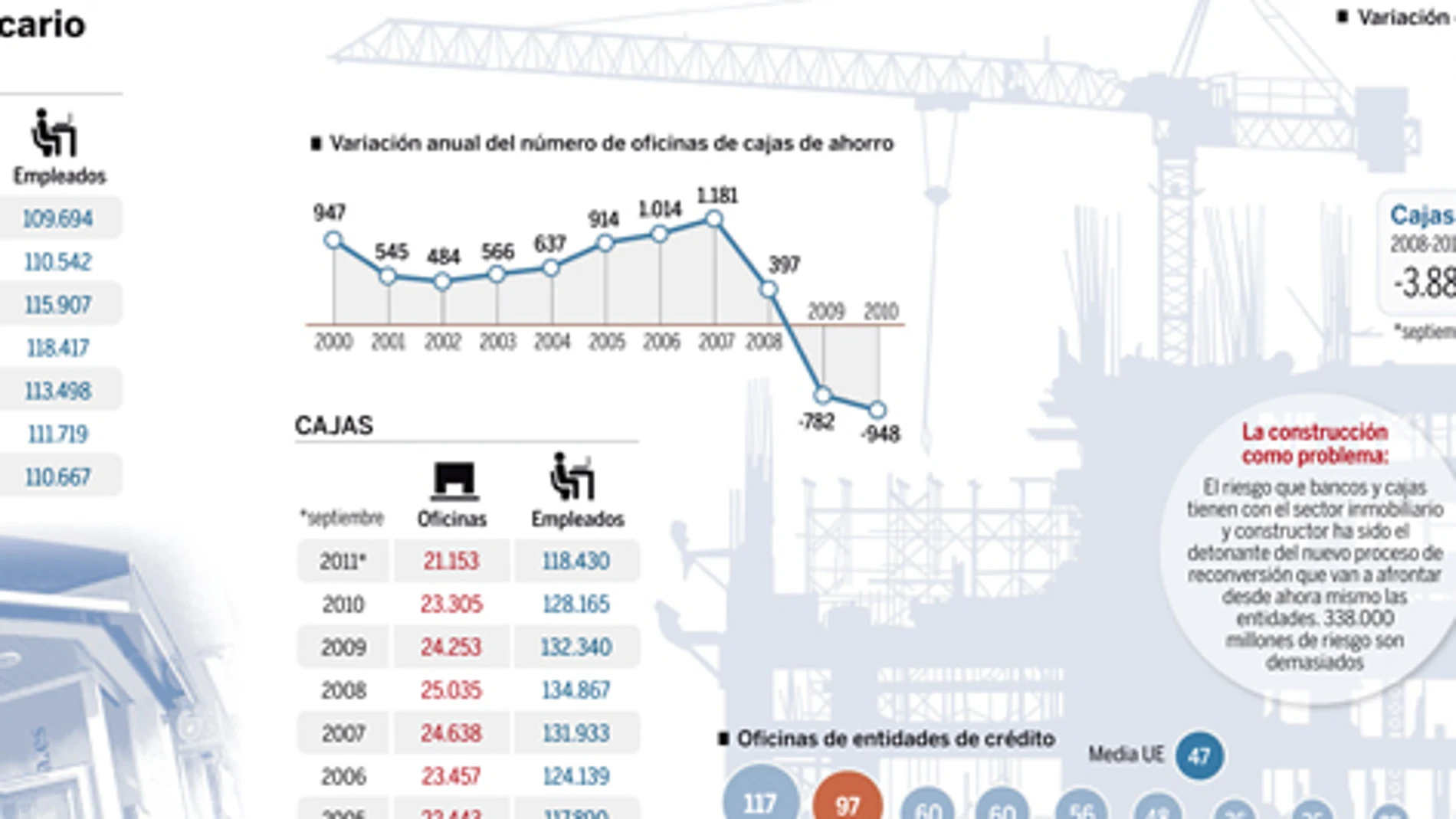

Con datos de 30 de diciembre de 2010, los últimos que hay globales para bancos y cajas, el sector financiero arranca este nuevo proceso con 38.023 oficinas de las que, al menos, sobra la quinta parte. Si las premoniciones de Isidro Fainé, presidente de La Caixa, o de Ángel Ron, máximo ejecutivo de Banco Popular se cumplen, el sector financiero se está preparando para una reducción de su capacidad de, al menos, el 20%. Eso equivale a echar el cierre a unas 8.000 oficinas y a reducir la plantilla en 25.000 trabajadores.

La reconversión inacaba

Y eso, como recordó Juan María Nin, consejero delegado de La Caixa, en la presentación de resultados de 2011, después de haber asistido a una reducción del número de cajas de ahorros de 45 a 15 durante la última crisis, al cierre de cerca de 4.000 oficinas y al cambio de 31 presidentes.

No ha bastado. Las cajas de ahorros llevan concentrándose desde 1991, dos años antes de la última crisis inmobiliaria. En la década de los noventa se empiezan a concentrar las cajas andaluzas en torno a Unicaja y Cajasol (ésta, concluida en 2007), algunas valencianas en torno a Bancaja, las castellanomanchegas (alrededor de CCM), y alguna de las gallegas (Caixanova). El sistema ha permanecido algunos años inalterado. Ha habido que esperar a la crisis de las hipotecas «subprime» (verano de 2007), convertida unos años después en la crisis de la deuda soberana, para vivir la segunda revolución, que ha reducido el tamaño al actual, con algunos de sus buques insignia intervenidos y subastados (CCM, Cajasur y CAM) y otros en el corredor de la muerte (Catalunya Bank, Novagalicia Banco y Unnim) a la espera de comprador.

El ajuste de las cajas

En la banca, sólo el Banco Sabadell ha animado el mercado en los últimos años con las adquisiciones de Urquijo, Atlántico, Guipuzcoano y la CAM, hace apenas dos meses. Popular ha dado por exitosa su opa sobre Banco Pastor y sólo queda por desvelar la incógnita de quién se quedará con Banco de Valencia.

Las «cajas» van a sufrir la mayor parte del nuevo ajuste. A 30 de septiembre del 2011 tenían 21.153 oficinas abiertas, 2.152 menos que a cierre de 2010. En apenas nueve meses han reducido su capacidad instalada en un 9,23%, cuando hasta 2009 fueron incapaces de cerrar más oficinas de las que abrían. Baste decir que en 4.100 de los 8.000 municipios españoles existe al menos una oficina de una caja de ahorros.

En la banca el proceso ha sido menos traumático. Desde 2008 se han cerrado 920 sucursales, un 5,88% del total.

¿Y cuál es la razón de esta nueva catarsis? La reforma que aprobó el viernes el Consejo de Ministros. Luis de Guindos ha elegido la vía de la cobertura de los riesgos contraídos por bancos y cajas para impulsar la criba. Las entidades que no puedan cumplir con las nuevas exigencias tendrán que tirar la toalla, o sea, fusionarse, antes del 31 de mayo próximo. La unión les concederá un año más para alcanzar los requisitos a cambio de ser un 20% más grandes. Los expertos apuntan a que terminado el proceso quedarán seis grandes entidades y otras tres o cuatro con el negocio muy focalizado.

Explicación a las entidades

El Banco de España defendió ayer la nueva reforma financiera ante las entidades, en especial ante la banca de inversión, por su potencial para llevar a cabo «el saneamiento del ladrillo» en los balances. Así lo aseguró a Efe uno de los asistentes al encuentro, convocado con el objetivo de explicar los detalles de la normativa aprobada el viernes por el Gobierno, y que ayer fue publicada en el BOE. El órgano regulador aprovechó para «vender el cambio», que obligará a los bancos y cajas a provisionar en total unos 50.000 millones de euros adicionales.

✕

Accede a tu cuenta para comentar