Finanzas

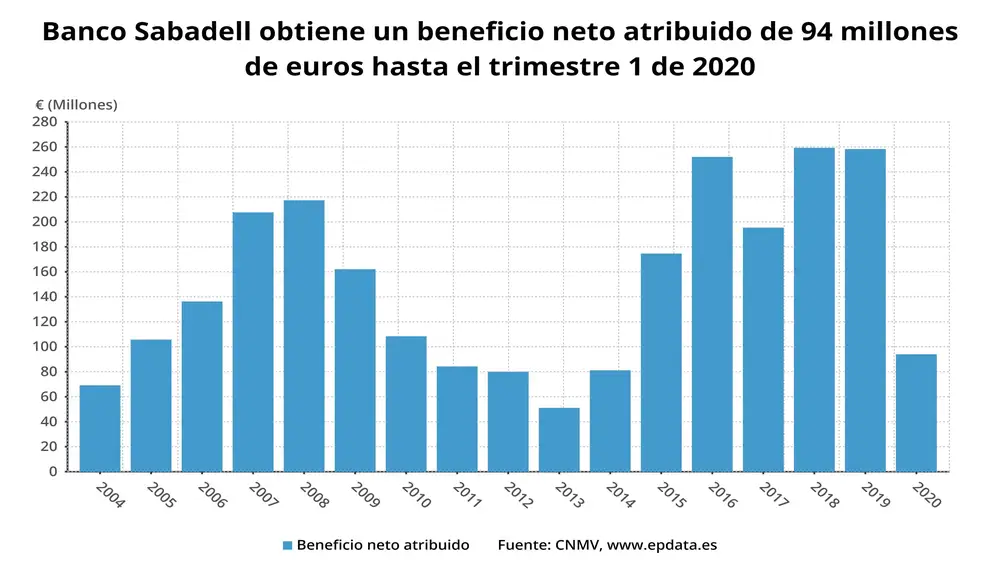

La “vacuna” del Covid-19 le cuesta el 64% del beneficio al Sabadell

Gana 94 millones hasta marzo tras provisionar 213 millones para afrontar la crisis sanitaria. Ha completado el primer tramo de créditos ICO

En Banco Sabadell han controlado la “infección bancaria” del coronavirus tras contabilizar provisiones extraordinarias por valor de 213 millones de euros, lo que le ha permitido cerrar el primer trimestre de 2020 con un beneficio neto atribuido de 94 millones de euros,. Eso sí, se ha dejado por el camino un 63,7% respecto al mismo periodo de 2019. Sin tener en cuenta la salvaguarda, el beneficio ascendería a 245 millones, un más que razonable 5,1% menos. Mejor resultado aún se habría apuntado sin tener en cuenta TSB -su filial británica que tantos quebraderos de cabeza le ha dado y que siguen enderezando a marchas forzadas-, el beneficio neto se hubiera situado en 101 millones, un 59,9% menos. Esto le permitirá a la entidad financiera de Josep Oliu encarar la crisis sanitaria con un sólido punto de partida, tras haber realizado un progresivo incremento de su ratio de capital a lo largo de todo el pasado ejercicio 2019. El ratio CET1 se sitúa en el 12,2% phase-in y en el 11,6% fully-loaded a cierre de marzo de 2020. El ratio CET1 proforma(1) se sitúa en 12,6% phase-in y en el 12,1% fully-loaded. Asimismo, amplía su posición de liquidez, con una ratio LCR (Liquidity Coverage Ratio) situada en marzo en 172% -184% excluyendo TSB y 256% en TSB-.

El margen de intereses se sitúa a cierre de marzo de 2020 en 884 millones de euros, lo que representa una reducción del 1,8% en el año por la titulización de préstamos al consumo realizada en el tercer trimestre del año anterio, por los menores tipos de interés, por vencimientos de la cartera ALCO así como por el efecto estacional. El margen de clientes se sitúa en el 2,58% (2,50% Ex TSB) y el margen sobre activos totales medios en el 1,62% (1,46% excluyendo TSB), manteniéndose prácticamente estables en el trimestre. Las comisiones netasalcanzan los 349 millones, lo que representa una caída del 6,0% (4,6% excluyendo TSB) impactadas por la menor actividad relacionada con el confinamiento y la hibernación económica, así como por la volatilidad en los mercados financieros y el efecto estacional en las comisiones de gestión de activos. En términos interanuales si se ha visto un crecimiento del 1,9%, y lo hizo en todos los segmentos de productos: servicios, operaciones de riesgos y gestión de activos.

La entidad catalana ha mantenido su política de reducción de activos problemáticos,que a cierre de marzo de 2020 muestran un saldo de 7.422 millones de euros, de los que 6.112 millones corresponden a activos dudosos y 1.310 millones de euros a activos adjudicados. Este nivel de activos problemáticos (NPAs) hace que la ratio sobre el total de activos se reduzca y se sitúe en el 1,7% comparado con el 1,8% del primer trimestre del año anterior. La cobertura de estos activos dudoso se situó en el 49,6%, siendo la cobertura de dudosos del 52,8% y la cobertura de los activos adjudicados del 34,4%, y la ratio de activos problemáticos sobre la inversión crediticia bruta más los activos inmobiliarios se situó en el 4,9% desde el 5,5% en el primer trimestre del año anterior. La de morosidad, en el 3,8%, mejorando así respecto el primer trimestre del año anterior que se situaba en el 4,1%.

En cuanto a las líneas crediticias del ICO, Sabadell ya ha completado el primer tramo de línea ICO, con un total de 2.125 millones en créditos a pymes, autónomos y empresas, y el número de operaciones en curso actualmente es de 61.036, por un volumen de 7.887 millones de euros. Al segmento de pymes y autónomos corresponden 60.195 operaciones por importe de 5.384 millones, y en el de empresas el total de operaciones es de 841, por 2.503 millones. El banco prevé agotar totalmente la segunda y tercera línea de liquidez habilitada para estos segmentos. La inversión crediticia bruta viva a cierre del primer trimestre sumó un saldo de 143.475 millones (108.631 millones excluyendo TSB), con un crecimiento interanual del 2,4% -3,4% sin tener en cuenta la filial británica-, mientras que en términos trimestrales registra una caída del 0,8% (crecimiento del 0,5% excluyendo TSB) impactada por el cobro por parte del Fondo de Garantía de Depósitos (FGD). También ha querido resaltar que la moratoria hipotecaria de tres meses la ha extendido a su vez a los préstamos personas y tarjetas de créditos. Para el segmento de empresas, se ha establecido una moratoria de capital de seis meses.

✕

Accede a tu cuenta para comentar