Tu economia

La pandemia deja en hibernación las fusiones bancarias

Los banqueros son conscientes de que habrá un nuevo proceso de concentración bancaria y oteaban oportunidades cuando apareció la COVID-19. Ahora casi todos recelan de casi todos y esperarán

Tiempos difíciles también para el sector financiero, para los bancos que, en un contexto hostil para su negocio de tipos de interés por los suelos –incluso negativos– al que se suman las consecuencias económicas de la pandemia. El asunto es todavía más complejo. Luis de Guindos, vicepresidente del Banco Central Europeo (BCE), lo acaba de explicar en una charla telemática organizada por Esade: «El problema al que se enfrentan los bancos europeos en general, y los españoles en particular, no es la crisis económica provocada por el confinamiento de la población, sino algo mucho más preocupante: su falta de rentabilidad. Me dirán que es un asunto antiguo, que viene de lejos, y es verdad. Eso es lo realmente preocupante: los bancos tienen un problema estructural, es decir, les sobran oficinas y empleados».

Guindos, que descartaba otra crisis bancaria, sí insistía en que el futuro del sector financiero «pasa por la consolidación», por las fusiones. El BCE mantiene esa posición desde hace meses y uno de los objetivos, confesados, de Christine Lagarde cuando sucedió a Mario Draghi en la presidencia de la entidad, era impulsar una fusión bancaria trasnacional. Ahora, la pandemia ha abierto un compás de espera, pero la necesidad de más rentabilidad en unos casos y los problemas propios en otros son el caldo de cultivo en el que ya se cuecen las próximas fusiones, aunque el guiso sea lento, lo que no impide que proliferen las quinielas, que se multiplicarán cuando se confirmen los peores presagios para algunas entidades. En los últimos tiempos, la solución más incruenta para los bancos con problemas han sido las fusiones, incluso por la vía de la adquisición al precio de un euro, aunque todos quieren evitar una «resolución», como ocurrió con el Banco Popular, en 2017, cuando los accionistas lo perdieron todo. El ejemplo está ahí y nadie querrá arriesgarse a que vuelva a repetirse.

Las deseadas fusiones transnacionales están ahora aparcadas, al menos hasta que no se despeje el horizonte de la pandemia. Luego, serán difíciles, pero el BCE no dejará de abogar por ellas. Antes, habrá otra ronda doméstica, que afectará a los bancos españoles, algunos de los cuales corren el riesgo, con los precios de las cotizaciones por el suelo, de ser el objetivo de inversores internacionales, que no podrán controlarlos porque las normas de urgencia aprobadas por el Gobierno de Pedro Sánchez lo impiden. Esas normas, sin embargo, lo que no evitan son compras de paquetes de acciones significativos para ser vendidos en el futuro al mejor postor. Fue, por ejemplo, la estrategia que sigue desde los años 90 del siglo pasado, JC Flowers and Company, que aprovechó la crisis del principio de aquella década –ridícula comparada con la actual– para invertir en todo el mundo en bancos en apuros pero con potencial, esperar tres o cuatro años y luego vender esas posiciones con revalorizaciones espectaculares. El año pasado, JC Flowers, calificado por muchos de «fondo oportunista», adquirió por solo 29 milllones de euros el Vall Banc andorrano, el antiguo BPA, y limpio de polvo y paja preveía venderlo cuando llegó la Covid-19. Tendrá que esperar, pero confía en que el negocio será redondo. No es lo mismo, pero Black Rock acaba de adquirir de forma amistosa un 2% de Bankinter, la entidad que dirige Dolores Dancausa, en la que Jaime Botín es el mayor accionista. Black Rock, no obstante, es posible que con el paso de tiempo, si ha obtenido jugosas plusvalías, venda esa participación en una de los ahora bancos españoles más rentables y por eso deseados.

La historia moderna de la banca española es una historia de fusiones. El Santander actual es el resultado en el mercado español de la integración de los antiguos bancos Central-Hispano, Banesto y más recientemente Popular, además de otros menores. Historias similares, aunque en algunos casos de menor dimensión, son las del BBVA, que preside Carlos Torres, o las de Caixabank, presidida por Jordi Gual, o incluso Bankia, liderada por José Ignacio Goirigolzarri y que, al margen de su hundimiento y rescate, fue el resultado de la fusión/integración de once antiguas cajas de ahorros y al que se añadió el banco Mare Nostrum el año pasado.

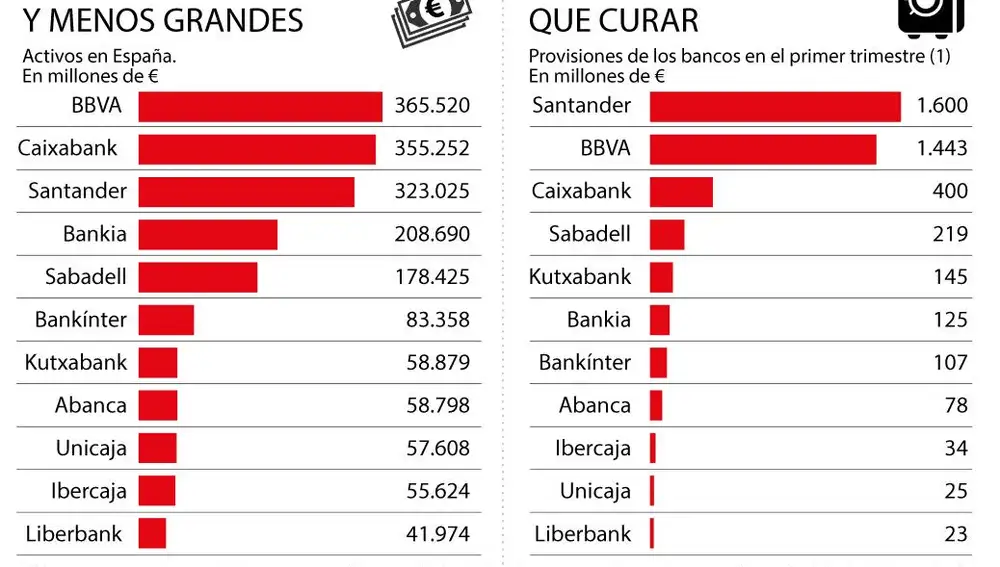

El mapa bancario español incluye seis grandes entidades –Santander, BBVA, Caixabank, Bankia, Sabadell y Bankinter–,aunque entre ellas hay grandes diferencias de tamaño, y otra serie de bancos, más o menos medianos, en su mayoría antiguas cajas de ahorros, como Liberbank, Unicaja, Ibercaja, Abanca y también Kutxabank. Podría parecer un escenario estable, pero no lo es. Liberbank y Unicaja intentaron en 2019 una fusión que no salió adelante. Todos, además, conviven con una serie de entidades más pequeñas, ya sean de propiedad familiar, como la banca March, o más nuevas, orientadas hacia la banca privada, como Renta 4 banco o Singular Bank, el proyecto liderado por Javier Marín, el último consejero delegado del Santander en la época de Emilio Botín.

Los responsables de Santander y BBVA afirman que no prevén participar en ninguna operación, pero no dejarán pasar una oportunidad. El banco Sabadell, que preside Josep Oliú, aparece siempre como el candidato ideal para una de esas operaciones, mientras que Bankia tiene el problema de que el Estado conserva la mayoría de capital, lo que ahora es un obstáculo casi insalvable para una fusión. Nostálgicos vascos vinculados al PNV sueñan con una unión con el BBVA, con Goirigolzarri de presidente. Nada es imposible, pero hay proyectos, como ese, que lo rozan. El BBVA –dicen los expertos– tuvo la oportunidad de quedarse el Popular a un precio aceptable, la dejó pasar y apareció el Santander. Ahora, el BBVA –que mantiene un perfil público bajísimo pendiente de la resolución del «caso Villarejo»– surge en las quinielas como pareja del Sabadell, eterno candidato en los últimos años a una fusión, quizá por tener un tamaño entre los verdaderamente grandes y los medianos/pequeños. No es una operación sencilla, pero los expertos coinciden en que el Sabadell protagonizará alguna fusión y, por supuesto, Liberbank, Unicaja, Abanca y también Ibercaja son fijos en todos los pronósticos. Eso sí, habrá que esperar porque ahora el problema es que nadie se fía de cómo sorteará cada banco las consecuencias de la COVID-19, pero las fusiones son inevitables.

Fusiones sí, pero siempre voluntariasEl presidente de la patronal bancaria, la AEB (Asociación Española de Banca), José María Roldán, prevé, en un futuro sin determinar, nuevas fusiones en España. Lo dijo la semana pasada en un encuentro «online» de Nueva Economía Forum: «Veremos más fusiones, posiblemente en España y más posiblemente en otros países, pero tienen que ser voluntarias, porque no pueden ser algo empujado desde el sector público». Roldán cree que hasta que haya fusiones transfronterizas en Europa no se podrá decir que la auténtica unión bancaria europea está en en marcha.

✕

Accede a tu cuenta para comentar