Empresas

Los concursos de acreedores se disparan un 27% por el fin de la moratoria

Los procedimientos concursales superaron los 10.500 millones de euros. Tan sólo el 13% de las empresas concursadas tenía opción de afrontar sus deudas en 10 años o menos

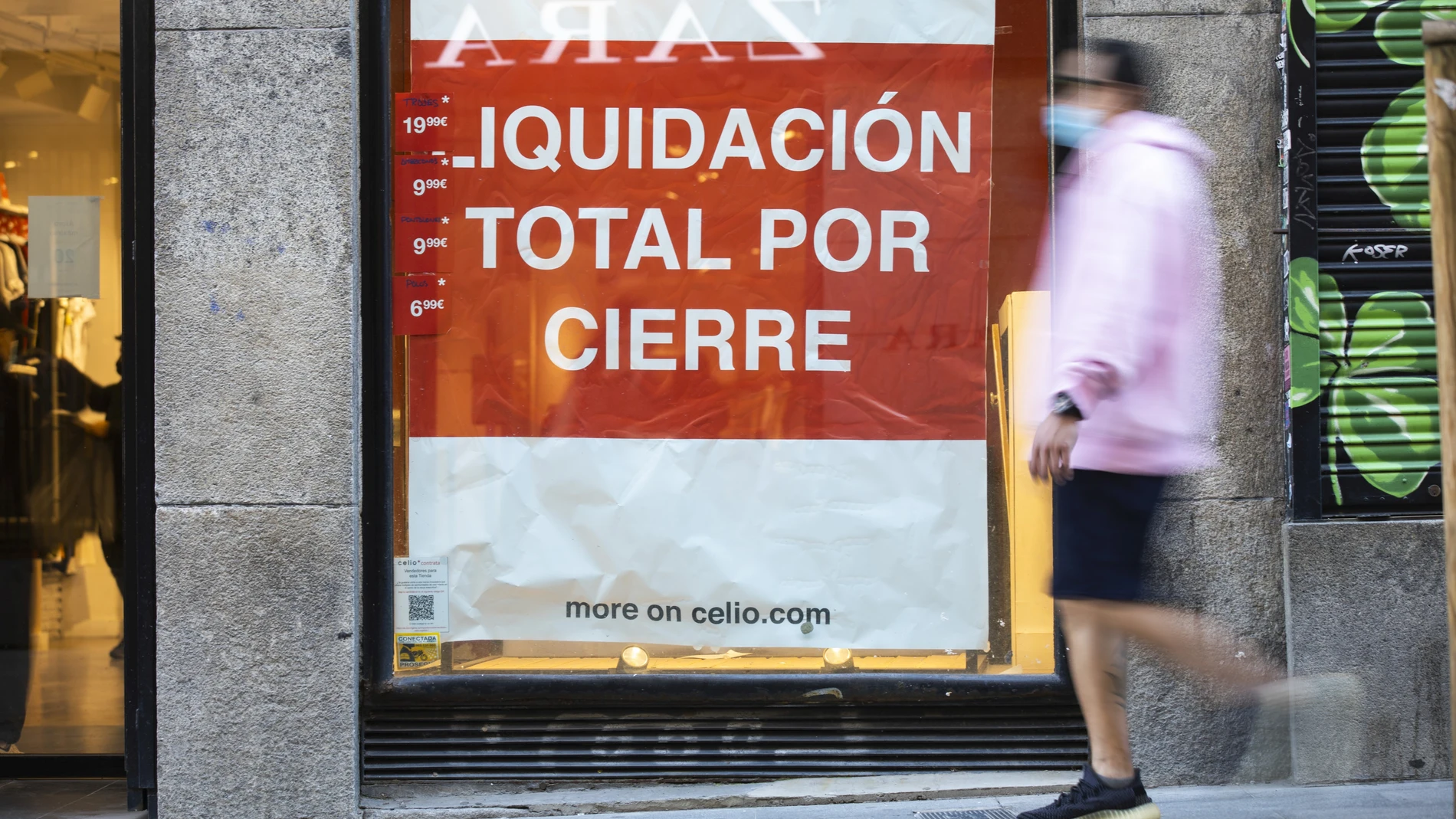

Los concursos de acreedores se dispararon más de un 27% después de que terminase la la moratoria concursal por la excepcionalidad de la pandemia, se recuperase el deber de solicitar el concurso por el deudor insolvente y volvieran a admitirse a trámite las solicitudes de concurso. Todos estos elementos juntos provocaron aluvión durante 2022. Según el anuario difundido por el Colegio de Registradores, los concursos que se han producido a iniciativa del deudor sumaron más del 97% de los casos, mientras que los pasivos afectados por procedimientos concursales aumentaron hasta los 10.500 millones de euros.

Con la finalización de la etapa de excepcionalidad iniciada por el Real Decreto Ley 8/2020 para hacer frente al impacto de la pandemia se recuperó el deber de solicitar el concurso por el deudor insolvente y volvieron a admitirse a trámite las solicitudes de concurso necesario, disparando el número de concursos de sociedades. De acuerdo con el informe, la ya deteriorada situación financiero patrimonial en la que se encuentran las sociedades que iniciaron el procedimiento empeoró en 2022: casi un 70% tuvo pérdidas netas y ni tan siquiera se podía plantear la devolución de la deuda por su falta de recursos generados. Además, y por primera vez, más del 50% presentó fondos propios negativos –que carece de patrimonio alguno–, mientras que solo un 13% hubiese tenido capacidad financiera suficiente como para cumplir un convenio aprobado dentro de los límites habituales de la Ley concursal.

El número total de trabajadores afectados crecieron en consonancia con el número de concursos, un26,5%. El concurso típico continúa perteneciendo al sector servicios (no inmobiliarios) e inicia el procedimiento con 10 años de antigüedad. Sin embargo, a diferencia de años anteriores, sólo emplea a cuatro empleados y sus pasivos superan ligeramente los 250.000 euros.

En relación con las expectativas de cobro de los acreedores ordinarios, la media en 2022 fue del 47,7%, muy similar a los dos años precedentes (47,5% en 2021 y 47,6% en 2020). En un 25 % de los casos, esta expectativa de cobro fue superior al 67% de las deudas, y más del 96% solamente se devolvería en el 5% de los convenios aprobados. Sobre la duración y por tipo de tramitación, en los concursos abreviados la fase sucesiva (liquidación o convenio) se inició en menos de un año en el 65,7 % de los casos (61% en 2021, y 66,4% en 2020), mientras que en los ordinarios ese plazo solo lo cumplieron el 46,9% (48% en 2021 y 46,6%% en 2020).

Del total de declaraciones analizadas (6.034) en 2022, los pasivos afectados por procedimientos concursales aumentaron también de forma significativa tras su disminución en 2021 (casi un 58 % respecto a 2020), al superar los citados 10.500 millones de euros. El concurso más habitual se dio en el sector servicios -al margen de los servicios inmobiliarios-, con el 65,8% de las sociedades. En 2022, la proporción de concursos de sociedades del ciclo de la construcción continuó estable, alrededor del 20% (21,1 %), lejos del 27,2% de 2017 o el todavía más lejano 48,3% de 2008. Sin embargo, las sociedades de la industria para la construcción reflejaron los peores niveles de viabilidad, pues en caso de generar recursos positivos (48% de los casos) requerirían 18 años para atender la totalidad de sus pasivos. Las empresas dedicadas a las actividades inmobiliarias redujeron significativamente el tiempo para atender a los pasivos de 16 a 10 años. La sociedad típica del subsector de la construcción con recursos generados positivos, poco más del 50% del total, tardaría 16 años en atender todas sus deudas.

Precisamente hoy, el Informe Pymes y Autónomos elaborado por la aseguradora Hiscox determina que el 39,2% de las pequeñas y medianas empresas cree que no podría hacer frente a una recesión económica, ya que han sido las principales afectadas por el aumento de los precios y el estancamiento de las ventas del año pasado. Por lo que gran parte de estas pymes "se han visto castigadas por la situación económica, aunque el periodo de recuperación no está siendo igual para todas", indicael estudio. En este sentido, las perspectivas ante una posible recesión económica varían en función del tamaño y volumen de facturación. El informe refleja también que las peor paradas son las micropymes (de 1 a 9 empleados), ya que el 43,4% de ellas cree que no está tampoco preparada para afrontar una recesión. Con el resto de pymes (10 a 250 empleados) este porcentaje desciende al 22,9%. Y en contraste, entre las pymes cuya facturación es superior a dos millones de euros, un 77,7% cree que sí saldría adelante.

✕

Accede a tu cuenta para comentar