Finanzas

Un juez admite la primera demanda colectiva contra las tarjetas ‘revolving’

La denuncia pretende eliminar de los contratos el mecanismo de amortización que lleva a la espiral de deuda a muchas familias

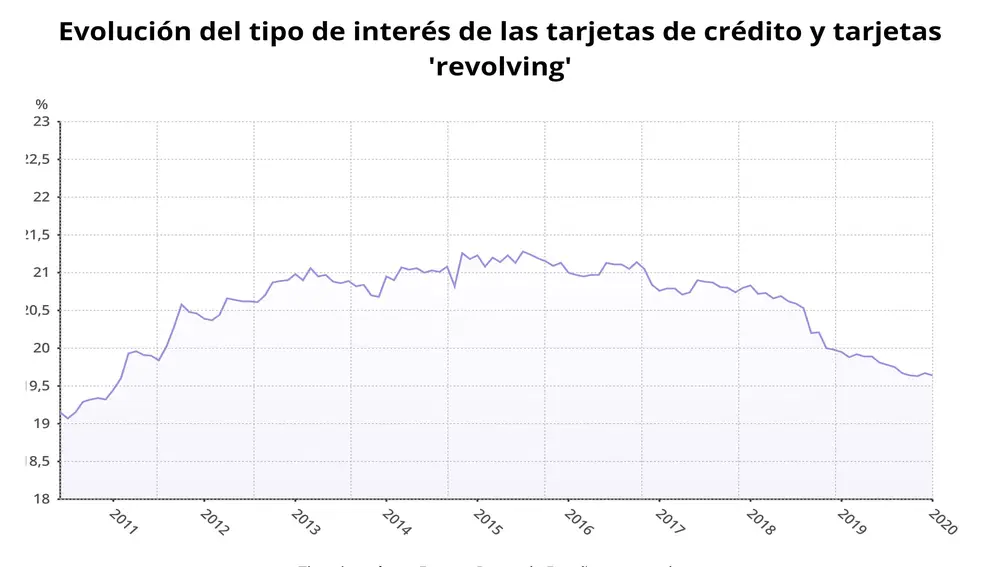

El juzgado mercantil nº 4 de Valencia ha admitido a trámite la primera demanda colectiva por tarjetas con pago aplazado o “revolving”, presentada por la asociación de consumidores Asufin contra las tarjetas Visa Classic, Go y Gold de CaixaBank. El objeto de la demanda, por una cantidad indeterminada y a la que se sumarán próximamente otras contra Carrefour, Wizink y Bankinter Consumer, es anular de los contratos el mecanismo de amortización que lleva a la espiral de deuda a muchas familias. De lo que se trata es de eliminar las cláusulas abusivas que contienen estos contratos, no sólo el interés desproporcionado que alcanzan, por encima del 20 %, sino también la falta de transparencia con las que se comercializan, aclara Asufin.

En la demanda, Asufin se refiere a la penalización abusiva de impago, al vencimiento anticipado del préstamo, al orden de satisfacción de la deuda, a la forma de pago y amortización de la tarjeta y al tipo de interés. La presidenta de Asufin, Patricia Suárez, ha explicado que “muchos afectados por la situación económica actual pueden verse tentados por estas tarjetas, fáciles de obtener pero que generan una espiral de deuda peligrosa y de la que es muy difícil salir”.

A comienzos de marzo, el Tribunal Supremo se pronunció sobre las tarjetas “revolving”, y decidió que un interés del 27% era usurario, al entender que superaba “en gran medida” el índice tomado como referencia, y resultaba “manifiestamente” desproporcionado. Pero no consideró ni usurario ni desproporcionado un interés del 20% para estos productos. El Supremo entiende que un interés del 27% es usurario, pero lo considera legítimo si no se aleja mucho del 20%, ya que simplemente advierte que el tipo de interés no debe ser “manifiestamente desproporcionado con las circunstancias del caso”.

“La concesión irresponsable de préstamos al consumo a tipos de interés muy superiores a los normales, que facilita el sobreendeudamiento de los consumidores, no puede ser objeto de protección”, añadía el Supremo. A diferencia de otros países de nuestro entorno, señalaba la sentencia del Supremo, donde el legislador ha intervenido fijando porcentajes o parámetros concretos para determinar a partir de qué tipo de interés debe considerarse que un crédito es usurario, en España la regulación de la usura se contiene en una ley “que ha superado un siglo de vigencia”, ya que data de 1908.

✕

Accede a tu cuenta para comentar