Finanzas

Comisiones, el coco de los clientes bancarios

Las entidades tienden a eliminar las tradicionales por servicios básicos, pero las elevan en el caso de la gestión de productos.

Si hay algo que no le gusta al cliente de un banco es que su entidad le cobre comisiones. De hecho, puede incluso provocar un cisma con su entidad financiera. El informe «El Comportamiento Financiero de los Particulares España 2015», elaborado por Inmark, revela que el cobro por prestación de servicios es la primera causa que lleva a los usuarios españoles a iniciar una nueva relación bancaria. El 21% de los encuestados por Inmark señala que estaría dipuesto a optar por otro banco a cambio de unas menores comisiones. El estudio también recoge un considerable aumento del número de solicitudes que los clientes realizan para la retrocesión de las comisiones, y que, en 2015, se movieron en una horquilla comprendida entre el 16,3% y el 32,3%. Es decir, hay entidades en las que prácticamente uno de cada tres clientes pide la anulación de este cargo. La banca es consciente del malestar que genera entre ellos pagar por unos servicios que, en muchas ocasiones, consideran «injustificados». Por esta razón, cada vez son más las instituciones que abogan por poner en marcha estrategias de «comisiones cero», las cuales van dirigidas a la captación de nuevos clientes, pero también a la fidelización de los ya existentes.

El último en unirse a esta política ha sido Bankia. La institución que preside José Ignacio Goirigolzarrri anunció recientemente la supresión de las comisiones para aquellos clientes que tuvieran sus ingresos domiciliados en alguna de sus oficinas. Según los cálculos de Bankia, se beneficiarán de la medida 2,4 millones de personas.

Con esta política , en opinión de Víctor López, responsable del comparador financiero Rastreator.com, la banca persigue lograr clientes más rentables. Sacrifica comisiones, pero, a cambio, obtiene un mayor grado de vinculación. «La estrategia de ‘‘comisiones cero’’ a se centra en ofrecer soluciones de valor añadido para fomentar la venta cruzada de otros productos y mejorar de esta forma la rentabilidad», explica el responsable de Rastreator.com.

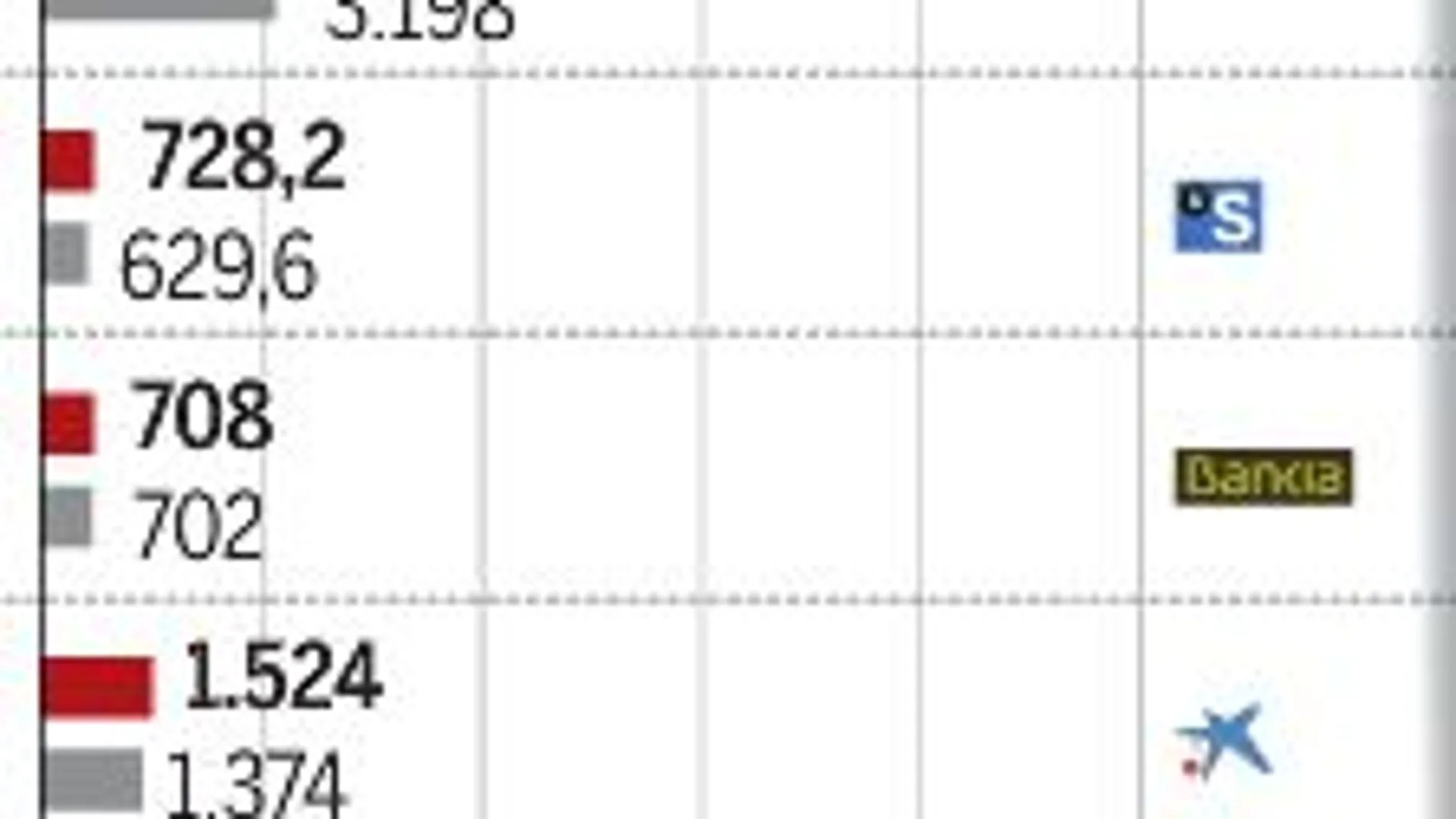

Sin embargo, esta táctica para los «bueno clientes» no significa que el banco deje de cobrar por todos sus servicios. Y es que las comisiones continúan siendo una fuente de ingresos fundamental para la banca. En un entorno de tipos de interés bajos, próximos a cero, y en el que su actividad tradicional de prestar dinero y captar depósitos se ha reducido como consecuencia de las crisis, los bancos tienen que buscar nuevas formas de mantener sus ingresos. En este sentido, las comisiones netas de las principales entidades financieras españolas (Santander, BBVA, Sabadell, Bankia, CaixaBank y Bankinter) ascendieron en los nueve primeros meses de 2015 a 14.219,1 millones de euros, lo que supone un incremento del 7% en relación al mismo periodo del año anterior. Llama la antención que el total de las comisiones ingresadas por estos bancos superó ampliamente al beneficio neto atribuido entre enero y septiembre, que alcanzó los 9.538,43 millones de euros.

Y es que el margen financiero sigue siendo clave para los bancos –aproximadamente el 65% de sus ingresos proceden de este concepto–, y dentro de esta partida, las comisiones tienen cada vez un mayor peso, ya que representan aproximadamente entre el 20% y el 25%. Así, los usuarios de banca pagan por comisiones una media de 168,73 euros anuales, tal y como recoge un informe de Facua. No obstante, estas cantidades pueden variar. Existen clientes que pueden llegar a pagar hasta 270 euros anuales, mientras que otros tan sólo abonan 35 ó 40 euros cada año. Todo depende del grado de vinculación que mantenga con la entidad. «Históricamente, las principales comisiones provenían de servicios básicos de cobro y pago del banco –cuentas corrientes, transferencias, cheques y tarjetas–. Sin embargo, en los últimos años, el importe de las comisiones por gestionar productos bancarios (fondos de inversión, planes de pensiones, operaciones bursátiles...) y no bancarios, como seguros, ha crecido», añade López.

A esta necesidad de obtener ingresos responde la denominada «guerra de los cajeros», que se inició el año pasado y que concluyó con la aprobación de un Real Decreto Ley para evitar que los usuarios pagaran una doble comisión (a su banco y a la entidad propietaria del cajero) por las disposiciones de efectivo.

La pasada primavera CaixaBank comenzó a cobrar dos euros a los no clientes de la entidad. Inmendiatamente, Santander y BBVA se prepararon para seguir sus pasos. No obstante, ante el malestar de las asociaciones de consumidores, el Gobierno estableció que la comisión no se cargaría al particular, sino a la entidad emisora de la tarjeta, que decidirá, posteriormente, si repecute o no el gasto al cliente.

El Gobierno no ha establecido límites, lo que ha provocado un verdadero «suduko» a la hora de sacar dinero, dependiendo de quién sea el propietarios del cajero. Desde el pasado 1 de enero, las comisiones a los no clientes van desde los 2 euros de CaixaBank a los 0,45 que Euro600 cobra a las entidades que forman parte de su alianza, pasando por 0,98 de Bankia o los 0,5 de ING, cuyas operaciones en cajero también tienen coste desde ahora, a excepción de las que se realicen en los de Popular y Banca March. Teniendo en cuenta que, entre el 10% y el 20% de las extracciones de efectivo se realizan en bancos diferentes al emisor de la tarjeta, la media de entre 0,60 y un euro que pagaban los usuarios hasta ahora podría «incluso triplicarse», según Rastreator.com.

«Bye bye cash»

La banca móvil continúa imparable –siete de cada 10 españoles ya la utilizan todos los meses– y las comisiones aplicadas por las entidades podrían restar terreno al dinero contante y sonante. La irrupción de la tecnología no sólo ha servido para aupar las búsquedas por internet, geolocalizar tiendas o conversar por las redes sociales. También para avivar los pagos sin «cash». Y los países escandinavos han tomado la delantera. Suecia podría convertirse en el primer Estado sin dinero en metálico –actualmente dispone de un 92% menos de euros en circulación–, gracias al auge de las tarjetas y de las apps móviles. En Noruega ya se aceptan tarjetas para efectuar pagos irrisorios de sólo unos céntimos. Y en Dinamarca, desde el pasado 1 de enero, los comercios pueden negarse a aceptar pagos en monedas. Además, el Parlamento danés ha fijado 2030 como fecha tope para eliminar por completo el dinero en efectivo.

✕

Accede a tu cuenta para comentar