Fintech

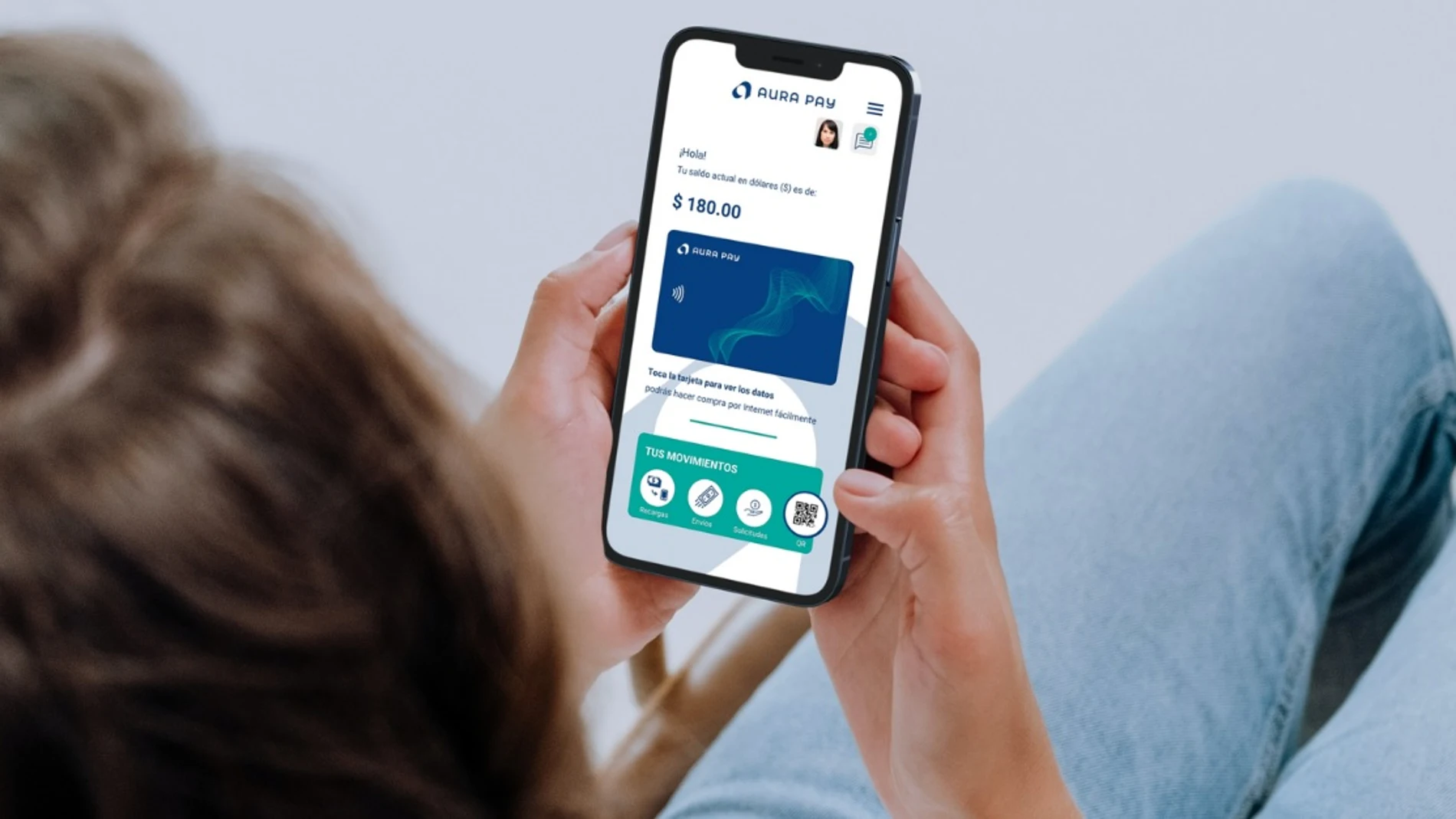

Eliminar intermediarios y costes en el envío de remesas, reto de la Fintech Aura Pay

La startup, que se define a sí misma como una social Fintech puesto que se enfoca en los beneficios que puede aportar a las personas más vulnerables y en que resuelve el ODS 10C sobre comisiones de las Naciones Unidas, quiere evitar que parte del dinero que los inmigrantes mandan a sus países de origen se acabe perdiendo entre comisiones e intermediarios.

“Aura Pay, como casi todas las historias de emprendedores, nace como una necesidad y por una rebeldía personal, por unas ganas de cambiar”. Jesús Javier Guevara Monjes, CEO y fundador de Aura Pay, confiesa que, aunque lo que realmente quería hacer era tener un banco, este debía “cambiarlo todo, desde la manera de tratar a los clientes hasta la de acceder a productos financieros”.

Teniendo claro que quería un modelo de negocio digital que pudiera soportar cualquier otro, fue cuando decidió centrar el tiro en los migrantes, como él, que lleva seis años fuera de su país, Venezuela. “Enviar y recibir dinero cuando estás afuera es una locura, pareciera que esto ya lo resolvieron los bancos y resulta que, a nivel de remesas, las transferencias entre familias no son tan fácil”, expone. Según sus cálculos, el ticket medio de dichas remesas son unos 300 euros, aproximadamente, aunque varía mucho de un país a otro (unos 350 a la República Dominicana frente a los 120 de Venezuela). “Al ser importes tan pequeños, se termina perdiendo mucho dinero en el camino en las transferencias internacionales. Y las empresas de remesas tradicionales también aplican una cantidad de comisiones con unos costes administrativos que son absurdos”, detalla.

Un problema del 14% de la población

Un problema que quiso resolver, especialmente para las poblaciones más vulnerables. Es así como entra en una aceleradora de negocio en junio de 2021, donde conoce a su socio, Sebastián Barrera, COO de Aura Pay, y que hoy dirige la parte operativa de la empresa. Chileno de nacimiento, ha vivido en cinco o seis países, por lo que también sabe cuál es el reto de enviar dinero y buscar maneras de hacerlo de forma económica. “No era un problema mío ni de Sebastián, sino un problema global que además las Naciones Unidas identifican en sus ODS”, asegura.

Guevara asegura que pronto se dieron cuenta de que a través de una cantidad de tecnologías asociada podrían eliminar intermediarios dentro de la cadena y llevar el dinero, de forma más fácil ágil, rápida y económica. “Somos una Fintech que estamos resolviendo un problema social, porque las remesas afectan a uno de cada siete migrantes. Es un problema que afecta al 14% de la población mundial y que, hoy en día, mueve entre países la suma de 640.000 millones de euros”.

De hecho, en países como la República Dominicana el envío de dinero entre familias puede representar el 14% del Producto Interno Bruto o del 4% en Venezuela.

El reto es tener un modelo digital que pudiera reducir los costes del envío y mantenimiento. Segú detallan desde AuraPay, en República Dominicana las comisiones son de un 3,2% mientras que en Venezuela está rondando el 6,7%, porque los costes operativos para mantener esos dólares custodiados son altísimos. “Hay que pagar mucha seguridad”, justifica.

Comercio de proximidad

Para evitar estos costes, AuraPay realiza alianzas con comercio de proximidad. “Firmamos un convenio con pagadores en estos países, se establece una comisión fija y, a través de la integración con nuestra aplicación, los destinatarios del dinero en estos países pueden elegir el canal por el que retirar el dinero”. Según Guevara, este sistema, además de resolver el problema del coste, también permite crear alternativas de digitalización en los países de origen de los migrantes. “Estamos facilitando el desarrollo de tecnología de pago en los países de los migrantes”, defiende. “Quien recibe la remesa no está obligado a ir a una taquilla o banco”, asegura. Sus planes de negocio es tener alternativas para que, por ejemplo, se pueda pagar con QR entre personas o emitir tarjetas con las que pagar al recibir las remesas, sin que haya ningún intermediario más. “Es una manera más de conseguir la inclusión financiera que persigue la ONU, que en países como Colombia está en alrededor del 60% de la población”, detalla.

Para poder operar, AuraPay tramita licencias en cada uno de los países. En España acaba de conseguir la licencia como entidad de pago para que las personas puedan tener el dinero, y se hace a través de una tercera entidad, que esté regulada y tiene la licencia de dinero electrónico.

El reto de estas tarjetas es que, al pagar con ellas de manera electrónica, se vuelva a evitar la pérdida de dinero al convertir los euros enviados desde España hasta la moneda local. Parte de esos acuerdos con pagadores locales conlleva el generar descuentos cuando se pague con tarjetas, de forma que la persona que reciba la remesa “no solo vea que está pagando poco en comisión, sino que cuando utiliza la tarjeta el dinero rinde más porque se aplican descuentos en comercios”.

Más allá de PayPal

Preguntado qué diferencia AuraPay de otros servicios de intercambio de dinero como pueda ser PayPal, Guevara defiende, por un lado, los costes “más accesibles” para los migrantes. Por otro, que es un modelo de negocio que está más pensado para las familias y que, sobre todo, confía en abrir un mercado en Latinoamérica es muy poco conocido, hay una herramienta que funciona muy bien para empresas. “Creo que somos la única remesadora hablando de la gente y eso nos diferencia muchísimo, porque afecta al ahorro. Seguiremos trabajando en mejorar la calidad de vida de nuestros usuarios”.

Algo para lo que, esperan, anunciarán una próxima ronda de financiación de dos millones de euros.

✕

Accede a tu cuenta para comentar

Apuntes para una falsa polémica