Atenas

Wall Street supera el síndrome Lehman Brothers

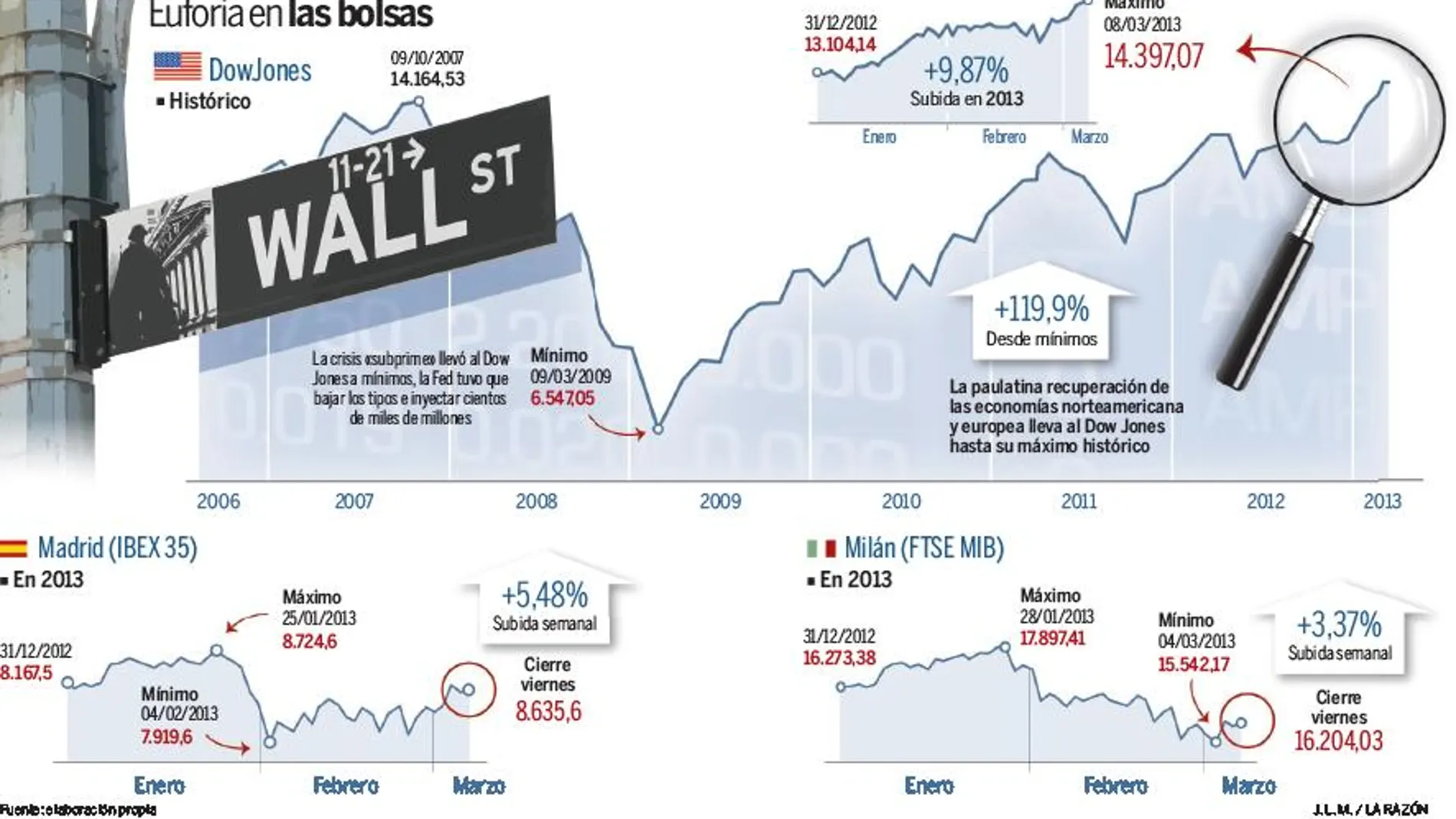

n El Dow Jones bate los máximos de 2007 y sirve de estímulo a las bolsas europeas

Las bolsas europeas han hecho caso omiso en el transcurso de esta semana a los malos datos macroeconómicos del Viejo Continente y se han subido a hombros de Wall Street y de los bancos centrales para despedir el pasado viernes en máximos de los últimos cinco días. El Dow Jones de Industriales batió su récord histórico hasta en tres ocasiones y el S&P 500, el indicador más utilizado para conocer el estado de salud del sector privado estadounidense, está cerca de un nuevo máximo. Los mercados olvidan así la crisis de Lehman Brothers en un escenario de respiración asistida, gracias a Ben Bernanke y a Mario Draghi, «capos» de la Reserva Federal (FED) estadounidense y del Banco Central Europeo (BCE).

El Ibex 35 se ha anotado casi un 5,5% de revalorización en una semana con escasas referencias en España, mientras que el FTSE-MIB de Milán ha recuperado casi un 3,4%. Los rebotes del Cac 40 francés y el Dax 30 alemán han sido similares a los registrados por Milán. Madrid se ha llevado la palma, tanto en Bolsa como en el mercado secundario de deuda. Pero la razón de estas continuas subidas hay que buscarla al otro lado del Atlántico.

La prudencia de Bernanke

Estados Unidos parece salir del túnel y la Reserva Federal aún no tiene intención de cortar su política de dinero barato, inyecciones de liquidez y recompra de bonos del Tesoro norteamericano, al menos en el corto plazo. La creación de puestos de trabajo avala la política de la institución que preside Ben Bernanke, que es consciente de que un cambio de tercio radical provocaría un fuerte desplome en los mercados, ahora que están en máximos.

La otra opción, la que se da por segura, es una salida suave y gradual del mecanismo de estímulos a final de año o principios de 2014, cuando la economía remonte.

En cualquier caso, los mercados estadounidenses tendrán que «hacer caja» algún día, ya que ninguna de las magnitudes macroeconómicas del país están hoy mejor que en 2007. Frente a los buenos resultados empresariales y el saneamiento de bancos y compañías, el paro es más elevado, el PIB, inferior, el déficit y la deuda se han disparado y el balance de «treasuries» de la FED no para de crecer.

El presidente del Banco Central Europeo (BCE), Mario Draghi, también anunció que el organismo llegó a discutir el pasado jueves una posible rebaja del precio del dinero para guiar a los países del euro hacia la salida de la aguda recesión.

De momento, su política monetaria está en el «limbo», aprovecha los buenos vientos de la FED, se escuda en sus palabras de julio y espera acontecimientos mientras los bancos le devuelven casi la cuarta parte del billón de euros inyectado en marzo de 2012. Ese dinero prácticamente no ha entrado en la economía real y no logra crecimiento ni creación de puestos de trabajo, pero a los inversores eso poco les importa.

La política económica de la FED marca de esta forma el futuro de los índices europeos y es más fuerte incluso que las elecciones en Italia, el dato de desempleo en España o los problemas de Francia. Cuando abre Wall Street, a las 15:30 hora europea, todo lo anterior queda en un segundo plano.

La Reserva Federal también consiguió que el euro se «devaluara», como pedían algunos países europeos, hasta caer por debajo del nivel de 1,30 dólares y en cotas desconocidas desde diciembre de 2012. Esta circunstancia favorece las exportaciones del Viejo Continente, lastrado por niveles de demanda interna insuficientes. La salida de la crisis se logrará, especialmente en el sur de Europa, gracias al sector exterior. Una moneda única puede no ser signo de fortaleza económica, pero es ciertamente lo que necesitan las empresas para vender más fuera.

La «euroforia» llegó incluso a Atenas, donde el primer ministro Samaras aseguró que Grecia «ha salido de la UCI aunque no del hospital».

✕

Accede a tu cuenta para comentar