Contenido patrocinado

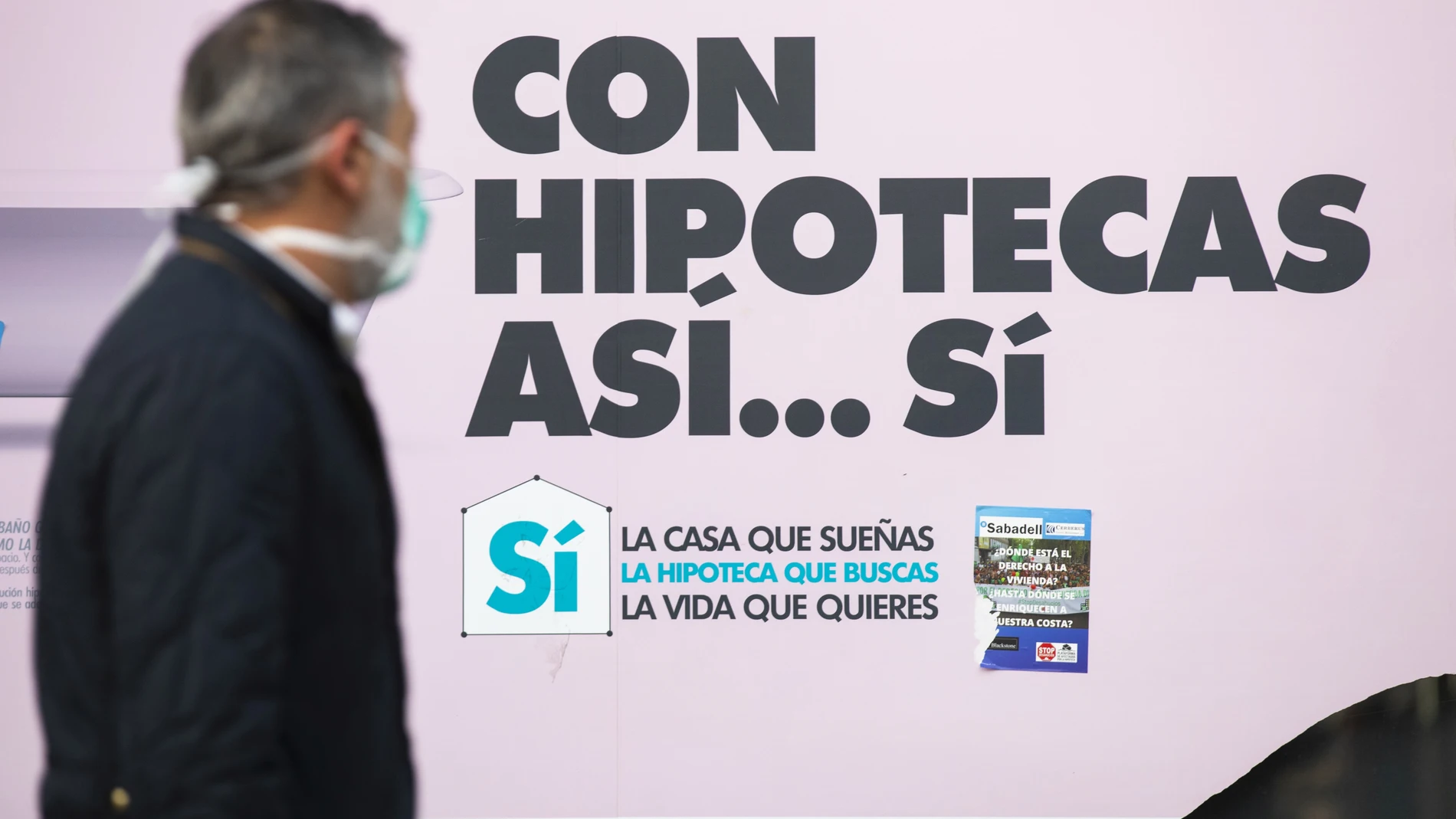

Hipotecas

La banca vuelve a interesarse por las hipotecas mixtas: ¿valen la pena?

El interés de una hipoteca mixta es fijo durante un tiempo (los primeros 10 o 15 años, por lo general) y variable para el resto del plazo.

Durante las últimas semanas, varios bancos que operan en España han decidido abaratar sus préstamos hipotecarios a tipo mixto: Openbank, ING y EVO Banco. Parece, pues, que a las entidades les vuelven a interesar estos productos, cuyas condiciones suelen ocultarse para dar mayor visibilidad a las ofertas a tipo fijo y variable. Pero ¿contratar una hipoteca mixta vale la pena? Según el comparador financiero HelpMyCash.com, solo es conveniente en casos muy concretos.

Atractivas para el banco, no tanto para el cliente

El interés de una hipoteca mixta es fijo durante un tiempo (los primeros 10 o 15 años, por lo general) y variable para el resto del plazo. Y debido a sus características, se trata de un producto rentable para los bancos: les permite ganar más dinero a corto plazo que con una hipoteca variable (los tipos fijos son más altos que los variables) y su interés podría subir a largo plazo si el euríbor cotiza al alza en el futuro.

Para el cliente, por lo tanto, se trata de una modalidad poco interesante, pues sale más cara que una hipoteca variable durante los primeros años y ofrece menos protección a la larga que un préstamo a tipo fijo. Y a esto hay que sumar que existe poca oferta, pues según HelpMyCash, menos de un tercio de los bancos comercializan hipotecas con un interés mixto.

Ahora bien, desde este comparador afirman que existe un perfil de cliente al que sí le puede interesar una hipoteca mixta: al que tenga capacidad de ahorro y quiera pagar una cuota estable y asequible durante los primeros años. Pongamos, por ejemplo, que una persona contrata un préstamo a tipo mixto con un plazo de 30 años. En ese caso, dado que el tipo fijo inicial de estos productos suele ser más bajo que el de las hipotecas fijas a 30 años, pagará unas mensualidades más bajas durante los primeros 10 o 15 años.

En estos casos, eso sí, lo ideal sería aprovechar esa capacidad de ahorro para ir amortizando capital anticipadamente durante esos primeros años. De este modo, se podría ir acortando el plazo de la hipoteca para reducir el tiempo durante el que se aplicaría el interés variable, ya expuesto a las oscilaciones del euríbor.

¿Cuáles son las mejores hipotecas mixtas?

Aunque la oferta sea limitada, los clientes que tengan este perfil pueden encontrar hipotecas mixtas a buen precio. La mejor, según HelpMyCash, es la Hipoteca Open Mixta de Openbank, cuyo interés se ha reducido recientemente: al 1,20% durante los primeros 10 años (antes era al 1,30%) y a euríbor más 0,49% los siguientes; a cambio de domiciliar los ingresos recurrentes y de contratar el seguro de hogar de la entidad.

También EVO Banco redujo sus tipos mixtos hace pocas semanas: antes eran del 1,09% los primeros 10 años y de euríbor más 0,98% los siguientes, mientras que ahora son del 1,04% los primeros 10 años y de euríbor más 0,93% posteriormente. Para conseguir ese interés, esta entidad pide domiciliar los ingresos recurrentes y suscribir sus seguros de hogar y vida.

La Hipoteca Naranja Mixta de ING, que es la tercera más barata del mercado, también se abarató hace unas semanas: su interés fijo durante los primeros 10 años bajó del 1,25% al 1,15%, aunque el variable posterior se mantuvo en el euríbor más 0,89%. Para obtener estos tipos es necesario domiciliar la nómina y contratar los seguros de vida y hogar del banco.

Es conveniente, asimismo, acudir a otros bancos y negociar, pues es posible que alguna entidad ofrezca unas mejores condiciones (sobre todo si el perfil del cliente es bueno). Y si se busca una opción más cómoda, se puede dejar la negociación en manos de un bróker hipotecario, que contactará con diversas entidades para dar con la oferta más conveniente. Estos profesionales pueden cobrar unos honorarios por sus servicios, pero contratarlos puede salir a cuenta si obtienen una buena hipoteca.

Un proyecto de LR Content

✕

Accede a tu cuenta para comentar