Banca

Los solteros “celebran” el Single’s Day más pobres y sin poder optar a una hipoteca por culpa de la ‘tasa single’

Esta tasa es el precio extra que se paga por comprar un producto o servicio de forma individualizada. Los bancos rechazan más los préstamos hipotecarios unipersonales por miedo a impagos. En lo que va de 2021, solo un 36% se firmaron por una sola persona

Este 11 del 11 es el “Single’s Day” (“Día del Soltero”), una fecha en la que los solteros de todo el mundo reivindican su estatus social dándose algún que otro capricho durante una jornada de intensos descuentos. Pero lo cierto es que detrás de las compras, las rebajas y las ofertas, la realidad de los solteros no es para tirar cohetes precisamente. Más solos, más pobres y con menos posibilidades de optar a un hipoteca, así es la realidad a la que se enfrentan los solteros españoles, según un estudio de iAhorro.

Los estudios se prolongan, la edad de incorporarse al mundo laboral se retrasa, las primeras oportunidades escasean y la precariedad y la parcialidad protagonizan los pocos empleos a los que tienen acceso. Está claro que la crisis de la Covid-19 ha agravado esta situación, pero el paro juvenil y la precarización de los trabajadores más jóvenes lleva años siendo un mal endémico del mercado laboral español. Aunque la edad no va ligada a la soltería, suelen ser los más jóvenes quienes atraviesan mayores periodos intermitentes sin pareja. Sin ahorros y sin estabilidad económica emanciparse solos se convierte casi en misión imposible. Según iAhorro, la edad de emancipación idónea se sitúa en los 35 años, momento en el que se alcanzaría un nivel salarial adecuado para afrontar los precios, cada vez más elevados, del mercado inmobiliario. Los plazos se aceleran cuando se enfrentan a un régimen de alquiler compartido o cuando los gastos hipotecarios se afrontan en pareja.

El alquiler, la hipoteca, las facturas y hasta la compra en el supermercado, todo es más asequible cuando su precio se divide. Ahí es cuando los trámites se complican debido a la ‘tasa single’. “Independizarse en pareja agiliza bastante el proceso. Irse de casa solo es mucho más complicado, principalmente por el aspecto económico”, afirma Simone Colombelli, director de Hipotecas de iAhorro.

¿Qué es la ‘tasa single’ en las hipotecas?

La ‘tasa single’ es el precio extra que una persona debe pagar al contratar o comprar un producto o servicio de forma individualizada. Por consumir menos, pagas más. Y esto se traduce también a nivel financiero en productos como pueden ser las hipotecas. En caso de comprar una vivienda en solitario, las entidades bancarias ponen más reticencias y aumentan los requisitos a la hora de conceder el préstamo por miedo a futuros impagos por parte del comprador. No obstante, los bancos están lanzando productos específicamente para estos públicos, como las hipotecas jóvenes, porque aunque estos clientes sean menos solventes ahora, estarán ligados a la entidad durante mucho tipo y acabarán contratando otros productos, señala Colombelli.

La realidad actual, sin embargo, sigue siendo desfavorable para los jóvenes si son solteros. Según un estudio de iAhorro, el 64% de las firmas de hipotecas que se llevaron a cabo en lo que va de 2021 tenían más de un titular y solo un 36% las firmó una sola persona. Tener un colchón de ahorros para hacer frente a la entrada de la vivienda y que la cuota mensual del préstamo no sobrepase el 35% del sueldo son dos grandes “red flags” para los bancos.

10 años para ahorrar la entrada

Una persona de entre 20 y 40 años en España cobra de media 18.666,36 euros al año, según los últimos datos del Instituto Nacional de Estadística (INE), y el coste medio del metro cuadrado se sitúa en nuestro país en 1.807 euros, como refleja el Colegio de Registradores en un informe correspondiente al segundo trimestre de 2021. De este modo, el valor medio de una vivienda ascendería a 180.700 euros y el futuro propietario debería ahorrar el 20% de ese precio para poder reunir la cuantía de la entrada a la vivienda: 3.733,27 euros al año durante casi una década.

“El quid de la cuestión llega cuando esa persona vive en una ciudad grande como Madrid o Barcelona, donde los precios están por las nubes y para comprarse una vivienda esa misma persona de entre 20 y 40 años tiene que ahorrar más del 70% de lo que cobra”, alerta iAhorro. Por lo tanto, para ahorrar esa cantidad el tiempo aumenta por encima de los 10 años.

Puntos a tener en cuenta al comprar una vivienda

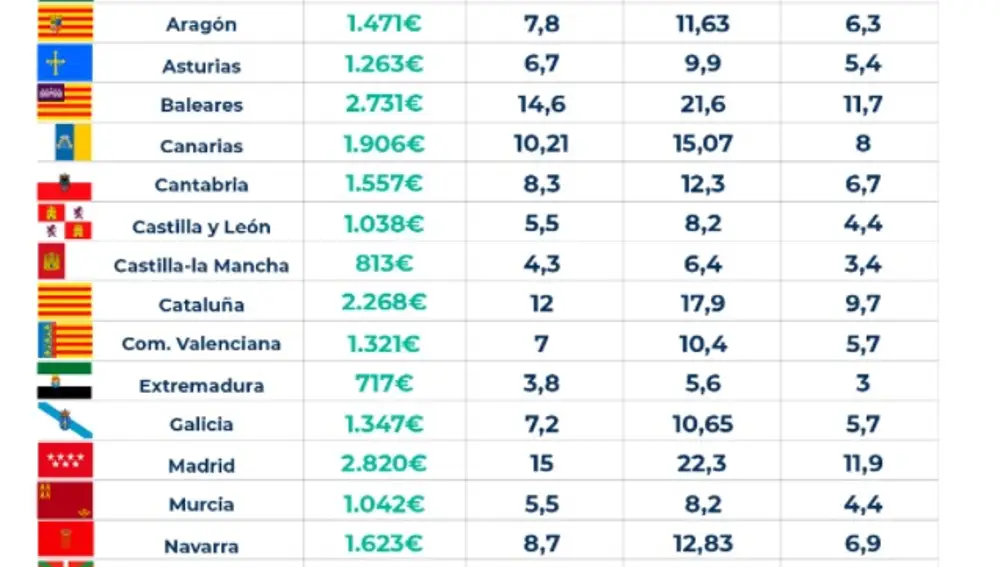

Aprovechar las fechas en las que los precios bajan porque el mercado es cíclico, barajar la posibilidad de comprar una vivienda a las afueras, optar por una de segunda mano en lugar de una de obra nueva y comparar las diferentes ofertas de hipotecas son algunas de las claves para comprar una casa y acceder a una hipoteca sin morir en el intento. Además, la mayoría de las autonomías españolas disponen de programas de ayudas en el acceso a la primera vivienda para menores de 35 años, ya sea con bonificaciones en los impuestos o ejerciendo como aval. También el Gobierno ha incluido dentro de la nueva Ley de Vivienda ayudas directas para ellos, un impuesto añadido para viviendas vacías que fomente su puesta en venta o en alquiler y la reserva de un 30% de todas las promociones a vivienda protegida.

✕

Accede a tu cuenta para comentar