IRPF

Renta 2021: ¿dónde se incluyen las aportaciones y las prestaciones de planes de pensiones en la declaración?

Hay que tener en cuenta el límite máximo de deducción de aportaciones en 2021, no el nuevo aplicable a partir de 2022

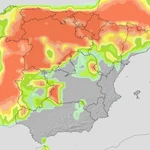

La campaña de la Renta 2021 tiene como principales protagonistas al aumento de los tramos del IRPF para las rentas altas. la borrasca Filomena y el volcán de La Palma, y la reducción de las desgravaciones de los planes de pensiones individuales. BBVA Mi Jubilación recopila los apartados y casillas donde se encontrarán reflejados en el borrador de Renta los importes de las aportaciones que haya realizado o las prestaciones que haya percibido de los planes de pensiones y otros sistemas de previsión social, o bien dónde deberemos reflejar esa información si hace la declaración de Renta sin confirmar o modificar el borrador, como es el caso de muchos autónomos.

Tratamiento fiscal de las aportaciones a planes de pensiones

Desde enero de 2022, el límite máximo de deducción por aportaciones a planes de pensiones individuales asciende a la menor entre 1.500 euros o el 30% de los rendimientos netos del trabajo y/o de actividades económicas. Este límite es aplicable a planes de pensiones individuales y planes de previsión asegurados (PPA), pero también para las aportaciones realizadas a planes de pensiones de empleo (PPE), planes de previsión social empresarial (PPSE) y mutualidades de previsión social. No obstante, la aportación deducible podrá incrementarse en hasta otros 8.500 euros adicionales (hasta un total de 10.000 euros) para los planes de empleo y los planes empresariales, “siempre que tal incremento provenga de contribuciones empresariales o de aportaciones del trabajador al mismo instrumento de previsión social empresarial por importe igual o inferior a la respectiva contribución del empleador. A estos efectos, las cantidades aportadas por la empresa que deriven de una decisión del trabajador tendrán la consideración de aportaciones del trabajador”, explica BBVA Mi Jubilación.

No obstante, estos nuevos límites de 2022 no aplican en la declaración de la Renta correspondiente al ejercicio de 2021. Para rendir cuentas a Hacienda sobre los planes de pensiones en esta campaña de la Renta, hay que tener en cuenta la tributación vigente hasta el 31 de diciembre de 2021.El año pasado se redujo de 8.000 a 2.000 euros el importe máximo que los contribuyentes pueden deducirse de planes de pensiones privados en el IRPF. Además, las aportaciones deducibles a planes del cónyuge también pasaron de 2.500 a 1.000 euros en 2021, unos cambios que habrá que tener en cuenta en esta campaña. En contraposición, se elevó el límite conjunto de reducción (partícipe y empresa) de 8.000 a 10.000 euros en los planes de empresa para potenciar las aportaciones empresariales y corregir la “regresividad” de estos beneficios, según el Gobierno.

Por lo tanto, el límite máximo de reducción en la declaración de IRPF de 2021 de las aportaciones a planes de pensiones individuales será la menor entre 2.000 euros o el 30% de los rendimientos netos de trabajo y actividades económicas percibidas durante el ejercicio. El límite máximo de deducción en la declaración de Renta 2021 por las aportaciones a planes de pensiones de los que sea titular el cónyuge, siempre que este obtuviese rendimientos netos del trabajo y/o actividades económicas inferiores a 8.000 euros, será de 1.000 euros anuales. Este límite continuará igual para 2022.

¿En qué apartados de la Renta 2021 se incluyen las aportaciones a planes de pensiones?

BBVA Mi Jubilación explica que las aportaciones y contribuciones a planes de pensiones u otros sistemas de previsión social del ejercicio 2021 se incluirán (o aparecerán incluidas en el caso de acceder al borrador) dentro del apartado “Reducciones de la base imponible”, en el subapartado “Reducción por aportaciones y contribuciones a sistemas de previsión social”, en la casilla 465, para las aportaciones individuales, y en la casilla 427, para las contribuciones empresariales. Además, estas últimas se recogen como ingreso en la casilla correspondiente del apartado Rendimientos de trabajo (casilla 8). “Las mismas son consideradas rendimiento del trabajo en especie, aunque al mismo tiempo se deducen en el apartado de reducciones de la base imponible por lo que el efecto fiscal de la contribución es neutro”, explica BBVA.

Otras casillas que hay que tener en cuenta son:

-Las casillas 463 (para las aportaciones individuales) y 426 (para las contribuciones empresariales), donde indicarán los excesos pendientes de reducir de los 5 ejercicios anteriores (2016 a 2020), si los hubiera.

-La casilla 469, donde se informará de las aportaciones a planes de pensiones de los que sea titular el cónyuge (incluyéndose en la casilla 428 las aportaciones a favor del cónyuge en el ejercicio 2021 y en la casilla 437 los excesos de aportación a favor del cónyuge pendiente de reducir procedentes de los ejercicios 2016 a 2020).

-Las reducciones por aportaciones y contribuciones a planes de pensiones a favor de personas con discapacidad se incluirán en las casillas 470 a 476:

- Casilla 474: las aportaciones realizadas por la propia persona con discapacidad.

- Casilla 475: las realizadas por parientes o tutores a favor de la persona con discapacidad.

- Casilla 476: total con derecho a reducción por aportaciones y contribuciones a favor de personas con discapacidad.

Tratamiento fiscal de las prestaciones y los rescates de planes de pensiones

El rescate de un plan de pensiones tributa en Renta íntegramente como rendimiento del trabajo. Hay dos modalidades de rescate:

-En forma de capital, es decir, en un cobro único. “Si se opta por un rescate en forma de capital, habrá que sumar a los rendimientos de ese ejercicio contable todo el capital rescatado. Este hecho aumentará mucho la base imponible del IRPF”, advierte BBVA en su página web. Hay que tener en cuenta que, hasta el 31 de diciembre de 2006, había una reducción del 40% para las prestaciones así percibidas, siempre que hubiesen transcurrido más de dos años entre la primera aportación y el momento en que se produjo la contingencia. Dicha posibilidad desapareció en 2007. No obstante, se estableció un régimen transitorio que permite aplicar dicha reducción del 40% a prestaciones percibidas en forma de capital en una serie de casos.

- Para contingencias acaecidas a partir 1 de enero de 2015, el plazo de rescate para poder aplicar la reducción es el año de ocurrencia de la contingencia y los dos ejercicios fiscales siguientes.

- Para contingencias acaecidas entre 2011 y 2014, se permite aplicar la reducción a las prestaciones percibidas hasta la finalización del octavo ejercicio siguiente a aquel en el que acaeció la contingencia correspondiente.

Las prestaciones percibidas en forma de capital por parte de personas con discapacidad, que correspondan a aportaciones anteriores a 2007, de planes de pensiones constituidos a su favor, , habitualmente tendrán una reducción en IRPF del 50% . Para los partícipes acogidos al régimen especial para personas con discapacidad, el rescate en forma de rentas estará exento de tributación hasta un máximo de 3 veces el IPREM

-Rescate en forma derenta vitalicia, que se incluye dentro de las rentas del trabajo, cuyo tipo impositivo es más bajo que el rescate en forma de capital.

¿En qué casillas se incluyen las prestaciones y rescates de planes de pensiones?

Estas deben incluirse e el apartado “Rendimientos del Trabajo”, en la casilla 03. Y las reducciones del 40% por prestaciones derivadas de aportaciones anteriores a 2007 se reflejan, junto con otras reducciones, en la casilla 11. Además, BBVA mi jubilación recuerda que están obligados a presentar declaración los contribuyentes que tengan derecho a aplicarse las reducciones por aportaciones a planes de pensiones, cuando quieran ejercitar tal derecho, aunque no alcanzasen los límites de ingresos mínimos que obligan a declarar.

✕

Accede a tu cuenta para comentar