Hipotecas

Cómo cambiar la hipoteca de tipo variable a fijo

Los clientes pueden modificar las condiciones de su préstamo mediante la novación o subrogación

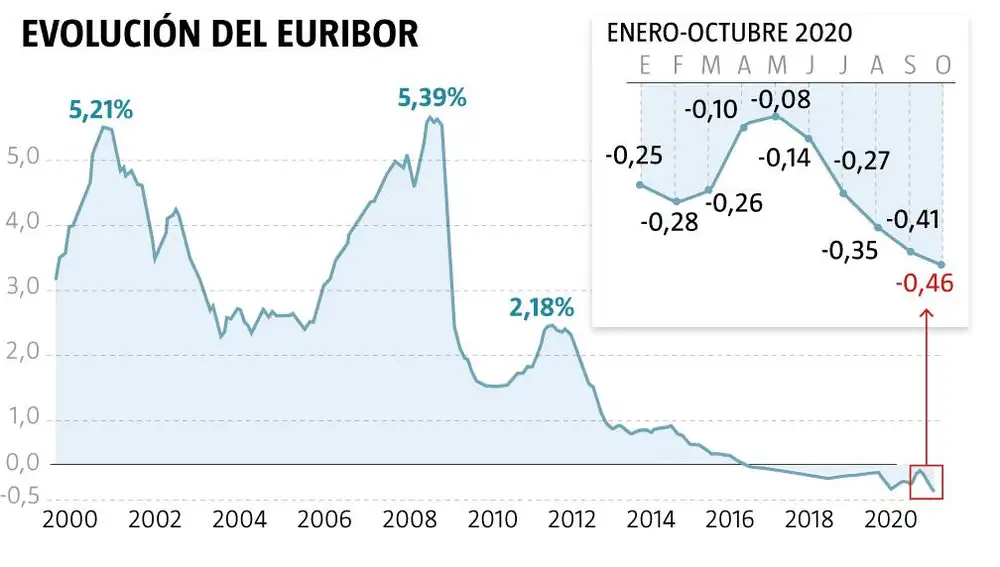

Los bancos asumen que el escenario de euribor negativo se prolongará durante los próximos años. Los clientes que hayan contratado una hipoteca variable, que se compone de un índice de referencia como el euribor más un diferencial fijo, reciben la noticia con los brazos abiertos, mientras que las entidades financieras buscan la fórmula de potenciar las hipotecas a tipo fijo.

Para los nuevos clientes, pagar el mismo interés durante el todo el préstamo puede se una opción atractiva porque se están viendo unas hipotecas fijas con unos tipos cercanos a los que se veían antes en las de interés variables. No obstante, algunos clientes que contrataron una hipoteca a tipo fijo pueden estar pagando unos intereses demasiado elevados, por lo que les interesaría renegociar las condiciones de su préstamo. Pero, ¿se puede cambiar de tipo fijo a variable?

Pasos para cambiar la hipoteca de tipo fijo a variable y viceversa

Hay dos formas de cambiar el tipo de interés de una hipoteca, independientemente del que se haya contratado inicialmente: por novación o por subrogación.

Novación: permite cambiar las condiciones del préstamo hipotecario y mantener el compromiso con la misma entidad financiera. La novación permite modificar el tipo de interés, la cantidad del préstamo o el periodo de amortización, entre otros. No obstante, hay que tener en cuenta que el banco tiene que aceptar la solicitud de novación para que se efectúe el cambio. Esta es la opción para los clientes que quieran cambiar el tipo de interés y continuar el préstamo con el mismo banco.

Subrogación: es la alternativa a la novación para los clientes que quieran cambiar el tipo de interés de su hipoteca u otras condiciones y estén dispuestos a contratar el préstamo con otro banco. En este caso, no se necesita el consentimiento de nuestra entidad financiera. Antes de cambiar la hipoteca de banco, es importante comparar los diferentes productos y buscar las mejores condiciones. La entidad que elija estudiará su caso y, si cumple los requisitos, le presentará una oferta vinculante con las nuevas condiciones. El banco con el que firmó la hipoteca inicialmente tiene un plazo de quince días para presentarle una contraoferta, pero el cliente tiene la opción de rechazarla si no cumple sus expectativas.

¿Cuánto cuesta cambiar el tipo de interés de la hipoteca?

El cambio de una hipoteca de tipo variable a fijo, y viceversa, no es gratis. Algunos bancos incluyen comisones por la novación o subrogación y otros gastos administrativos. Además, en función de la cantidad de préstamo que te quede por pagar, la entidad puede cobrarte una comisión de apertura.

Tanto en la novación como en la subrogación, la comisión más elevada que permite la ley hipotecaria es del 0,15% durante los tres primeros años. Si se opta por la subrogación, también habrá que pagar la tasación de la vivienda, que puede rondar los 500 euros, según el portal kelisto.es.

✕

Accede a tu cuenta para comentar