Banca

La subida de las comisiones ha llegado para quedarse

El sector español encuentra en ellas un arma frente a la crisis, pero son inferiores a la media de la UE y «cuando se recupere la normalidad deberían aumentar su peso»

La crisis de la COVID‑19 ha golpeado con tanta intensidad al sector bancario que ha obligado a éste a reaccionar con rapidez en busca, casi a la desesperada, de alternativas con las que generar ingresos, reducir gastos y levantar la alicaída moral del accionista. En medio de un panorama de intereses negativos, con la economía colapsada y a expensas de las sucesivas oleadas de la pandemia, los bancos tradicionales han sido invitados a fusionarse y a ayudar a las empresas en dificultades, y obligados a provisionarse y a guardar sus dividendos.

La realidad aprieta, han llegado los procesos de digitalización y nueva competencia que ha reducido drásticamente los márgenes: según datos del Banco de España, la rentabilidad de los recursos propios (ROE) en el negocio doméstico en el primer semestre de 2020 se situó en el -6,7%, con un beneficio contable negativo de -6.611 millones de euros. Todo ello ha obligado a reducir costes –incluido el cierre de oficinas– y mejorar retribuciones, capítulo donde los ingresos por comisiones se ha convertido ya en su segunda fuente de ingresos, solo por detrás del margen de intereses. Este aspecto es el que analizan con precisión Juan Fernández de Guevara y Joaquín Maudos en su informe «La importancia de las comisiones bancarias para recuperar la rentabilidad» para Orfin (Observatorio para la realidad financiera).

Santander, CaixaBank, BBVA, Bankinter... han endurecido los requisitos –nómina, impuestos, recibos, hipotecas– y subido las comisiones en los últimos meses por confiarles nuestros dineros empujados por la baja rentabilidad, su gran problema, «que se intensifica aún más con el estadillo de la crisis de la COVID-19. La rentabilidad ha caído con fuerza por las provisiones realizadas anticipando el aumento de la morosidad. Y desgraciadamente, la salida de la crisis se retrasa, como estamos viendo estos días, por los problemas de control del virus y la necesidad de imponer restricciones a la actividad económica. Cuanto más retrase la salida de la crisis, más aumentará la morosidad. Por eso ya estamos viendo un endurecimiento en las condiciones de la financiación que dan los bancos, porque anticipan mayor riesgo», dice Joaquín Maudos, del Instituto Valenciano de Investigaciones Económicas.

No obstante, las entidades españolas ya venían arrastrando problemas para alcanzar un nivel de rentabilidad por encima del coste de captar capital –recuerda el estudio–, debido en parte a la caída del margen de intermediación que comenzó hace una década. Si en 2009 el margen de intereses era el 1,39% de los activos totales medios (ATM), en junio de 2020 era del 0,85%, y entre ambas fechas, el euribor a 12 meses ha caído del 1,62% a casi el -0,5%, esgrimen los autores. Hasta 2015 el margen de intermediación financiaba la totalidad de los gastos de explotación. En junio del año pasado solo cubría el 88%.

«Yo no hablaría de una guerra de comisiones, sino de la lógica respuesta de los bancos a cobrar por los servicios que prestan en un contexto de serios problemas de baja rentabilidad como consecuencia en parte de los bajos tipos de interés», asegura Maudos. «La banca debe cobrar explícitamente ciertos servicios que en el pasado cobraba de forma implícita con una mayor margen de intermediación. Ese margen en España está por debajo del 0,9% (por porcentaje del activo), lo que obliga a buscar otras fuentes de ingresos como las comisiones bancarias. No es una guerra, sino la reacción lógica para sobrevivir», añade.

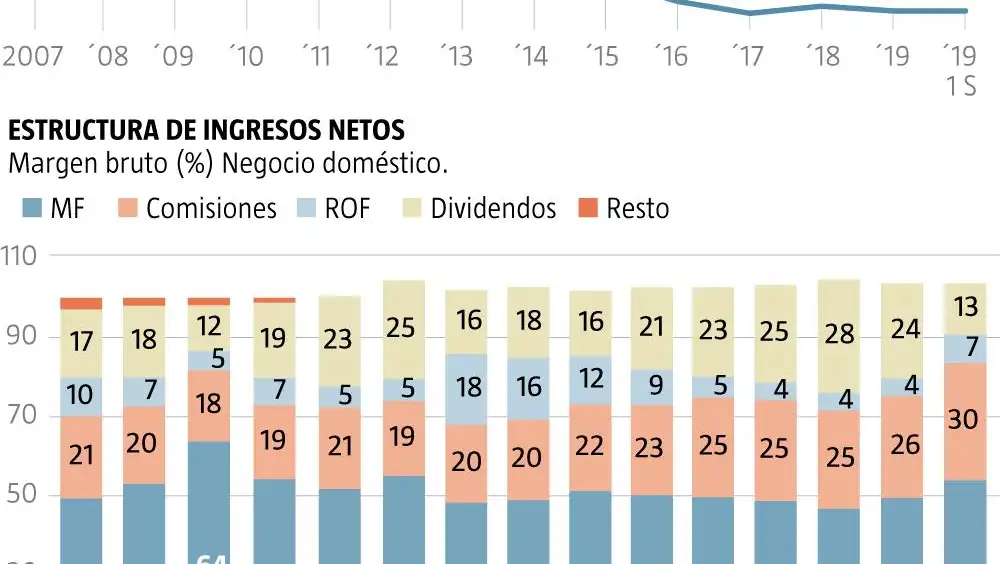

La consecuencia es que, en el negocio doméstico, las comisiones han ido ganando peso en el total de ingresos netos desde el 18% de 2009 al 30% del primer semestre de 2020. Y todo apunta a que la subida reciente es solo el principio. Los ingresos han caído como consecuencia de la pandemia, pero «una vez se recupere la normalidad debería aumentar el peso de las comisiones, sobre todo si se incrementa la importancia de las compras online», según advierte el estudio.

En opinión de Joaquín Maudos, el problema de la banca es que en el pasado malacostumbró a los clientes, cobrando de forma implícita las comisiones y no de forma explícita. Y como estamos mal acostumbrados, nos cuesta aceptar tener que pagar por un servicio como una transferencia o utilizar un cajero. Si a ello se unen los problemas de imagen de la banca, la clientela se resiste aún más a que se les cobren comisiones. Y hay margen de maniobra para subir comisiones, porque en España pesan menos que en otros países de nuestro entorno». En las entidades españolas suponen un 24,5% del total de ingresos frente a la media europea del 30,4%.

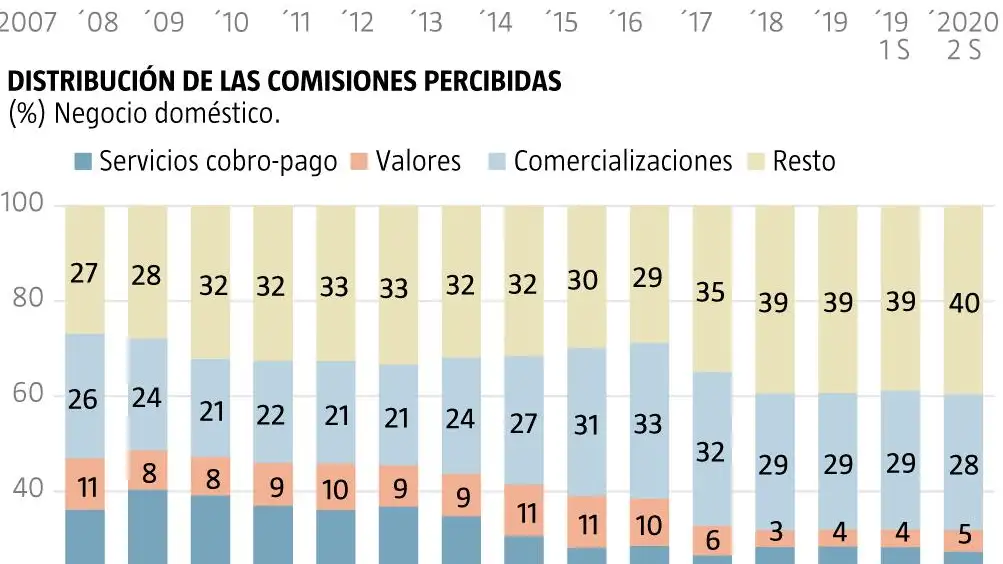

Cambian el modelo de negocio y los servicios

Los cambios en el modelo bancario español se aprecia, además de en la composición del balance y de la estructura de ingresos, en la composición de las comisiones. Han caído las asociadas a servicios de cobro-pago (medios de pago) y valores (emisiones, orden de transferencia, etc.), y han ganado importancia las que proceden de la comercialización de productos (seguros de vida, hogar, coche, etc.) y gestión de activos. Desde la crisis de 2008, las de cobro-pagos han perdido 13 puntos en el total (del 40% al 27%), pero las asociadas a la comercialización de productos bancarios han subido 5 puntos (del 24% al 28%).

✕

Accede a tu cuenta para comentar