Riqueza financiera

El miedo dispara el ahorro de las familias por encima de los 1,89 billones de euros

La deuda de los hogares aumentó en más de 6.000 millones, al pasar de 697.600 millones en marzo de 2021 a 703.900 millones al acabar el primer trimestre de 2022

El temor a una posible recesión, la crisis inflacionaria y las malas perspectivas económica provocadas por la guerra en Ucrania y los coletazos del covid ha disparado el ahorro entre familias, ya de por sí elevado tras dos años de pandemia. La riqueza financiera neta de los hogares españoles se situó en 1,89 billones de euros en el primer trimestre, lo que supone un aumento del 4,8% en tasa interanual, según las cuentas financieras publicadas por el Banco de España, que reflejan también un ligero aumento de la deuda de los hogares en términos absolutos (0,3%), pese a que se ha visto cierta moderación gracias al crecimiento económico del final del año pasado y principios del presente, que posibilitó el aumento del PIB en un grado superior al de la riqueza. Por tanto, esa deuda se rebajó hasta el 57% del PIB -frente al 62,7% de marzo de 2021-, dejando la cifra total de los activos financieros netos de las familias en el 153,6% del PIB -a cierre del primer trimestre-, con una ratio 9,1 puntos inferior a la de un año antes.

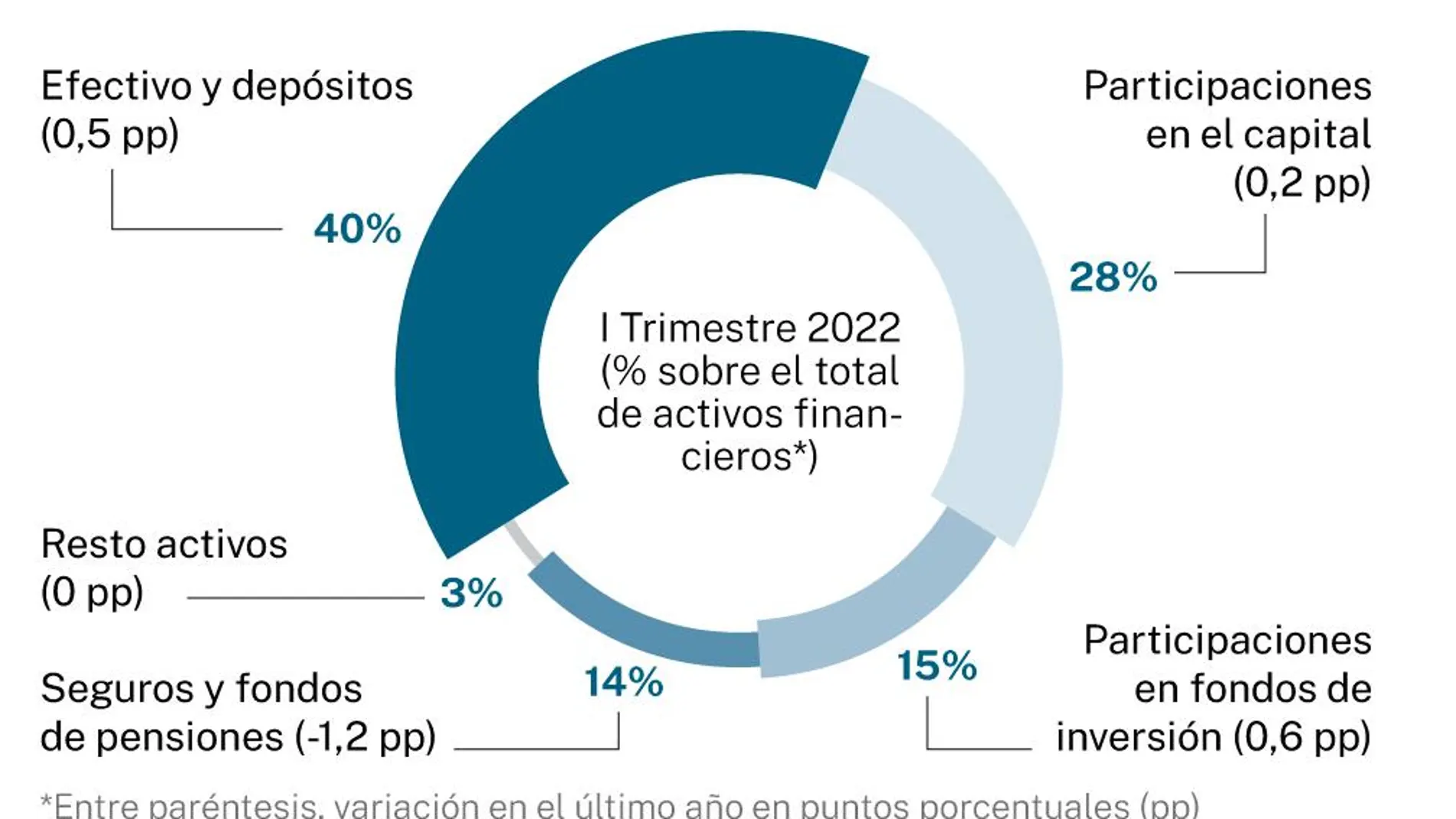

El repunte de la adquisición neta de activos financieros ascendió a 80.300 millones de euros en el último año y se concentró en su mayor parte en depósitos y en efectivo (el 40% del total) y, en menor medida, en participaciones en el capital (28%) y en fondos de inversión(15%) y seguros y fondos de pensiones (14%), que sumaron una revalorización de 19.100 millones de euros. El saldo total de activos financieros de los hogares e ISFLSH ( instituciones sin fines de lucro al servicio de los hogares) -correspondiente a dinero en efectivo, acciones, depósitos y valores en renta- alcanzó en el primer trimestre niveles máximos, superando los 2,65 billones de euros, un 3,9% más que un año antes, cifra equivalente al 214,9% del PIB.

Las participaciones en fondos de inversión fueron las que más incrementaron su peso en los activos financieros de los hogares (en 0,6 puntos porcentuales) con respecto a un año antes, mientras que el peso de los seguros y fondos de pensiones cayó (-1,2 puntos porcentuales).

Por su parte, la deuda consolidada de las familias y empresas no financieras alcanzó los 1,664 billones de euros a finales de marzo, un mínimo aumento del 0,3% en relación con un año antes y un 3,5 % más que antes de la pandemia. Como en el caso de la riqueza financiera, en términos de PIB, la ratio se moderó hasta el 134,7%.

La deuda de las sociedades no financieras se mantuvo estable y apenas se redujo en 500 millones de euros, desde los 960.900 millones de marzo de 2021 a los 960.400 millones del mismo mes de 2022, lo que supone casi un 78% del PIB, aunque si se incluye la deuda entre empresas, la ratio se eleva al 100,8%. Sin embargo, en el caso de los hogares, sí que mantiene su línea ascendente y la deuda pasó de 697.600 millones en marzo de 2021 a 703.900 millones al acabar el primer trimestre de 2022, el 57% del PIB, cantidad similar a la del inicio de la pandemia.

En términos acumulados de los últimos cuatro trimestres, las operaciones de financiación netas de las familias y empresas presentaron un superávit de 20.500 millones de euros, equivalente al 1,7 % del PIB. En términos netos, las sociedades no financieras captaron financiación nueva equivalente al 0,9% del PIB, después de haber experimentado porcentajes más elevados a lo largo de todo el periodo de pandemia, y los hogares por un 0,8%.

Las operaciones financieras netas de todos los sectores residentes (empresas, hogares, instituciones financieras y administraciones públicas) mostraron en los últimos cuatro trimestres un signo positivo (financiación neta otorgada) de 19.800 millones, equivalente al 1,6% del PIB, frente al 1,2% observado un año antes. En el caso de las Administraciones Públicas, el saldo de las operaciones financieras en términos del PIB fue menos negativo, situándose, en el primer trimestre de 2022 en el -5,3% del PIB y el de las sociedades no financieras se elevó hasta el 3,1% (frente a un -11,4% y un 2,1%, respectivamente, de un año antes). El Banco de España ha apuntado que “la tendencia hacia cifras más negativas en el caso de las Administraciones Públicas (aumentos en la captación de financiación) y más positivas en el caso de los hogares (aumentos en la provisión de financiación) que destacaba tras el inicio de la pandemia se ha revertido en los últimos trimestres, aunque en el primer caso no se ha retornado a los niveles observados en 2019″.

Los sectores que muestran una caída de este neto en el último año son los hogares, hasta el 1,1% del PIB, desde un 7,5%, y las instituciones financieras, que caen hasta el 2,8% del PIB. Dentro de las instituciones financieras, el saldo del Banco de España fue de un 0,3% del PIB, el de otras instituciones financieras monetarias, un 2% del PIB, y el de las instituciones financieras no monetarias, un 0,5% del PIB.

✕

Accede a tu cuenta para comentar