Economía

Brexit, la gran oportunidad española para el sector «fintech»

La salida de Reino Unido de la UE abre un periodo de incertidumbre para las «start-ups» financieras que buscan alternativas para instalarse en el continente y que apuntan a Madrid como una de las opciones preferidas.

El fantasma de un Brexit duro, es decir, una salida de la Unión Europea (UE) sin mantener el mercado único, que anticipó la pasada semana la primera ministra de Reino Unido, Theresa May, durante la clausura del congreso anual que el partido conservador celebró en Birminghan, ha despertado los peores temores en la industria financiera del país. Londres ha sido tradicionalmente la primera plaza financiera de Europa y, en los últimos años, ha conseguido convertirse también en un polo de atracción para las «start- up» «fintech» de medio mundo. De hecho, de las 100 compañías líderes en innovación «fintech», 40 están en América, 20 en la zona EMEA (Europa, Asia y Oriente Medio) y 18 en Reino Unido.

Es por eso que preocupa tanto una salida abrupta del país del club comunitario. Por el momento, las firmas registradas en Reino Unido pueden comercializar sin problemas sus servicios financieros en todos los países de la Unión Europea. Sin embargo, el abandono de la UE obligaría a Reino Unido a negociar nuevos términos con el bloque comunitario, un proceso que se alargaría durante dos años y que dificultaría sobremanera la operativa de estas empresas. Más si cabe en un sector en el que la innovación es constante y en el que las ideas caducan muy rápido. «Reino Unido es el gran epicentro mundial del ‘‘fintech’’ y muchas firmas prestan servicios financieros desde Londres al resto del continente. Con un Brexit duro, el sector se vería seriamente afectado, puesto que estas ‘‘fintech’’ perderían el derecho a operar desde el Reino Unido. Ya se habla de pérdidas de 75.000 empleos en la industria y de descensos de ingresos superiores a los 40.000 millones de euros para la banca, las aseguradoras y los fondos que operan desde la City», explica por correo electrónico Marta Plana, vicepresidenta de la Asociación Española de Fintech e Insurtech.

Aunque por ahora son pocas, ya hay empresas prestadoras de servicios financieros tecnológicos, como la británica Azimo, que han anunciado su intención de cambiar su sede a otro país tras el Brexit. Un salto al continente que no se limita sólo a las «start-up» de nuevo cuño. El banco británico HSBC ya anticipó hace unos meses que trasladara el 20% de su fuerza laboral (alrededor de 1.200 empleados) a París. Para Antonio Herráiz Molina, director del Programa de Innovación y Tecnología Financiera del IEB, «en el corto plazo las compañías no van a abandonar Reino Unido debido a que va a ser difícil replicar en Europa las excelentes condiciones regulatorias, de talento y de financiación para el sector ‘‘fintech’’ que se han creado allí», apunta, y añade: «Lo que sí va a suceder es que va obligar a algunas compañías a tener dos sedes, una en Londres y otra en Europa para entender y tener presencia en ambos entornos regulatorios y financieros».

Pese a que hasta finales de marzo el Gobierno británico no activará el artículo 50 del Tratado de Lisboa, el mecanismo que abre oficialmente el proceso de salida de la Unión Europea, las consecuencias económicas ya se están dejando notar en el pujante sector tecnológico de las islas. «El Brexit está afectando ya en dos frentes. El primero es como consecuencia de la caída de libra, haciendo que aquellas compañías ‘‘fintech’’ que se financian en libras hayan perdido alrededor del 15% de su dinero. El segundo es la pérdida de productividad, al tener que dedicar parte de sus recursos y tiempo a asesorar y explicar el impacto del Brexit, y a diseñar una nueva hoja de ruta ante este nuevo panorama financiero», indica Herráiz.

Oportunidad para España

Toda esta incertidumbre abre un periodo de grandes oportunidades para España, siempre y cuando se mueva rápido y sea capaz de articular una propuesta atractiva desde el punto de vista regulatorio y que atraiga a las «start- ups» «fintech» que quieran contar con una sede física en un país de la UE. «A España, el sector ‘‘fintech’’ le brinda en este momento una oportunidad única, una ventaja competitiva estratégica a nivel país que debemos aprovechar», destaca Plana, para quien nuestro país cuenta «con todos los ingredientes para convertirse en el nuevo Silicon Valley del ‘‘fintech’’ en Europa». A nuestro favor, asegura, juega el contar con «talento financiero, creatividad e innovación en el ecosistema emprendedor y una posición geoestratégica única que nos une con Latinoamérica».

Menos optimista se muestra Fernando Cabello-Astolfi, CEO y fundador de Aplázame, «start-up» española que comercializa una plataforma para financiar las compras en los «e-commerce». En su opinión, si bien «el espacio ‘‘fintech’’ se está construyendo ahora y su distribución es un magma relativamente cambiante», para que España pueda aprovechar esta oportunidad el futuro Gobierno debería situar la promoción de este sector entre sus prioridades. Algo que, asegura, «dudo que vaya a suceder».

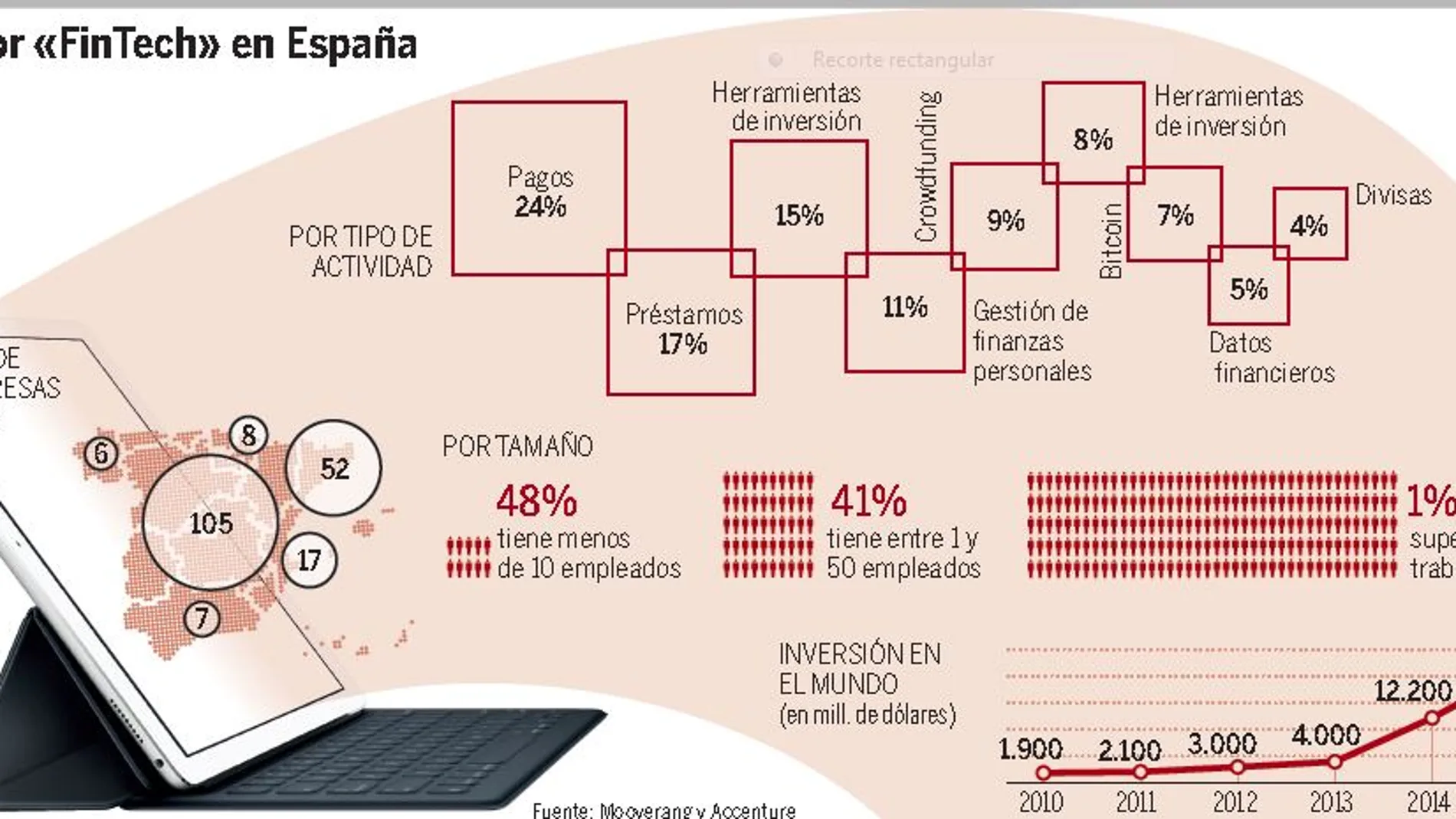

En España, hay en la actualidad 195 «start-ups» financieras, una cifra modesta si se compara con el tamaño del ecosistema tecnológico de Londres, donde tienen su sede 500 firmas, pero que no deja de crecer. Así se refleja en los datos de inversión que el año pasado se incrementaron un 40%, hasta los 130 millones de euros, según Mooverang. Por tipo de empresas, las especializadas en pagos y préstamos son las que concentran la mayor actividad con un 24% y un 17%, respectivamente, seguidas de las dedicadas a «crowdlending» y los agregadores financieros, que alcanzan un 15% y un 11%, respectivamente.

CLAVES

Londres, la referencia. La City es el referente mundial del sector ‘fintech’. Allí se concentran 500 ‘start up’ financieras y su regulación es un modelo en Europa.

Fuga de talento. La perspectiva de perder el acceso mercado único empujará a muchas ‘start up’ a abrir una segunda sede en suelo europeo.

HSBC, el ejemplo. El banco británico, ante la perspectivade un Brexit duro, anticipó hace meses que trasladara el 20% de su fuerza laboral a París.

Oportunidad. Según los expertos consultados, España puede aprovechar esta oportunidad para atraer firmas ‘fintech’ si se mueve rápido y adapta su regulación.

✕

Accede a tu cuenta para comentar