Macroeconomía

Los bancos europeos «protegen» 525.000 millones en el BCE

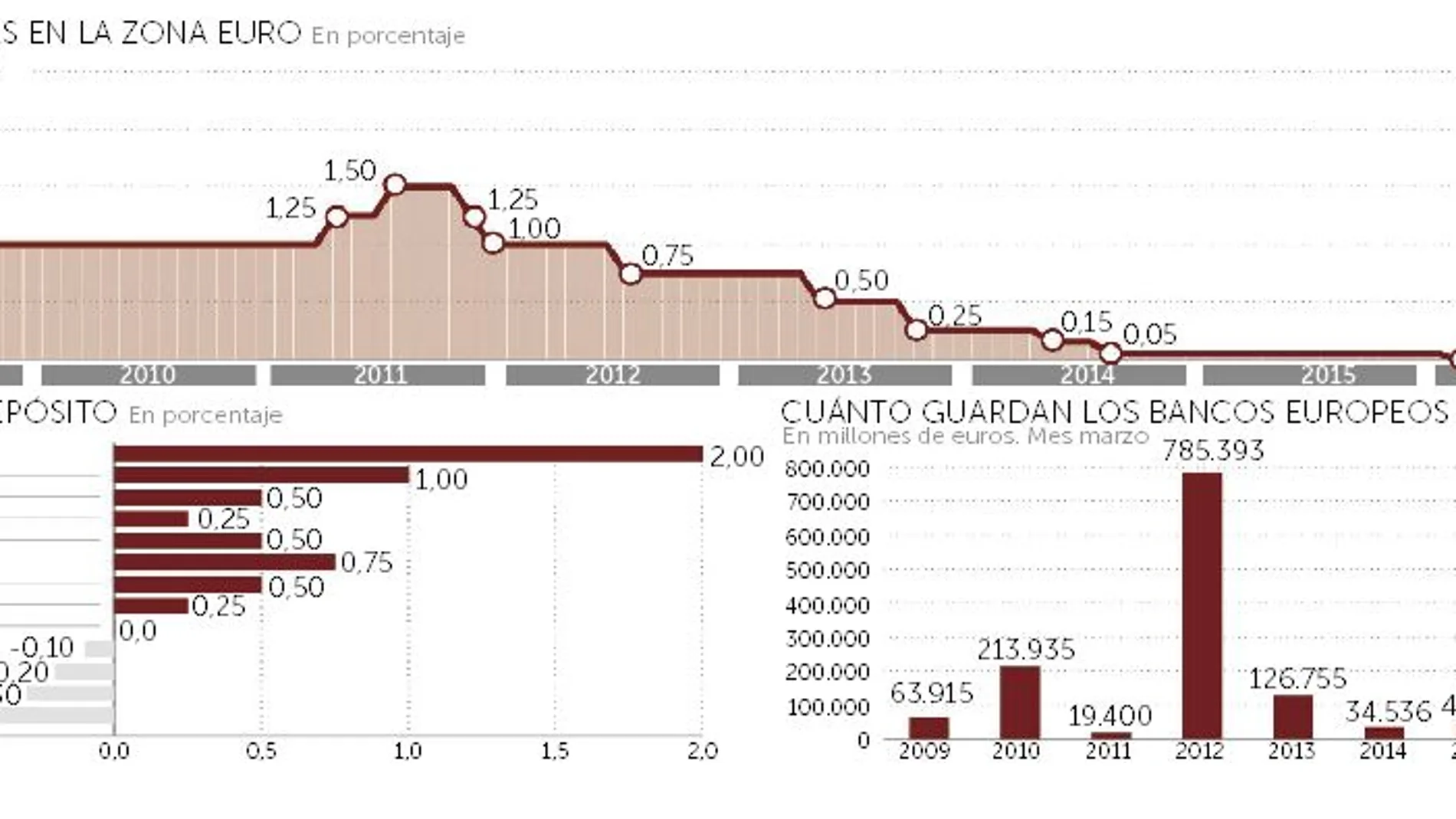

A pesar de que Draghi cobra un 0,4% por la llamada facilidad de depósito, el dinero que no se presta alcanza un nivel desconocido desde la crisis de deuda de 2012.

A pesar de que Draghi cobra un 0,4% por la llamada facilidad de depósito, el dinero que no se presta alcanza un nivel desconocido desde la crisis de deuda de 2012.

El dinero que los bancos tienen depositado en el Banco Central Europeo (BCE) se ha duplicado en los últimos doce meses. Según los últimos datos recogidos por el BCE, la técnicamente denominada «facilidad de depósito» ha pasado de acumular 246.815 millones de euros en marzo del pasado año a marcar una cifra desconocida desde hace cinco años: 525.530 millones de euros, casi 30.000 millones más que un mes antes. Y eso a pesar que, desde marzo de 2016, el BCE cobra un 0,4% de interés a las entidades que dejen allí el dinero y no lo presten. Es el precio de recibir liquidez gratis y quitarse la exposición al riesgo de la deuda soberana que tanto lastró sus balances hace unos años. Prueba de ello, es que, en marzo de 2012, cuando se estaba fraguando la mayor crisis de la deuda de los países de la eurozona, se alcanzó la cifra récord de dinero «vago»: 785.393 millones de euros.

¿Por qué? Hay dos razones. La primera, que los actuales tipos de interés (0% en la eurozona) no hacen atractiva la deuda soberana. La segunda, que a pesar de que los datos macroeconómicos son algo mejores que hace unos meses, la economía de la región no termina de arrancar y las exigencias regulatorias han obligado a extremar la precaución a la hora de conceder préstamos, según las fuentes bancarias consultadas por este diario. La conclusión más clara que puede extraerse de esta extraña situación es que el sistema financiero europeo está reclamando ya un cambio de la política monetaria de Mario Draghi, en línea con las medidas que ha tomado la Reserva Federal de Estados Unidos, que volvió a elevar el precio del dinero hasta un 0,75%-1% el pasado miércoles, por segunda vez en apenas tres meses. Janet Yellen, la presidenta del banco central americano ha dejado entrever que aún quedan dos subidas más en lo que resta de ejercicio.

La facilidad marginal de depósito es el tipo de interés con el que el Banco Central Europeo retribuye el dinero que los bancos de la eurozona «aparcan» temporalmente en las arcas de la institución en lugar de dedicarlo a financiar la economía productiva. La cantidad de dinero que acumula este instrumento de política monetaria del BCE ha sufrido muchos altibajos a lo largo de los últimos años y está siempre ligada a los tipos de interés y, por supuesto a la situación económica.

Cuanto menos riesgo...

Sirva como ejemplo que en marzo de 2011 el montante de esta magnitud se situaba en 19.400 millones de euros y un año después marcaba su nivel máximo en 785.393 millones. ¿Qué sucedió en esos doce meses para que la cifra se multiplicara nada menos que por cuarenta? Varias cosas. Que el precio del dinero dejó de subir (el último incremento data del 13 de julio de 2011, desde el 1,25% al 1,5%) y el BCE, en consonancia, redujo la retribución de los depósitos de los bancos en Fráncfort. Pasaron del 0,50% al 0%. Lo menos importante fue que Mario Draghi sustituyera en noviembre a Jean-Claude Trichet en la presidencia del BCE.

La banca europea ha aplaudido las dos subidas de tipos de interés realizadas en EE UU (diciembre de 2016 y el pasado miércoles) con cierta euforia en sus cotizaciones bursátiles. El negocio bancario está muy perjudicado desde que los tipos de interés se empezaron a acercar al 0%. Y de eso hace ya dos años y medio. El margen financiero (la diferencia entre lo que cobran los bancos por lo que prestan y lo que pagan por los depósitos de los clientes) se ha ido reduciendo hasta tal extremo que ni siquiera las hipotecas que tengan diferenciales por debajo de 1,5 puntos son rentables con una morosidad para este segmento que cerró 2016 en el 4,73%.

Las exigencias regulatorias de la Autoridad Bancaria Europea (EBA) han obligado a extremar la concesión de créditos para no aumentar los activos ponderados por riesgo. Para que todo haya acabado en una tormenta perfecta para el sector, alrededor del 60% de la deuda soberana de los principales países de la eurozona ofrece rentabilidades negativas. Algunos países que mantienen la máxima calificación financiera para las agencias de rating sólo pagan por los bonos a 10 años. Si en este análisis se incluyen los estados que entraron en la macroampliación de mayo 2004, algunos de los cuales mantienen aún sus monedas, el porcentaje se reduce al 43%. Es mejor, al menos hoy, pagar 4.000 euros por millón aparcado y retirarlo cuando se desee que dejarlo a 3 o 5 años inmovilizado.

✕

Accede a tu cuenta para comentar