Opinión

Aguinaldo del Banco Central Europeo

El BCE se mantiene como la última frontera de la UE ante una crisis económica que se prolonga y al precio de unos tipos de interés negativos o de lo que algunos describen como la «normalización del absurdo»

Richard Burton y Clint Easwood, junto con la poco recordada Mary Ure, protagonizaron en 1968 la película «El desafío de las águilas», «Where the eagles dare», en su versión original, dirigida por Brian G. Hutton. La cinta, de éxito, en la época, contaba las hazañas increíbles de un comando anglonorteamericano en la II Guerra Mundial, que asaltaba y dinamitaba una posición alemana estratégica en plenos Alpes bávaros. «Nadie debería volar donde las águilas se atreven», cantaba en 1983 Iron Maiden, una banda británica de «heavy metal», con un intento de caricaturizar la imposible peripecia del film bélico. «Where the eagles dare» –«El desafío de las águilas»– es como describió «The Economist» la era de tipos negativos inaugurada por el Banco Central Europeo (BCE) en tiempos de Mario Draghi. Para el semanario británico, el mundo y los mercados se adentraban en lo desconocido. La pandemia, ya con Christine Lagarde al frente del BCE, hizo el resto y la política monetaria se adentra cada vez más en terrenos inexplorados, sin que nadie conozca qué hay al final de ese camino. No hay ninguna experiencia, ni ningún manual económico, que explique cómo se revierte, sin problemas, de una situación en la que los deudores cobran por pedir prestado.

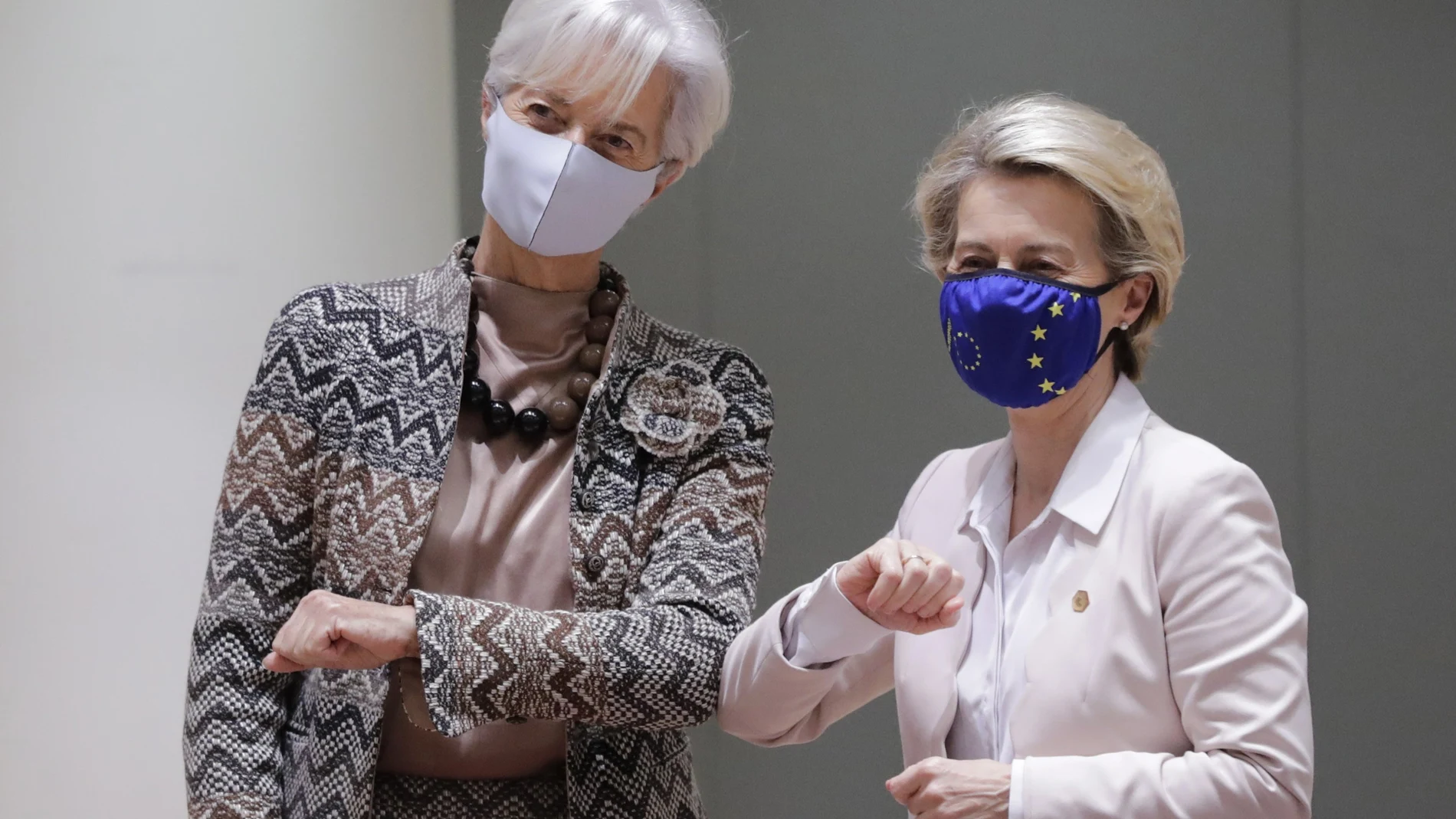

El BCE, en tiempos de pandemia y en medio de la mayor crisis económica en más de un siglo, es la última frontera. Draghi salvó al euro, con aquellas palabras mágicas de que la institución «hará lo que tenga que hacer y, creánme, será suficiente». Todo tan peliculero como efectivo. Ahora, su sucesora Lagarde, con Luis de Guindos de vicepresidente, riega de dinero como nunca antes a las economías de la Unión Europea para evitar el colapso, aunque sus medidas puedan parecer «antinaturales». La «normalización de lo absurdo», lo ha llamado Jesús Sánchez Quiñones, consejero ejecutivo de Renta-4.

La teoría y la lógica indican que cuando un deudor, como el Estado español, cada vez debe más, aumentan las probabilidades de que deje de pagar. Eso implicaría que, si todavía pide prestado más, aumente el precio que le exijan por dejarle ese dinero. La realidad de este convulso 2020 dice todo lo contrario. El jueves, por primera vez en la historia, España colocó deuda pública –pidió prestado– a diez años con tipos de intereses negativos. Todo es más complicado, pero en una interpretación al pie de la letra, significa que quien haya comprado deuda pública española perderá dinero.

España, no obstante, no es una excepción. Ahora mismo, hay en todo el mundo 18 billones –con «b» de barbaridad– de dólares colocados –prestados– a tipos de interés negativos y nada indica que eso cambie en un futuro próximo. Todo lo contrario, también el jueves pasado el BCE anunció, en el siempre alambicado lenguaje de los bancos centrales –hay planes para mejorar eso–, que aumentaría sus compras de emergencia frente a la pandemia (PEPP, por sus siglas en inglés), sobre todo de deuda de los países del euro, otros 500.000 millones, hasta un 1,85 billones. Además, mantendrá esa política al menos hasta marzo de 2022 y, por supuesto, dejará que los tipos de interés sean negativos, aunque en la práctica nunca lleguen a serlo para un ciudadano corriente que pida un crédito, con el matiz –no baladí– que es posible que los ahorradores se vean obligados a pagar por tener su dinero en un banco. Todo suena surrealista, pero son los métodos que han evitado y que impiden el colapso económico de muchos países, España entre ellos.

Las últimas medidas de Lagarde y el BCE, extrañas y para los no iniciados, son también la música que permite que siga el baile, más o menos triste o alegre, en estos momentos. Los mercados y también algunos gobiernos –incluido el de Sánchez, al que en esto secunda con entusiasmo su socio Iglesias porque ve más dinero para gastar– quizá esperaban un manguerazo mayor y todavía de más largo alcance, sin duda al ritmo, en la voz de Amaya Uranga, del «todos queremos más, y más y mucho más», aquella canción de El Consorcio, grupo heredero del histórico Mocedades de la Transición. Lagarde y el BCE, en cualquier caso, ya han entregado el aguinaldo, aunque suponga el retar a las mismas águilas en su propio vuelo.

La carrera angustiosa de la Libra hacia la paridad con el euro

Las consecuencias económicas del Brexit impulsado por Boris Johnson, con y sin acuerdo, serán tan profundas como prolongadas. La más evidente es la caída de la cotización de la Libra, la moneda británica, frente al dólar y al euro. Una carrera hacia el precipicio, aunque con altibajos, que amenaza que la antaño orgullosa divisa del Reino Unido pueda coquetear con bajar hasta la paridad con el euro. Ya no es inimaginable que una libra valga un euro.

Propuesta de un gravamen extra para el teletrabajo

El estratega económico Luke Templeman, en un informe del departamento de Investigación y Análisis del Deutsche Bank, ha lanzado la insólita propuesta de aplicar un gravamen extra –nuevo impuesto– de hasta un 5% de sus salarios a todos los «teletrabajadores». Argumenta su propuesta en la conveniencia de reconocer la labor de los trabajadores esenciales, es decir, los que no pueden dejar de ser presenciales. Añade que también sería una manera de admitir que ese tipo de trabajadores corren riesgos añadidos, como el coronavirus, pero que al mismo tiempo tienen salarios bajos. Templeman no habla de Europa, pero ha calculado que en Estados Unidos se podrían recaudar casi 50.000 millones de dólares adicionales que se repartirían entre trabajadores presenciales con salarios por debajo de 30.000 dólares año.

✕

Accede a tu cuenta para comentar