Finanzas

Así afectará a su bolsillo la inminente subida de los tipos de interés

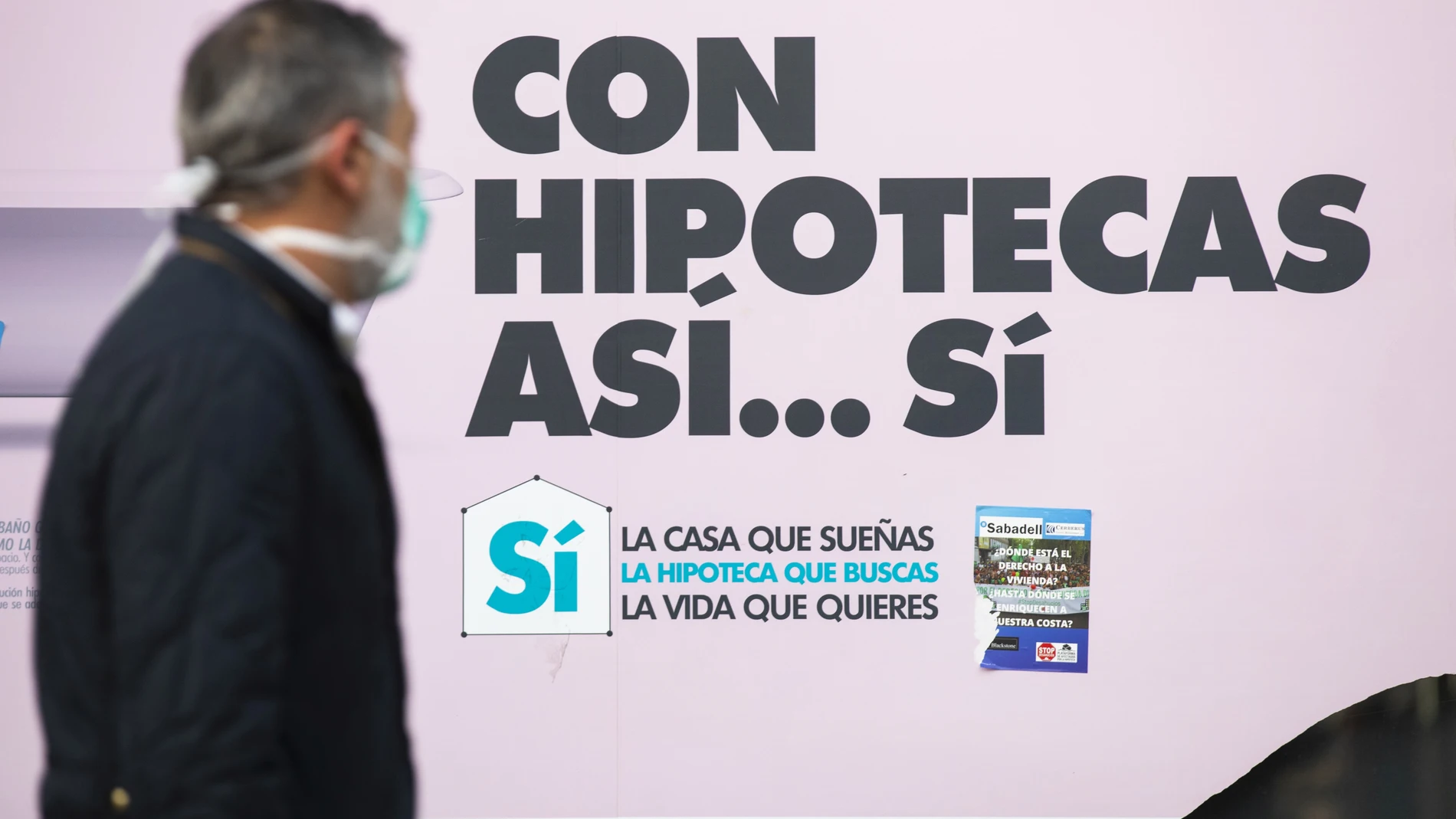

Con la subida del euríbor en abril, un hipotecado medio a tipo variable pagaría casi 400 euros más al año y si este índice alcanza el 0,80% en 2023, como está previsto, hasta 1.060 euros más. Las hipotecas baratas fijas también llegan a su fin

La era de los tipos de interés al 0% llega a un fin. Tras seis años, el Banco Central Europeo (BCE) parece finalmente dispuesto a subirlos y forma inminente. Las declaraciones realizadas ayer mismo por la presidenta del BCE, Christine Lagarde, han vuelto a dejar la puerta abierta a que la primera subida se produzca en julio, aunque ha garantizado que tras ello habrá una normalización “gradual” de la política del BCE. Las entidades ya asumen la subida de tipos como un hecho y, además, prevén que se produzcan como mínimo dos antes de que acabe el año para contener la inflación. Esto explica la ruptura de la tendencia a la baja del euríbor, que durante las últimas semanas se ha disparado hasta entrar en terreno positivo. El índice, que se utiliza para calcular el interés de la mayoría de las hipotecas variables españolas, entró en positivo en abril por primera vez desde 2016y ha seguido avanzando hasta alcanzar una media provisional del 0,24% en lo que va de mayo, un porcentaje que podría escalar hasta el 0,40% a finales de 2022.

En concreto, el pasado mes de abril, el euríbor cerró con un valor medio del 0,013%. En la práctica, esta subida supone que un hipotecado con un préstamo a 25 años de 150.000 euros con un interés de euríbor más 1% va a pasar a pagar ahora una cuota de 566 euros, 33 euros más al mes, si se le revisa su hipoteca con el dato de abril. En total, casi 400 euros más al año, según los cálculos del comparador Helpmycash. “Una subida de tipos perjudica, precisamente, a los que tienen deudas. No solo porque tomar dinero prestado se vuelve más caro, sino también porque devolver las deudas que se han contraído en el pasado también cuesta más si tienen un interés variable”, añade Helpmycash.

La mayoría de los expertos coincide en que el futuro del euríbor es ir cuesta arriba. El Departamento de Análisis de Bankinter pronostica que este índice cerrará el año al 0,40% y que llegará al 0,80% en 2023. Si las estimaciones se cumplen, el bolsillo de los consumidores se resentirá. Volviendo al ejemplo anterior, con un euríbor al 0,80% la cuota de la hipoteca pasaría de 533 euros a 621, un incremento de 88 euros al mes. O lo que es lo mismo, 1.059 euros más al año.

“No solo lo van a notar los que ya estén hipotecados, sino también los que tengan pensado hipotecarse a corto y a medio plazo. Para empezar, van a tener que empezar a olvidarse de las hipotecas fijas baratas, al menos a las que nos habían acostumbrado los bancos durante los últimos años. Si a finales de 2021 se podía contratar una fija al 1%, ahora resulta complicado contrata una por debajo del 1,7%. Y si no se dan prisa y la contratan pronto, probablemente se encuentren unos intereses todavía más altos en un futuro cercano”, advierte el comparador financiero. En cambio, las variables se han abaratado. Los bancos prevén que ahora, con los préstamos ligados al euríbor, volverán a ganar más debido a la vuelta de este índice a terreno positivo, por lo que quieren hacerlos más atractivos y darles prioridad, añaden desde Helpmycash. La situación afecta por igual a los que necesiten un préstamo personal, ya que su precio podría ir subiendo.

Más rentabilidad para los ahorradores

Sin embargo, una subida de tipos debería desembocar en un aumento gradual de la retribución del ahorro, señalan desde Helpmycash. Un cambio de rumbo que beneficiaría a los plazos fijos y a las cuentas de ahorro y que muchos ahorradores esperan como agua de mayo, ya que, actualmente, con las remuneraciones que tienen muchos productos de ahorro y la inflación disparada el interés real de estos productos es negativo. Según datos de Inverco, al cierre del pasado año, el 38,4% de los activos financieros de las familias eran depósitos y efectivo.

Helpmycash recoge que Deutsche Bank se ha adelantado y ha estrenado un nuevo depósito con una rentabilidad del 0,15% TAE a un año, del 0,40% a 18 meses y del 0,60% a dos años. Unas cifras que distan mucho de las que se venían dando. En concreto, el pasado mes de marzo, el tipo de interés medio de los depósitos comercializados en España fue del 0,04%, según el supervisor nacional. “Al fin y al cabo, si los bancos ya no pueden financiarse gratis en Europa y los tipos interbancarios suben, sus clientes podrán volver a ser una forma de captar liquidez”, concluye Helpmycash.

✕

Accede a tu cuenta para comentar