Finanzas

El Tesoro no descarta que se impongan límites al tipo de interés de las tarjetas revolving

Advierte, no obstante, del riesgo de que tenga como efecto una limitación de la oferta de crédito que afecte a los más vulnerables

El director general del Tesoro y Política Financiera, Pablo de Ramón-Laca, no descarta que en el futuro puedan imponerse límites en los tipos de interés aplicables a las tarjetas revolving, si bien ha advertido de los riesgos que conlleva la imposición de topes. Así lo ha puesto de manifiesto Ramón-Laca en una entrevista a RTVE, recogida por Europa Press, en la que ha asegurado que en Europa existe un debate sobre la conveniencia o no de poner límites cuantitativos relativos al tipo de interés en este tipo de créditos.

En su opinión, podrían producirse consecuencias no deseadas por establecer topes, como puede ser la limitación de la oferta de crédito para ciertos clientes, que acabe perjudicando al más vulnerable. “En caso de que se haga en el futuro, será tras realizar un riguroso análisis de las consecuencias”, ha subrayado el director general del Tesoro.

La nueva normativa sobre revolving, que entró en parte en vigor el pasado mes de enero, trata de atajar la falta de transparencia que venía siendo común en estos productos. Las obligaciones se aplican de forma retroactiva a todos los préstamos.

Peligro de sobreendeudamiento

Ramón-Laca ha explicado que los créditos revolving son una modalidad de financiación de gastos de consumo asociado a una tarjeta de crédito que se renueva automáticamente mes a mes. Estas tarjetas se caracterizan por el carácter revolvente del crédito, es decir, por su duración potencialmente indefinida. En su opinión, pueden ser muy útiles para un consumidor para financiar un gasto que no podría acometer por otra vía. No obstante, reconoce que puede llevar a una senda de sobreendeudamiento si el cliente no entiende bien lo que ha firmado o si el banco lo ha otorgado de forma no realista y, por tanto, sin responsabilidad.

La nueva normativa pretende asegurar la máxima transparencia en todas las fases del contrato, obligando a la entidad a aportar ejemplos de financiación y a facilitar trimestralmente información clara sobre la senda del endeudamiento. También, la entidad debe ahora realizar un análisis de la capacidad de pago del cliente de un modo realista y responsable, suponiendo y diseñando una cuota acorde con el supuesto.

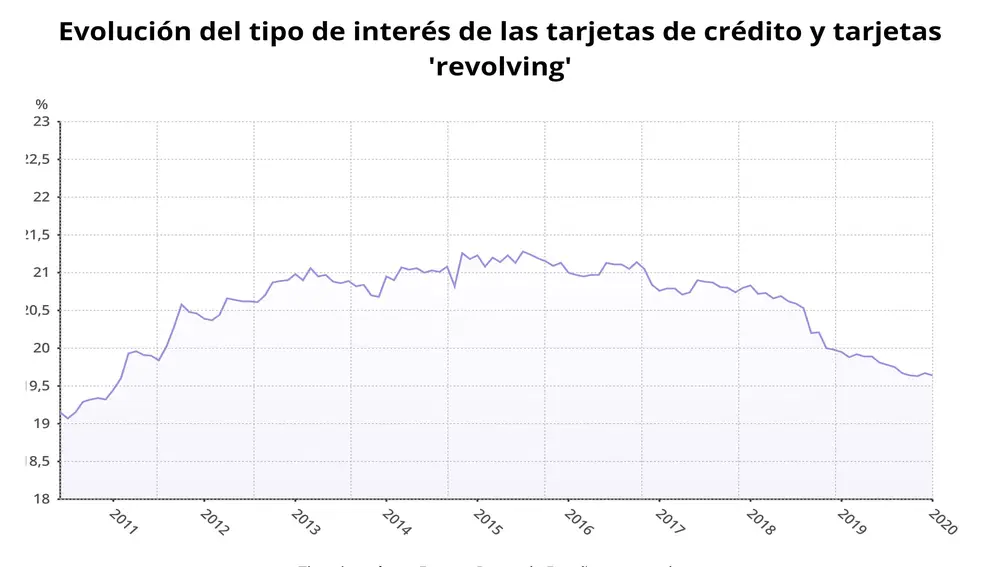

En una sentencia publicada el 4 de marzo de 2020, los magistrados de la Sala de lo Civil del Tribunal Supremo determinaron que se considerará usura los contratos de las tarjetas revolving con intereses superiores al 20%, que es el nivel en el que ha establecido el “interés normal del dinero” y desde donde parte para realizar la comparación.

✕

Accede a tu cuenta para comentar