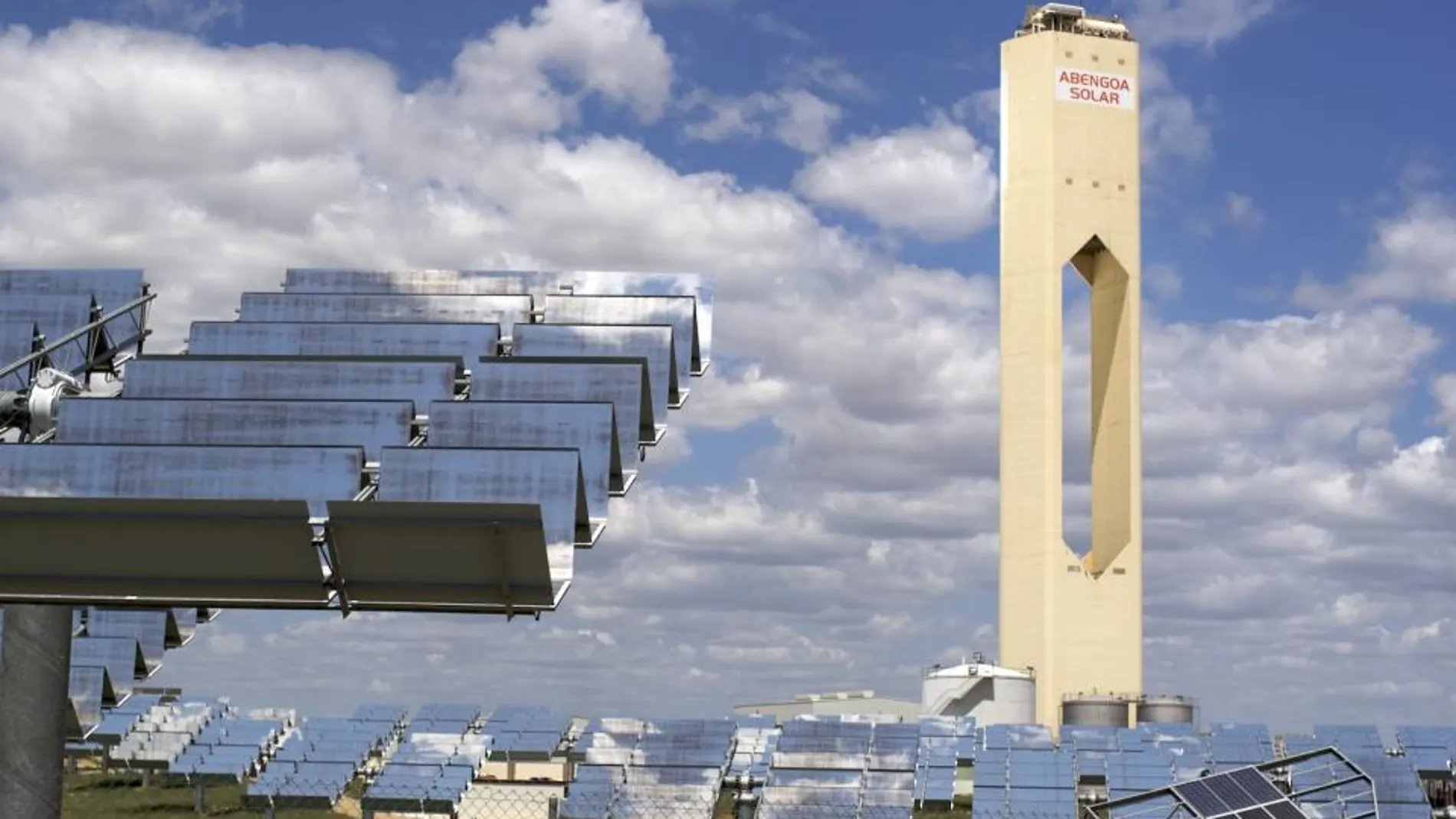

Abengoa

Abengoa extiende ya a dos países sus impagos de deuda

Las horas empiezan a hacerse eternas para Abengoa mientras negocia con fondos de inversión una inyección de liquidez de cien millones de euros que le permita afrontar los pagos más urgentes para proseguir su actividad. La falta de dinero contante y sonante llevó ayer a la multinacional sevillana a comunicar el impago de los intereses de dos bonos a corto plazo en México, país en el que mantiene operaciones.

En concreto, la empresa informó del incumplimiento en el pago de intereses de emisiones devengado en el periodo que transcurre entre el 12 de noviembre y este 10 de diciembre. Se trata de la segunda vez que ocurre algo similar en México, en donde la empresa ya comunicó el impago de sus obligaciones de amortización de dos emisiones de bonos, así como de los tipos de interés asociados a otras cuatro emisiones.

A consecuencia de estos hechos, y del impago de otras dos emisiones en Irlanda, la agencia de calificación Moody’s anunció ayer la rebaja de un escalón de la calificación crediticia de Abengoa, desde «Caa2» hasta «Caa3», ambas dentro del bono basura.

Esta calificación, que indica una situación cercana a la insolvencia, se corresponde con el impago limitado y tiene además perspectiva negativa. Moody’s hizo hincapié en que sólo el incumplimiento de los pagos en el país británico asciende aproximadamente a unos 14 millones de euros, y se enmarca dentro de la solicitud de preconcurso de acreedores al que se acogió la firma en pasado 25 de noviembre.

En el caso de México, los impagos afectan a emisiones con valores que oscilan entre los 1,1 millones de euros y los 4,4 millones de euros. Fuentes de Abengoa explicaron a Ep que la empresa «está inmersa en un proceso de reestructuración de su deuda que ha requerido desatender temporalmente determinados compromisos financieros». La decisión, subrayaron, está encaminada a «garantizar la sostenibilidad financiera de la misma, a través de un futuro acuerdo con los principales acreedores de la compañía».

Abengoa deberá presentar la próxima semana ante la banca española acreedora el fruto de las negociaciones para obtener de varios fondos de inversión la liquidez necesaria (100 millones) para acabar el año. De no fructificar algún acuerdo, la banca aportaría esta cantidad.

✕

Accede a tu cuenta para comentar