Inflación

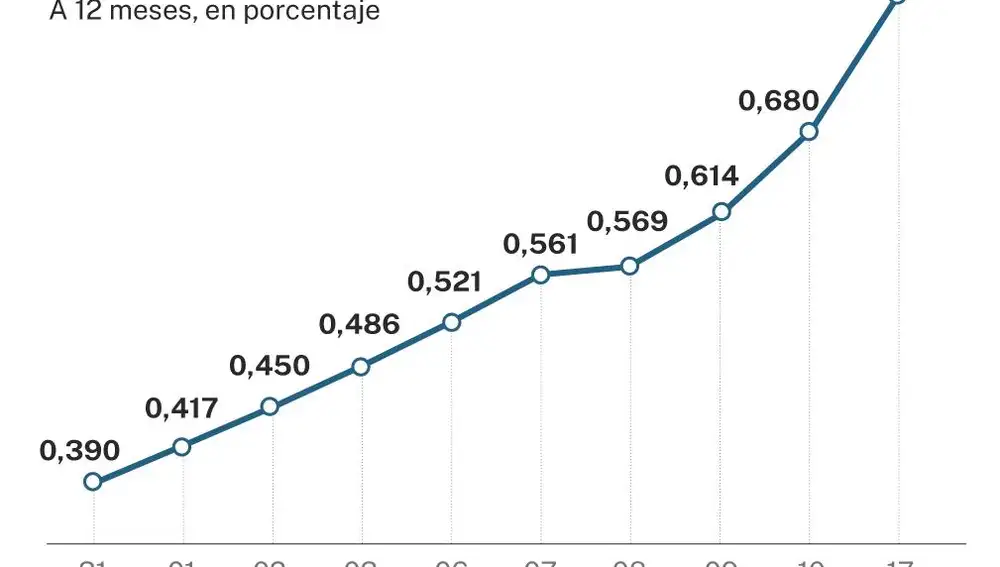

El euribor apunta a un encarecimiento anual de las hipotecas de 2.000 euros a finales de año

El indicador transita ya por encima del 1% y los expertos creen que llegará al 1,5% o al 2% en unos meses, lo que dispararía las cuotas en 160 euros al mes. El Gobierno minimiza el impacto del alza

Si los que han revisado su hipoteca con el euribor de mayo se han encontrado con un encarecimiento de su coste de 600 euros anuales en el caso de un préstamo medio de 150.000 euros a veinte años, los que tengan que hacerlo a finales de año ya pueden ir tentándose las ropas porque muy probablemente se encuentren con una subida de sus cuotas que sumará cerca de 2.000 euros a su gasto hipotecario para el próximo ejercicio, vista la progresión que está teniendo el indicador.

Y es que aunque las previsiones hace pocos meses apuntaban a que el euribor se encontraría a finales de año ligeramente por encima del 0%, el estallido inflacionista provocado por el fin de la pandemia y agudizado por la invasión de Ucrania ha roto todos los esquemas. Ahora mismo, y después de romper la barrera del 1% esta semana por primera vez en diez años, el índice transita ya de media en junio en el 0,715%, por encima ya del 0,4% que, según Bankinter, alcanzaría a finales de año; y muy cerca del 0,5% que ha estimado BBVA Research. En todo caso, y con las dos subidas de tipos de interés previstas por el Banco Central Europeo (BCE) para julio y septiembre para contener la inflación, es probable que el indicador supere el 1,06% que anticipa CaixaBank Research en un reciente informe. De escalar hasta esta cota que hace no tanto parecía improbable, un préstamo medio de 150.000 euros se encarecería unos 96 euros al mes. Es decir, 1.153 euros al año.

Hay expertos que no descartan incluso que el sablazo para los hipotecados sea todavía peor. Simone Colombelli, director de Hipotecas de iAhorro, explicaba recientemente en un blog de esta plataforma que “vista la tendencia que ha marcado el euribor en los últimos cinco meses, si hacemos el cálculo para los próximos siete, teniendo en cuenta que continúa en esta misma línea, vemos que el 2022 podría terminar con el euribor alrededor del 1,35%”, añade Colombelli, que matiza que “estos cálculos son simplemente una estimación matemática, pero, si se cumplen, acabaríamos el año en datos de 2012, cuando España estaba saliendo todavía de la crisis económica de 2008″.

Según datos de Asufin, los préstamos para vivienda más económicos ahora son los variables bonificados

Más pesimista se ha mostrado el economista y director general del Instituto de Estudios Financieros de Barcelona, Josep Soler, que advirtió hace unos días de que podría alcanzar incluso el 1,5%. Una estimación que coincide con la hecha esta misma semana por la Asociación de Usuarios Financieros (Asufin). No obstante, Deutsche Bank ya apunta al 2% como tasa de cierre anual. En ese caso, las cuotas para esa misma hipoteca media de 150.000 euros a veinte años del ejemplo que se tenga que revisar en diciembre se encarecerán en casi 2.000 euros al año, concretamente, en 1.963 euros. Esto supondría un alza de 163 euros al mes.

A pesar de las crecientes estrecheces económicas que viven las familias con el incremento de precios de bienes básicos como los alimentos o la gasolina, que no se ven además acompasados en la misma medida por incrementos salariales; al Gobierno le parece que la subida del euribor no es tan preocupante como pueda parecer. La semana pasada, en el Congreso, la vicepresidenta primera y ministra de Asuntos Económicos y Transformación Digital, Nadia Calviño, aseguró que el aumento tendrá un impacto «relativamente limitado». Calviño dijo que el capital medio pendiente de devolver es de unos 82.000 euros y, en el caso de ser a tipo variable, una subida de un punto porcentual del euribor «supondría un coste inferior a los 70 euros al mes».

El refugio de las fijas

Ante la crecida del euribor, los que compran vivienda buscan refugio en las hipotecas fijas. Según la última estadística sobre hipotecas publicada por el Instituto Nacional de Estadística (INE), el 27,3% de las hipotecas sobre viviendas se constituyeron en marzo a tipo variable, mientras que el 72,7% se firmaron a tipo fijo, uno de los valores más altos de la serie (en febrero este porcentaje alcanzó un máximo histórico del 73,8%). Con el de marzo, ya son tres los meses consecutivos en los que las hipotecas que se suscriben a tipo fijo superan el 70%. En los últimos años, y ante el derrumbe del euribor, la banca desempolvó este producto con buenos precios para proteger sus márgenes. Lo que ocurre es que, con la vuelta del indicador a valores positivos, las entidades han comenzado a virar su política hipotecaria y a encarecer las fijas, con lo que las oportunidades de encontrar este tipo de préstamos a buenos precios se están reduciendo. «Con la subida del euribor, las entidades financieras se van a empezar a posicionar en entornos previos a la Covid-19. Poco a poco, están situando su oferta de tipos fijos entorno al 2%, una cifra que era muy habitual en los años 2017 o 2018, pero que es casi el doble de lo que veíamos en 2021», explica Colombelli, que considera que todavía hay oportunidades de encontrar préstamos de este tipo a buen precio, por debajo del 2%.

Asufin considera que, en la situación actual, cobra mucha importancia la elección entre una hipoteca fija o variable. Según los datos recabados por el III Barómetro de hipotecas de la asociación, las más económicas del mercado son las variables bonificadas, con un 2,30% TAE de media (0,05% menos que en julio), seguidas de las fijas bonificadas, con un 2,35% (0,01% menos que en julio). «Estos precios, no obstante, son solo bajos en apariencia, porque el coste global puede ser muy superior al incluir los productos que lleva asociados, como seguros, ahorro o inversión», según advierten desde la asociación.

Por el contrario, las hipotecas más caras son las que no bonifican por contratación de productos, siempre en medias TAE, y sin tener en cuenta el coste de los productos que contratan. Las variables sin vinculaciones suben al 2,68%, un 0,02% más que en julio, y las fijas sin vinculaciones se sitúan en un 2,84%, un 0,03% menos.

Otra de las estrategias que están siguiendo los hipotecados es buscar mejores precios en otras entidades. Según la estadística del INE, el número de subrogaciones en marzo creció un 30% respecto a febrero. En concreto, se realizaron 2.451 subrogaciones de acreedor (cambio de banco) y 606 de deudor (cambio de titular de la hipoteca). Los hipotecados también están optando por novaciones para buscar una mejora de sus condiciones dentro de su misma entidad. Según el Instituto Nacional de Estadística (INE), en marzo hubo 13.934, casi un 10,8% más que en el mes de febrero de este ejercicio.

✕

Accede a tu cuenta para comentar

Riesgo de escalada